Тема 6. Инфляция

В 1970 г. «New York Times» стоила 15 центов, средняя цена дома на одну семью составляла 23000 дол., а средняя заработная плата в промышленности равнялась 3,35 дол. в час. В 1990 г. «Times» стоила 40 центов, дом - 96000 дол., а средняя заработная плата составляла 10,83 дол. в час. Подобное всеобщее повышение цен получило название инфляции. Это явление и будет предметом анализа в данной главе.

Темп инфляции - изменение общего уровня цен, выраженное в процентах - бывает разным в различные периоды и в различных странах. В Соединенных Штатах в 60-е гг. цены росли в среднем на 2,7% в год; в 70-е гг. - на 7,1% в год; а на протяжении 80-х гг. они увеличивались в среднем на 4,9%. По международным критериям показатели Соединенных Штатов являются довольно скромными: другие страны зачастую сталкивались со значительно более высокими темпами инфляции. В Израиле в начале 80-х гг. цены росли более чем на 100% в год. В Германии в период с декабря 1922 г. по декабрь 1923 г. цены увеличивались в среднем на 500% в месяц. Такая необычайно высокая инфляция получила название гиперинфляции.

Многие люди считают инфляцию серьезнейшей социальной проблемой. Ею вплотную занимаются политики. В 70-е гг. президент Джеральд Форд объявил инфляцию "врагом общества номер один", а в 80-е президент Рональд Рейган назвал ее "самым суровым налогом". Многочисленные опросы общественного мнения показывают, что широкие слои населения также считают инфляцию серьезным бедствием.

В этой главе мы рассмотрим причины инфляции, ее последствия и связанные с ней издержки. Поскольку инфляция есть повышение уровня цен, то мы начнем с анализа того, как устанавливаются цены. Цена - это соотношение, в котором деньги обмениваются на товары или услуги. Чтобы понять, что такое цены, необходимо определить сущность денег, факторы, влияющие на предложение и спрос на деньги, и их функции в экономике. Таким образом, эта глава является введением в область экономической науки, получившей название теории денег.

"Скрытые силы экономических законов", вызывающие инфляцию, не столь таинственны, как это представляется в эпиграфе к данной главе. Изучение инфляции начинается в разделе 6.1 с рассмотрения различных концепций "денег" и методов государственного регулирования количества долларов на руках у населения. В разделе 6.2 показывается, что количество денег определяет уровень цен и что темп роста денежной массы определяет темп инфляции.

Инфляция, в свою очередь, сама оказывает влияние на состояние экономики по многим направлениям. В разделе 6.3 рассматривается доход, получаемый государством от выпуска бумажных денег, иногда называемый инфляционным налогом. В разделе 6.4 анализируется, как инфляция влияет на номинальную ставку процента. В разделе 6.5 мы увидим, как номинальная ставка процента, в свою очередь, влияет на решения населения относительно количества денег на руках и, таким образом, на уровень цен. Именно эти моменты образуют тот гордиев узел, который должно разрубить правительство, поставившее задачу обуздания гиперинфляции.

По завершении нашего анализа причин и последствий инфляции в разделе 6.6, мы обратимся к самому серьезному, по всей видимости, аспекту проблемы инфляции, а именно: является ли она основной социальной проблемой? Действительно ли она может привести к ниспровержению основ общественного устройства?

6.1. Что такое деньги?

Экономисты вкладывают в термин деньги строго определенное содержание. С их точки зрения, деньги - это совокупность активов, используемых при совершении сделок. С некоторым приближением можно сказать, что доллары, находящиеся на руках у населения, составляют общее количество денег в экономике страны.

Функции денег

Деньги выполняют три функции. Они служат средством сбережения, мерой стоимости и средством обращения.

В качестве средства сбережения деньги являются способом перенесения нынешних покупок на будущее. Если я заработал в настоящий момент 100 дол., то могу отложить эти деньги и потратить их на следующий день, на следующей неделе или в следующем месяце. Конечно, деньги отнюдь не самое совершенное средство сбережения: при повышении цен их реальная стоимость снижается. Но, несмотря на это, люди заинтересованы в том, чтобы иметь наличные деньги, так как в какой-то момент в будущем они могут обменять их на товары и услуги.

В качестве меры стоимости деньги служат единицами, в которых выражаются цены и ведется бухгалтерский учет. Из курса микроэкономики известно, что ресурсы распределяются в соответствии с их относительными ценами - пропорциями между ценами разных товаров - хотя в магазинах цены выражаются в долларах и центах. Продавец автомобилей скажет Вам, что машина стоит 12000 дол., а не 400 рубашек (хотя речь может идти о той же самой сумме). Аналогично, когда речь идет о долге, должник обязуется вернуть в будущем определенное количество денег, а не определенное количество какого-либо товара. Деньги являются средством оценки при совершении экономических операций.

В качестве средства обращения деньги - это то, что мы используем для приобретения товаров и услуг. "Данный банкнот является законным средством платежа по всем долгам, частным и государственным", - напечатано на долларах США. Придя в магазин, мы уверены, что его владельцы примут наши денежные знаки в обмен на продаваемые ими товары.

Для лучшего представления о функциях денег представим себе экономику без них - экономику, основанную на бартерной торговле. В таком мире необходимым условием обмена является совпадение потребностей - крайне маловероятная встреча двух людей, каждый из которых располагает товаром, необходимым другому. В такой экономике могут иметь место лишь простейшие экономические операции.

Деньги позволяют совершать разного рода опосредствованные операции. Например, на свою заработную плату профессор приобретает книги; издатель направляет свой доход на приобретение бумаги; производитель бумаги свой доход от ее продажи использует для расчетов с поставщиком древесины, который на вырученные деньги отправляет своих детей в колледж; из платы, взимаемой за обучение, колледж выплачивает заработную плату профессору. В сложной современной экономике, как правило, мы не увидим простого товарообмена, поэтому любая торговая операция требует использования денег.

Виды денег

Деньги существуют во многих формах. В Соединенных Штатах мы совершаем все сделки при помощи товара, единственное назначение которого заключается в выполнении роли денег: долларовыми банкнотами. Эти зеленые бумажки с портретом Джорджа Вашингтона не ценились бы, если бы они не имели широкого применения в качестве денег. Эти бумажные деньги не имеют внутренней стоимости, так как функции денег им были приданы постановлением правительства.

Хотя в современном обществе существование бумажных денег является нормой, тем не менее, на протяжении истории в большинстве стран в качестве денег использовался какой-либо товар, имевший внутреннюю стоимость. Деньги подобного рода получили название товарных денег.

Наиболее распространенным примером товарных денег является золото. Про страну, в которой в качестве денег используется золото, говорят, что в ней применяется золотой стандарт. Золото является разновидностью товарных денег, так как оно может быть использовано не только при совершении различных операций, но и в других целях: для изготовления ювелирных украшений, для протезирования зубов и т.д. На протяжении большей части XIX в. в Соединенных Штатах, как и в большинстве других стран, в той или иной форме использовался золотой стандарт.

ПРИМЕР 6-1

Деньги в лагере военнопленных

Необычная форма товарных денег появилась в годы второй мировой войны в лагерях военнопленных. Через Красный крест заключенные снабжались различными товарами - продуктами питания, одеждой, сигаретами и т.д. В связи с тем, что эти товары распределялись понормам без учета личных склонностей заключенных, распределение не всегда оказывалось рациональным и эффективным. Кто-то из заключенных мог предпочесть шоколад, другой - сыр, а третий желал бы получить новую рубашку. Несовпадение вкусов и состава имущества заключенных привело к возникновению торговли между ними.

Тем не менее, обмен оказался не лучшим способом перераспределения, так как для него требовалось совпадение потребностей. Другими словами, система, построенная на бартерном обмене, была не самым удобным способом обеспечения каждого заключенного товаром, в котором он более всего нуждался или ценил. Даже ограниченная экономика лагеря военнопленных испытывала потребность в некой форме денег для обслуживания имевших там место сделок.

Постепенно общепринятой "валютой", в которой выражались все цены и при помощи которой совершались все торговые операции, стали сигареты. Рубашка, например, стоила около 80 сигарет. Заработная плата также выражалась в сигаретах: некоторые заключенные предлагали другим постирать их одежду, исходя из двух сигарет за предмет. Даже некурящие были рады выменять сигареты, зная, что со временем они смогут обменять их на необходимую им вещь. Так в лагерях военнопленных сигареты стали средством сбережения, мерой стоимости и средством обращения1.

1Radford R.A. The Economic Organization of a P.O.W. Camp // Economica (November 1945), pp. 189-201. Это не единственный пример использования сигарет в качестве денег, В конце 80-х гг. в теневой экономике Советского Союза пачки сигарет Мальборо предпочитались рублям.

Как появились бумажные деньги

Использование той или иной формы товарных денег для обслуживания обменных операций не удивительно: люди готовы принимать товарные деньги, такие, как золото, так как они имеют внутреннюю стоимость. Появление бумажных денег - более сложное явление. Что заставило людей ценить нечто, не имеющее внутренней стоимости?

Чтобы представить себе процесс перехода от товарных денег к бумажным, допустим существование экономики, в которой люди постоянно носят с собой сумки с золотом. При покупке покупатель должен отмерить соответствующее количество золота. Если продавец уверен в том, что количество и проба золота соответствует требованиям, сделка совершается.

На первом этапе государство стремится к минимизации издержек, возникающих при совершении сделки. Использование чистого золота в качестве денег слишком дорого, так как при совершении сделки каждый раз требуется время для установления пробы золота и отмера требуемого количества. Для уменьшения этих издержек государство выпускает золотые монеты известного веса и чистоты. Монеты, в отличие от золотых слитков, легче использовать при заключении сделок, так как стоимость их широко признана.

Следующим шагом правительства является выпуск золотых сертификатов - листков бумаги, которые могут быть обменены на определенное количество золота. Если люди доверяют платежным обязательствам правительства, то эти билеты будут оцениваться так же, как и само золото. Более того, поскольку эти билеты легче золота, применять их для совершения различных сделок значительно проще. Таким образом, никто не носит золота при себе, а обеспеченные золотом государственные билеты становятся деньгами.

Наконец, с течением времени необходимость золотого обеспечения теряется. Если никто не стремится обменять эти билеты на золото, то никого не ущемит отмена обмена билетов на золото. Если все признают бумажные сертификаты в качестве средства обращения, они будут цениться и служить в качестве денег. Таким образом, система, основанная на товарных деньгах, постепенно трансформируется в систему, использующую бумажные деньги.

ПРИМЕР 6-2

Деньги на острове Яп

На Япе, небольшом острове в Тихом океане, на протяжении некоторого времени существовали деньги, занимающие промежуточное положение между товарными и бумажными деньгами. Традиционным средством обращения на острове Яп были fei, каменныеколеса до 12 футов в диаметре. Эти камни имели отверстие посередине, так что их можно было переносить на шестах и использовать при совершении сделок.

Естественно, огромные каменные колеса - не самая удобная форма денег. Эти камни были довольно тяжелы, и их новому владельцу стоило значительных усилий доставить свои fei домой по совершении сделки. Хотя эта денежная система и обслуживала товарообмен, но происходило это с огромными издержками.

Как и следовало ожидать, все чаще и чаще новый владелец fei не задавался целью вступить в физическое владение камнем. Вместо этого он получал подтверждение своих прав на камень, не утруждая себя передвижением оного. В последующих сделках он обменивал это право на необходимый ему товар. Физическое обладание камнем сделалось менее важным, чем владение документом, удостоверяющим право не него.

Данная практика подверглась серьезному испытанию, когда особо ценный камень во время шторма был унесен в море. Поскольку владелец потерял свои деньги в результате стихийного бедствия, а не в результате собственного недосмотра, было решено, что его права на fei остаются в силе. Даже когда миновали многие поколения, и никого из видевших этот камень уже не осталось в живых, права на этот fei по-прежнему котировались при обмене2.

2Angell N. The Story of Money (New York: Frederick A.Stokes Company, 1929) 88-89.

Как регулируется количество денег

Имеющееся на данный момент времени в экономике количество денег называется предложением денег. В экономике, использующей товарные деньги, предложение денег определяется запасом соответствующего товара. В экономике, использующей бумажные деньги, такой как современная американская экономика, предложение денег регулируется государством: в соответствии с законодательством, государство обладает монополией на выпуск долларовых банкнот. Предложение денег является таким же инструментом государственной политики, как уровень налогообложения и государственные закупки.

В Соединенных Штатах, как и во многих других странах, функции регулирования предложения денег делегированы частично независимому учреждению, называемому центральным банком. Центральным банком Соединенных Штатов является Федеральная резервная система (ФРС). Если Вы посмотрите на американский долларовый банкнот, то увидите, что он называется билетом Федеральной резервной системы. Члены Совета управляющих Федеральной резервной системой, назначаемые Президентом и утверждаемые Конгрессом, совместно принимают решения о величине предложения денег. Регулирование размеров денежной массы получило название денежной политики.

Основным способом контроля Федеральной резервной системы за предложением денег являются операции на открытом рынке - покупка и продажа государственных ценных бумаг. Для увеличения предложения денег ФРС использует покупку государственных облигаций у населения за доллары. Эта операция увеличивает количество долларов, находящихся в обращении. Для сокращения предложения денег Федеральная резервная система распродает некоторые имеющиеся у нее государственные облигации. Продажа государственных облигаций на открытом рынке изымает у населения некоторое количество долларов.

В 18-й главе мы подробно рассмотрим, как Федеральная резервная система осуществляет регулирование предложения денег. Здесь эти подробности не имеют принципиального значения. Можно ограничиться предположением, что ФРС непосредственно регулирует величину предложения денег.

Показатели количества денег в обращении

Одна из задач настоящей главы состоит в определении влияния денежной массы на экономику; к этой проблеме мы обратимся в следующем разделе. Основой предстоящего анализа является измерение количества денег в обращении.

Поскольку деньги есть совокупность активов, используемых при совершении сделок, то количество денег есть количество этих активов. В простых экономических системах это количество легко измеримо. В лагере военнопленных, например, количество денег измерялось количеством имевшихся в лагере сигарет. Но как измеряется количество денег в более сложных экономических системах, таких как экономика Соединенных Штатов? В силу того, что в различных операциях применяется не один вид активов, а несколько, ответ на это вопрос отнюдь не однозначен. При совершении сделок люди могут пользоваться различными видами активов, хотя при этом некоторые из них более удобны, нежели другие. Соответственно, существует и множество различных способов измерения количества денег.

Первый вид активов, который, очевидно, должен быть включен в общее количество денег, это наличные деньги - сумма выпущенных бумажных и металлических денег. В большинстве повседневных операций в качестве средства обращения используются наличные деньги.

Вторым видом активов, применяемых для совершения разного рода сделок, являются вклады до востребования, средства, которые люди держат на текущих счетах. Если большинство продавцов принимает выписанные с этих счетов чеки, то вклады до востребования почти так же удобны, как и наличные деньги. Обе формы пригодны для обслуживания обменных операций. Поэтому при подсчете количества денег в обращении средства, находящиеся на счетах до востребования, обычно прибавляются к сумме наличных денег.

Сочтя правомерным включение средств на счетах до востребования в денежную массу, следует поставить вопрос и о включении в нее различных других видов активов. Средства, находящиеся на сберегательных счетах, например, могут быть легко переведены на текущие; эти средства почти так же удобны для совершения сделок. Фонды взаимного кредитования денежного рынка позволяют инвесторам выписывать чеки со счетов, хотя зачастую существуют ограничения суммы, на которую может быть выписан чек, и количества выписанных чеков. Поскольку все эти активы могут быть легко использованы при совершении различных операций, то их следует включить в расчет величины денежной массы.

Поскольку круг активов, подлежащих обязательному включению в состав денежной массы, точно не определен, применяются различные варианты ее расчета. В таблице 6-1 представлены пять вариантов расчета денежной массы Федеральной резервной системой США. В порядке расширения базы расчета они обозначены С, Ml, M2, МЗ, и L. При исследовании воздействия денег на экономику наиболее часто применяют показатели M1 и М2. Тем не менее, нет единого мнения относительно того, какой показатель денежной массы является лучшим. Разногласия по поводу денежной политики в ряде случаев возникают в связи с тем, что разные показатели денежной массы иногда имеют различную динамику. Но обычно они, к счастью, изменяются в одном направлении и дают одинаковую информацию о темпах изменения денежной массы.

Таблица 6-1

Показатели денежной массы

| Обозначение | Включаемые активы | Количество на 1990 г. млрд дол. |

| С | Наличные деньги | 228 |

| M1 | Сумма наличных, счетов до востребования, дорожных чеков и других счетов, с которых можно выписывать чеки | 805 |

| М2 | Сумма M1 и евродолларов, депозитных счетов денежного рынка, соглашений о покупке ценных бумаг с последующим выкупом через сутки, срочных вкладов денежного ры ка, акций взаимных фондов денежного рынка, сберегательных и небольших срочных депозитов | 3 266 |

| МЗ | Сумма М2, крупных срочных депозитов и соглашений о покупке ценных бумаг с последующим выкупом по обусловленной цене | 4064 |

| L | Сумма МЗ, сберегательных облигаций, краткосрочных обязательств Казначейства и других ликвидных активов | 4895 |

Источник: Федеральная резервная система.

6.2. Количественная теория денег

Дав определение деньгам и описав как регулируется и измеряется их количество, мы можем перейти к анализу влияния колебаний денежной массы на экономическое развитие. Для этого необходимо установить связь между показателями количества денег и другими экономическими переменными.

Сделки и уравнение количественной теории денег

Деньги нужны людям для совершения сделок. Чем больше нужно денег для совершения сделок, тем больше денег находится в обращении. Таким образом, количество денег в экономике тесно связано с количеством долларов, обслуживающих различные операции.

Связь между суммой денег и общим объемом сделок отражена в следующем уравнении, получившем название уравнения количественной теории денег:

или

Рассмотрим теперь каждый из четырех членов данного уравнения. Члены, находящиеся в правой части уравнения, несут в себе информацию о сделках. Через T обозначено общее число операций за определенный период времени, скажем, за год. Другими словами, T обозначает, сколько раз в течение года какие-либо лица обменивают товары или услуги на деньги. P - цена, по которой совершается типичная сделка, - количество передаваемых в ее ходе долларов. Произведение средней суммы сделки на количество сделок PT равно числу долларов, обернувшихся в течение года.

Члены уравнения, стоящие в левой части, описывают деньги, использованные при совершении сделок. M - количество денег, V называется скоростью обращения денег и характеризует скорость, с которой деньги циркулируют в экономике, т.е. сколько раз за определенный промежуток времени долларовый банкнот переходит из рук в руки.

Предположим, например, что в данном году 60 батонов хлеба продаются по цене 50 центов за батон. Тогда T равняется 60 батонов в год, а Р - 50 центам. Общее число долларов, участвовавших в сделках, равно:

PT = 50 центов/за батон х 60 батонов/в год = 30 дол. в год.

Расчет правой стороны уравнения количественной теории денег позволяет получить денежное выражение суммы всех совершенных за год сделок, равной 30 дол. в год.

Предположим теперь, что всего в экономике обращается 10 дол. В этом случае мы можем рассчитать скорость обращения денег как:

V=PT/M = (30 дол. в год)/(10 дол.) = 3 раза в год.

Это означает, что для того, чтобы в экономике, где обращается 10 дол., за год совершены сделки на сумму 30 дол., необходимо, чтобы каждый доллар за год трижды перешел из рук в руки.

Уравнение количественной теории денег, по сути, является тождеством: его выполнение обусловлено самими определениями всех входящих в него переменных. Тем не менее, оно имеет важное значение, так как из него следует, что при изменении одной из переменных одна или более из оставшихся также должны измениться для сохранения равенства; Например, если количество денег увеличивается, а скорость их обращения остается неизменной, то должны увеличится либо цена, либо число сделок.

Замена числа сделок на показатель дохода как правило, экономисты пользуются несколько отличной от приведенной выше модификацией уравнения количественной теории. Сложность применения исходной формы этого уравнения связана с трудностью расчета количества совершенных сделок. Чтобы решить эту проблему, количество совершенных сделок T заменяют на величину совокупного объема производства Y.

Число совершенных сделок и объем производства тесно связаны между собой, так как чем больше товаров и услуг в экономике производится, тем больше их покупается и продается. Но, вместе с тем, это отнюдь не одно и то же. Когда, например, человек продает подержанную машину другому лицу, то они совершают операцию, в которой участвуют деньги, хотя подержанная машина не входит в состав текущего объема производства. И все же стоимость совершенных сделок примерно пропорциональна стоимостному объему производства.

Если Y обозначает количество произведенной продукции, а P - цена единицы произведенной продукции, то объем производства в денежном выражении будет равен PY. Мы уже ввели обозначения этих переменных в главе 2, когда разбирали систему национальных счетов: Y - реальный ВНП, P - дефлятор ВНП, a PY - номинальный ВНП. Теперь уравнение количественной теории может быть записано в следующем виде:

или

Поскольку Y - это также общий доход, то V в данной интерпретации уравнения количественной теории денег получила название скорости обращения денег по отношению к доходам. Скорость обращения денег в форме доходов показывает, в состав дохода скольких владельцев входит за данный промежуток времени один и тот же долларовый банкнот. Эта форма записи уравнения количественной теории наиболее распространена, и далее мы будем пользоваться ею.

Функция спроса на деньги и уравнение количественной теории

При анализе влияния денег на экономику часто требуется выразить количество денег "через количество товаров и услуг, которые на эти деньги можно приобрести. Это количество выражается формулой M/P и получило название реальных запасов денежных средств3.

3Термин real money balances на русский язык обычно переводится как реальные денежные остатки. Мы используем другой вариант перевода - запасы денежных средств в реальном выражении, ибо под "остатками" в нашей экономической литературе чаще всего подразумевают остаток средств на счете в банке. Поэтому употребление термина денежные остатки может создать неверное представление о том, что в М/Р входят лишь средства на текущих счетах; на самом же деле в эту величину включаются наличные деньги и остатки средств на текущих счетах на какой-то момент времени, т.е. запасы денежных средств, находящихся в распоряжении экономических агентов (кроме того, в денежные средства на руках у населения входят и другие компоненты денежной массы, имеющие ликвидность денег, например, дорожные чеки). Опасность неверного представления о содержании термина побуждает нас отказаться от неудачной, на наш взгляд, традиции и использовать термины запасы денежных средств везде, где автор употребляет термины money balances или money holdings. - Прим. ред.

Функция спроса на деньги представлена уравнением, выявляющим факторы решений населения относительно запасов денежных средств в реальном выражении на данный момент времени. Простая функция спроса на деньги может быть записана так:

где k - константа. Это уравнение показывает, что спрос на запасы реальных денежных средств пропорционален доходу.

Функция спроса на деньги аналогична функции спроса на любое другое благо. В данном случае таким благом являются удобства, связанные с тем, что необходимые для покупок средства находятся под рукой. Так же, как наличие автомобиля облегчает путешествия, хранение богатства в виде денег облегчает совершение сделок. Поэтому рост национального дохода ведет с росту спроса на реальные запасы денежных средств точно так же, как он приводит к росту спроса на автомобили.

Из функции спроса на деньги мы можем вывести уравнение количественной теории денег. Чтобы сделать это, введем дополнительное условие равенства спроса на реальные запасы денежных средств {(M/P)}^d их предложению (M/P). Таким образом:

Простым преобразованием приведем это уравнение к следующему виду:

что может быть также записано как:

где V=1/k. Следовательно, используя уравнение количественной теории денег, мы предполагаем, что предложение запасов денег в реальном выражении равно спросу на них, и что спрос пропорционален доходу.

Предположение о постоянной скорости обращения денег

Можно подумать, что уравнение количественной теории денег нужно лишь для определения скорости обращения денег как отношения номинального объема ВНП к количеству денег. Вместе с тем, используя дополнительное допущение о постоянной скорости обращения денег, можно на базе этого уравнения построить важную теорию, получившую название количественной теории денег.

Подобно многим другим допущениям, принятым в экономической теории, допущение о постоянной скорости обращения денег - лишь абстракция. При изменении функции спроса на деньги она также изменяется. Например, распространение банковских автоматов, позволяющих снимать наличные деньги по специальным карточкам, позволило сократить среднее количество наличных денег на руках у населения, что уменьшило параметр k в функции спроса на деньги; благодаря автоматам увеличилось число оборотов денег в экономике, т.е. выросла скорость обращения денег V. Вместе с тем экономисты обнаружили, что во многих случаях предположение о постоянной скорости обращения денег позволяет получить достаточно точные результаты. В силу этого допустим, что скорость обращения денег является постоянной, и посмотрим, как в этом случае предложение денег воздействует на экономику.

Если скорость обращения денег постоянна, уравнение количественной теории денег можно трактовать как теорию формирования номинального объема ВНП. Уравнение количественной теории денег утверждает, что:

черточка над V означает, что скорость обращения денег неизменна. Тогда изменение количества денег (M) должно вызвать пропорциональное изменение номинального объема ВНП (PY). Таким образом, объем производства в денежном выражении определяется количеством денег.

Деньги, цены и инфляция

Теперь мы располагаем элементами теории, которая позволяет определить, от чего зависит общий уровень цен в экономике.

- Количество произведенной продукции Y определяется затратами факторов производства и производственной функцией. Этот вывод мы заимствуем из главы 3.

- Стоимостной объем производства в номинальном выражении PY определяется предложением денег. Этот вывод следует из уравнения количественной теории денег и допущения постоянной скорости обращения денег.

- Тогда уровень цен P представляет собой отношение стоимостного объема производства в номинальном выражении PY к количеству произведенной продукции Y.

Другими словами, реальный объем ВНП определяется производственными возможностями экономики, а дефлятор ВНП есть отношение номинального объема ВНП к реальному.

Данная теория объясняет, что происходит, когда Федеральная резервная система изменяет предложение денег. В силу того, что скорость обращения денег является постоянной, любое изменение предложения денег ведет к пропорциональному изменению номинального объема ВНП. Поскольку реальный объем ВНП уже задан существующими в экономике запасами факторов производства и производственной функцией, то изменения номинального объема ВНП целиком обусловлены изменениями уровня цен. Таким образом, из количественной теории следует, что уровень цен пропорционален предложению денег.

Поскольку темп инфляции есть изменение уровня цен, выраженное в процентах, то теория уровня цен является также теорией темпа инфляции. Уравнение количественной теории, записанное в процентном выражении, выглядит следующим образом:

изменения M (в %) + изменения V (в %) = изменения P (в %) + изменения Y (в %).

Рассмотрим каждый из четырех членов данного уравнения. Первый: изменение количества денег (выраженное в процентах) регулируется центральным банком. Второй: изменение скорости обращения денег, выраженное в процентах, отражает изменение спроса на деньги; так как мы приняли скорость обращения денег постоянной, то изменение скорости обращения денег равно нулю. Третий: изменения уровня цен в процентном выражении есть темп инфляции; это тот член уравнения, который мы и хотели бы проанализировать. Четвертый: изменение количества произведенной продукции в процентах связано с ростом затрат факторов производства и с научно-техническим прогрессом; мы можем принять темп роста производства за постоянную величину. Приведенный анализ показывает, что (исключая из рассмотрения постоянный темп экономического роста, зависящий от экзогенных факторов) рост предложения денег определяет темп инфляции.

Таким образом, количественная теория показывает, что центральный банк, контролирующий предложение денег, полностью контролирует темп инфляции. Если центральный банк удерживает предложение денег на стабильном уровне, уровень цен будет неизменным. Если центральный банк быстро увеличивает предложение денег, то уровень цен быстро возрастет.

СПРАВКА

Произведения и процентные изменения

Осуществляя преобразования основного уравнения количественной теории денег и многих других зависимостей, использующихся в экономической теории, целесообразно иметь в виду одну арифметическую закономерность, а именно: изменение произведения двух переменных, выраженное в процентах, примерно равно сумме изменений каждой переменной, выраженных в процентах. Мы использовали эту закономерность, когда записывали уравнение количественной теории денег через процентные изменения.

Применим эту закономерностьк дефлятору ВНП (P), реальному ВНП (Y) и номинальному ВНП (PY). Согласно этому правилу:

изменения (PY) в % = изменения (P) в % + изменения (Y) в %.

Предположим, например, что в некотором году ВНП составил 100, дефлятор ВНП равен 2; в следующем году реальный ВНП был равен 103, и дефлятор ВНП 2,1. Мы можем подсчитать, что реальный ВНП вырос на 3%, а дефлятор ВНП увеличился на 5%. Номинальный ВНП вырос с 200 в первом году до 216,3 во втором, т.е. увеличился на 8,15%. Заметьте, что рост номинального ВНП (8,15%) приблизительно равен сумме увеличения дефлятора ВНП (5%) и роста реального ВНП (3%)4.

4Предостережение: применение этой приближенной формулы к периодам высоких темпов инфляции дает очень большую ошибку. Поэтому имеет смысл пользоваться точной формулой, согласно которой изменение (PxY) в % = изменение (Р) в % + изменение (Y) в % + (изменение (Р) х изменение (Y)) x 100%. - Прим. ред.

ПРИМЕР 6-3

Рост денежной массы и инфляция за сто лет

Милтон Фридман, бывший в течение многих лет профессором Чикагского Университета и получивший в 1976 г. Нобелевскую премию по экономике, однажды сказал: "Инфляция всегда и везде является явлением денежной сферы". И действительно, количественная теория денег заставляет нас признать, что рост количества денег является основным фактором, определяющим темп инфляции. Вместе с тем, утверждение Фридмана является эмпирическим, а не теоретическим. Критерием оценки этого утверждения и правильности нашей теории может служить статистическая информация о деньгах и ценах.

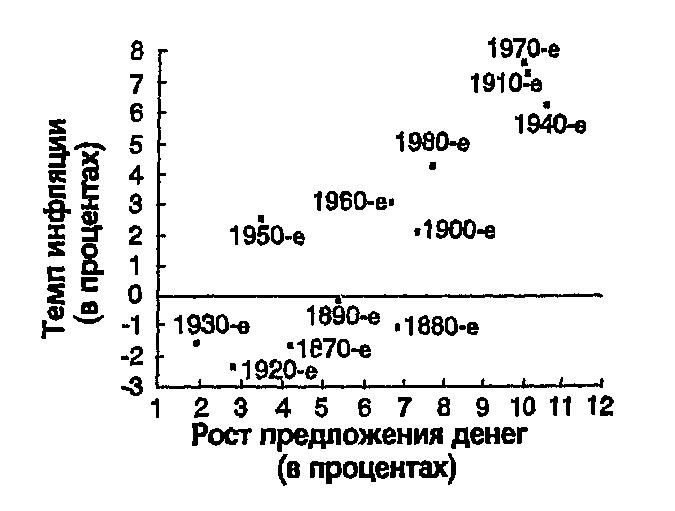

Совместно с экономистом Анной Шварц Фридман написал два труда по истории денежного обращения, в которых был представлен фактический материал о причинах и последствиях изменений количества денег на протяжении прошедшего века5. Рис. 6-1 представляет собой график средних значений прироста денежной массы и средних значений темпа инфляции в Соединенных Штатах для каждого десятилетия, начиная с 70-х гг. XIX в., построенный с использованием некоторых полученных ими данных. Эти данные подтверждают наличие связи между ростом количества денег и инфляцией. Десятилетия с высоким темпом прироста денежной массы, как правило, характеризовались высоким темпом инфляции, а десятилетия снизким темпом прироста денежной массы - низким темпом инфляции.

5Friedman M., Schwartz A.J. A Monetary History of The United States, 1867-1960 (Princeton, N.J.: Princeton University Press, 1963); Friedman M., Schwartz A. J. Monetary Trends in the United States and the United Kingdom: Their Relation to Income, Prices and Interest Rates, 1867-1975 (Chicago: University of Chicago Press, 1982).

Рис. 6-1. Прирост денежной массы и инфляция по десятилетиям, начиная с 1870 г. На данном графике прироста денежной массы и инфляции каждая точка соответствует десятилетию. По горизонтальной осиотложено увеличение денежной массы (М2) за десятилетие в процентах, а по вертикальной оси - средний уровень инфляции (прирост дефлятора ВНП). Положительная зависимость между приростом денежной массы и инфляцией подтверждает положение количественной теории о том, что высокий темп прироста денежной массы ведет к высокому темпу инфляции.

Источник: Данные по 60-м годам: Friedman M., Schwartz A. A Monetary History of The United States, 1867-1960 (Princeton, N.J.: Princeton University Press, 1963); Friedman M., Schwartz A. Monetary Trends in the United States and the United Kingdom: Their Relation to Income, Prices, and Interest Rates, 1867-1975 (Chicago: University of Chicago Press, 1982). Современные данные получены от Министерства торговли США и Федеральной резервной системы.

Если мы рассмотрим ежемесячные, а не десятилетние периоды, то не увидим столь тесной связи между темпами прироста денежной массы и темпами инфляции. Наша теория инфляции больше применима к длительным, а не коротким временным промежуткам. Мы рассмотрим краткосрочные последствия изменений денежной массы, когда перейдем к изучению экономических колебаний в главе 8.

6.3. "Сеньораж": доход от выпуска денег

Государство может финансировать свои расходы тремя способами. Во-первых, оно может увеличить налоговые поступления (личный подоходный налог, налог на прибыль корпораций). Во-вторых, оно может взять в долг у населения. В-третьих, оно может просто напечатать деньги.

Доход, получаемый от печатания денег, называется "сеньораж"6. Слово происходит от французского "сеньор", что означает феодал-землевладелец.

6От франц. seigniorage: пошлина за право печатания денег.- Прим. пер.

В средние века землевладелец обладал исключительным правом чеканить монету на своей территории. В наши дни это право принадлежит государству и обеспечивает ему один из источников дохода.

Государство, печатая деньги для финансирования своих расходов, увеличивает тем самым предложение денег. В силу уже описанных нами причин, увеличение предложения денег ведет к инфляции. Таким образом, печатание денег с целью извлечения дохода равносильно введению инфляционного налога.

На первый взгляд непонятно, почему инфляцию можно считать разновидностью налога. В конце концов, никому не выставляется счет на уплату этого налога - государство просто печатает необходимые ему деньги. Кто же тогда платит инфляционный налог? Ответ - те, кто хранит наличные деньги. По мере повышения цен реальная стоимость долларов, находящихся в ваших кошельках, падает. Когда государство печатает новые деньги для использования их в своих целях, оно тем самым уменьшает стоимость старых денег, находящихся на руках у населения. Таким образом, инфляция является налогом на наличные деньги.

Объем доходов, получаемых за счет печатания денег, существенно различается по странам. В Соединенных Штатах этот объем был весьма незначительным: сеньораж составлял менее 3% общего объема доходов государства7. В Италии и Греции на сеньораж приходилось более 10% доходов государства. В странах, переживающих гиперинфляцию, сеньораж часто является первостепенным источником доходов - и действительно, выпуск денег для финансирования государственных расходов является основной причиной гиперинфляции.

7Fischer S. Seigniorage and the Case for a National Money // Journal of Political Economy 90 (April 1982), pp. 295-313.

ПРИМЕР 6-4

Кто платил за Американскую революцию

Хотя на протяжении новейшей истории США сеньораж и не являлся основным источником доходов государства, два столетия назад ситуация в корне отличалась от теперешней. Начиная с 1775 г. Континентальному Конгрессу приходилось искать способ финансирования революции, а возможности увеличить доходы через налогообложение были, ограничены. Поэтому для оплаты военных расходов ему приходилось в основном полагаться на выпуск бумажных денег.

С течением времени Конгресс стал все шире использовать сеньораж. В 1775 г. континентальной валюты было выпущено примерно на 6 млн дол. В 1776 г. эта цифра возросла до 19 млн, в 1777 г. - до 13 млн,в 1778 году - до 63,4 млн и до 124,8 млн дол. в 1779 г.

Неудивительно, что этот быстрый рост предложения денег привел к высокой инфляции. К концу войны, всего за несколько лет, цена золота выросла более чем в 100 раз. Наличие столь большого количества континентальной валюты привело к практическому обесценению доллара. Даже в наши дни мы используем выражение "не стоит и континентального"8, когда хотим сказать, что что-то не стоит и ломаного гроша.

8Англ.: "not worth a continental. - Прим, перев.

6.4. Инфляция и ставки процента

До настоящего момента мы рассматривали связь между приростом денежной массы и инфляцией. Рассмотрим теперь связь между инфляцией и ставками процента.

Реальная и номинальная ставки процента

Предположим, что Вы помещаете свои сбережения на банковский счет, приносящий Вам 8% ежегодно. На следующий год Вы снимаете свои сбережения вместе с начисленными процентами. Стали ли Вы на 8% богаче по сравнению со временем, когда Вы клали деньги на счет в прошлом году?

Ответ на этот вопрос зависит от того, что понимать под словом "богаче". Безусловно, теперь у Вас долларов стало на 8% больше. Но если цены выросли таким образом, что на доллар теперь можно приобрести меньше товаров и услуг, то Ваша покупательная способность не увеличилась на 8%. Если темп инфляции был 5%, то количество товаров, которое Вы можете приобрести, увеличилось только на 3%. А если бы темп инфляции составлял 10%, то Ваша покупательная способность в действительности сократилась бы на 2%.

Экономисты называют банковский процент номинальной ставкой процента, а увеличение Вашей покупательной способности - реальной ставкой процента. Если номинальную ставку процента обозначить i, а реальную ставку процента - r, инфляцию - \mathrm\pi, то зависимость между этими тремя переменными может быть записана как:

Реальная ставка процента есть разница между номинальной ставкой процента и темпом инфляции9.

9Приведенная формула является опять-таки приближением, дающим удовлетворительные результаты только при низких значениях темпа инфляции. Точная формула для определения реальной ставки процента более сложна: r=\frac{i-\mathrm\pi}{1+\mathrm\pi} - Прим. ред.

Эффект Фишера

Перегруппировав члены данного уравнения относительно реальной ставки процента, увидим, что номинальная ставка процента есть сумма реальной ставки процента и темпа инфляции:

Уравнение, записанное в таком виде, получило название уравнения Фишера, в честь американского экономиста Ирвинга Фишера (1867-1947). Оно показывает, что номинальная ставка процента может изменяться в силу двух причин: вследствие изменений реальной ставки процента или вследствие изменения темпа инфляции.

Разложив номинальную ставку на эти две составляющие, мы можем использовать данное уравнение для разработки теории номинальной ставки процента. В главе 3 показано, что реальная ставка процента изменяется так, чтобы уравновесить сбережения и инвестиции. В настоящей главе мы выявили, что темп роста денежной массы определяет темп инфляции. В этом случае, из уравнения Фишера следует, что для создания модели номинальной ставки процента необходимо свести воедино теории реальной ставки процента и темпа инфляции.

Количественная теория денег и уравнение Фишера показывают, как рост денежной массы воздействует на номинальную ставку процента. В соответствии с количественной теорией денег, увеличение темпа прироста денежной массы на 1% вызывает увеличение темпа инфляции тоже на 1%. В соответствии с уравнением Фишера, увеличение темпа инфляции на 1%, в свою очередь, вызывает повышение номинальной ставки процента на 1%. Это соотношение между темпом инфляции и номинальной ставкой процента получило название эффекта Фишера.

ПРИМЕР 6-5

Инфляция и номинальная ставка процента

Рис. 6-2. Инфляция и номинальная ставка процента. На данном рисунке изображены номинальнаяставка процента (доход по трехмесячным билетам Казначейства США) и темп инфляции (изменения индекса потребительских цен, выраженные в процентах). Рисунок иллюстрирует эффект Фишера: повышение темпа инфляции ведет к росту номинальной ставки процента Источник: Казначейство США и Министерство труда США.

На рис. 6-2 показаны значения номинальной ставки процента и темпа инфляции в Соединенных Штатах, начиная с 1952 г. На графике видно, что в годы с высокими темпами инфляции, как правило, отмечались высокие значения номинальной ставки процента. Связь между инфляцией и ставкой процента хорошо известна инвестиционным фирмам Уолл-Стрита: многие из них, чтобы знать, каких изменений ставки процента следует ожидать, нанимают специальных наблюдателей за работой Федеральной резервной системы, которые отслеживают денежную политику и сообщают свежие данные об инфляции.

На рис. 6-2 также показано, что, темп инфляции определяет не только номинальную ставку процента, но и реальную. Поскольку последняя есть разница между номинальной ставкой процента и темпом инфляции, то ее можно найти с помощью рисунка как расстояние между двумя изображенными на нем кривыми. Например, на графике видно, что на протяжении 70-х гг. реальная ставка процента была невысокой (а иногда принимала и отрицательные значения); она резко повысилась в 80-х гг. Как мы уже отмечали в третьей главе, высокие значения реальной ставки процента на протяжении 80-х гг. зачастую были обусловлены большим дефицитом федерального бюджета, вызвавшим значительное сокращение национальных сбережений.

Два вида реальной ставки процента: ex ante и ex post

Когда заемщики кредитор оговаривают номинальную ставку процента, они не знают, какие значения примет темп инфляции по истечении срока ссуды. Поэтому необходиморазличать два разных понятия реальной ставки процента: реальную ставку процента, которую ожидают заемщики кредитор привыдаче ссуды (реальная ставка процента ex ante10), и фактическую реальную ставку процента, (реальная ставка процента ex post11).

10Ex ante - ожидаемый, предполагаемый (лат.). - Прим. перев.

11Ex post - реализованный, реальный (лат.) - Прим. перев.

Кредиторы и заемщики не в состоянии с полной уверенностью предсказать будущий темп инфляции, но у них есть определенные ожидания на этот счет. Обозначим через \mathrm\pi фактический темп инфляции в будущем, а через \mathrm\pi^{\mathrm e} - ожидаемый будущий темп инфляции. Тогда реальная ставка процента ex ante будет равна i\mathit-\mathrm\pi^{\mathrm e}, а реальная ставка процента ex post будет равна i\mathit-\mathrm\pi. Две реальных ставки процента оказываются разными, если фактический будущий темп инфляции \mathrm\pi отклоняется от ожидаемого \mathrm\pi^{\mathrm e}.

Как модифицируется эффект Фишера с учетом различия между ожидаемым и фактическим будущим темпами инфляции? Очевидно, что номинальная ставка процента не может корректироваться с учетом фактического будущего темпа инфляции, так как на момент ее установления последний еще не известен. Она может изменяться только в зависимости от ожидаемого темпа инфляции. Отсюда, эффект Фишера более точно можно представить в следующем виде:

Реальная ставка процента ex ante - r определяется точкой равновесия на рынке товаров и услуг, как описано в модели из главы 3. Динамика номинальной ставки процента i точно повторяет движение ожидаемого темпа инфляции \mathrm\pi^{\mathrm e}.

ПРИМЕР 6-6

Номинальные ставки процента в XIX веке

Хотя последние данные и подтверждают положительную зависимость между значением номинальной ставки процента и темпом инфляции, эта зависимость выполняется не всегда. Данные на конец XIX и начало XX в. свидетельствуют, что высоким темпам инфляции не сопутствовали высокие значения номинальной ставки процента. Отсутствие проявления эффекта Фишера на протяжении указанного времени удивило еще самого Ирвинга Фишера. Он предположил, что инфляция "заставала купцов врасплох".

Как объяснить, почему по данным за XIX столетие не прослеживается проявление эффекта Фишера? Говорит ли это об отсутствии связи изменений номинальной ставки процента с изменением темпа инфляции? Проведенные недавно исследования свидетельствуют, что рассматриваемый период не показателен с точки зрения оценки действия эффекта Фишера. Причина заключается в том, что эффект Фишера основан на связи между номинальной ставкой процента и ожидаемымтемпом инфляции, в то время как в тот период, как показывают исследования, инфляция носила во многом непрогнозируемый характер.

Хотя непосредственно проследить за ожиданиями невозможно, представление о них можно составить исходя из степени устойчивости инфляции. В последнее время инфляция носит устойчивый характер: если в определенном году отмечался высокий темп инфляции, то высока вероятность того, что и в следующем году он будет высоким. Вполне логично, что люди, столкнувшиеся с сильной инфляцией, ожидают высокий темп инфляции и в будущем. Однако в XIX в. во время действия золотого стандарта, инфляция не была столь устойчивой. За годом с высоким темпом инфляции с одинаковой вероятностью мог последовать год как с высоким, так и с низким темпом инфляции. Таким образом, высокий фактический темп инфляции не предопределял высокого ожидаемого темпа инфляции и не обусловливал повышения номинальной ставки процента. Так что в некотором смысле Фишер был прав, утверждая что "инфляция заставала купцов врасплох"12.

12Barsky R.B. The Fisher Effect and the Forecastability and Persistence of Inflation // Journal of Monetary Economics 19 (January 1987), pp. 3-24.

6.5. Номинальная ставка процента и спрос на деньги

Количественная теория денег строится на простой функции спроса на деньги: предполагается, что спрос на запасы реальных денег пропорционален доходу. Хотя количественная теория денег является хорошим отправным пунктомпри анализе роли денег, она не объясняет абсолютно всего. В этом разделе мы вводим еще один фактор, определяющий спрос на деньги, - номинальную ставку процента.

Издержки хранения наличных денег

На доллары, хранящиеся в Вашем бумажнике, процент не начисляется. Если вместо хранения этих денег Вы приобретете на них государственные ценные бумаги или поместите их на сберегательный счет в банке, то Вы будете получать по ним процент по номинальной ставке. Номинальные процентные поступления - вот от чего Вы отказываетесь, предпочитая наличныеденьги государственным ценным бумагам: это и есть издержки хранения денег.

Мы можем убедиться в том, что издержки по хранению денег равны номинальной ставке процента, проанализировав реальный доход от других активов. На неденежные активы, такие как государственные ценные бумаги, может быть получен реальный доход r. Вместе с тем ожидается, что реальная стоимость денег будет уменьшаться в соответствии с темпом инфляции; ожидаемый реальный доход на них составляет - \mathrm\pi^{\mathrm e}. Храня деньги на руках, Вы отказываетесь от величины, составляющей разницу между этими двумя уровнями доходов. Таким образом, издержки хранения денег на руках составляют r-(-\mathrm\pi^{\mathrm e}), что согласно уравнению Фишера есть номинальная ставка процента i.

Так же, как спрос на хлеб зависит от его цены, спрос на деньги зависит от цены, которую приходится платить за хранение денег на руках. Поэтому спрос на денежные средства в реальном выражении зависит и от уровня дохода, и от номинальной ставки процента. Мы можем записать функцию спроса на деньги в общем виде как:

Спрос на деньги обозначается буквой L, так как деньги являются ликвидным активом - активом, наиболее легко реализуемым при совершении сделок. Из данного уравнения следует, что спрос на ликвидный актив в форме реальных запасов денег является функцией дохода и номинальной ставки процента. Чем выше уровень дохода Y, тем больше спрос на запасы денежных средств в реальном выражении. Чем выше номинальная ставка процента i, тем меньше спрос на них.

Будущие деньги и сегодняшние цены

Рассмотрим, каким образом меняется наша теория уровня цен с введением общей функции спроса на деньги. Во-первых, приравняем предложение реальных запасов денежных средств M/P к величине спроса L(i,\;Y):

На следующем этапе с помощью уравнения Фишера выразим номинальную ставку процента как сумму реальной ставки процента и темпа инфляции:

Из данного уравнения следует, что реальные запасы денежных средств зависят от ожидаемого темпа инфляции.

Общее уравнение спроса на деньги дает более глубокое по сравнению с количественной теорией денег представление о том, что определяет уровень цен. Количественная теория гласит, что нынешний уровень предложения денег определяет уровень текущих цен. Частично это положение остается справедливым: если номинальная ставка процента и количество произведенной продукции остаются постоянными, то изменение уровня цен пропорционально изменению предложения денег. Вместе с тем, номинальная ставка процента не является постоянной; она зависит от ожидаемого темпа инфляции, который, в свою очередь, зависит от роста денежной массы. Наличие номинальной ставки процента в функции спроса на деньги показывает дополнительный канал, через который величина предложения денег воздействует на уровень цен.

Общее уравнение спроса на деньги показывает, что уровень цен зависит не только от нынешнего уровня предложения денег, но и от уровня предложения денег, ожидаемого в будущем. Чтобы понять, почему это так, предположим, что Федеральная резервная система объявляет о предстоящем росте предложения денег, но оставляет его нынешний уровень неизменным. Если люди поверят заявлению Федеральной резервной системы, то они будут ожидать быстрого роста денежной массы и ускорения темпа инфляции. В соответствии с эффектом Фишера, подобный рост ожидаемого темпа инфляции приведет к увеличению номинальной ставки процента. Более высокая номинальная ставка процента приводит к немедленному сокращению спроса на денежные запасы в реальном выражении. Поскольку в номинальном выражении количество денег в обращении пока не претерпело никаких изменений, то сокращение спроса на реальные запасы денег вызовет повышение уровня цен. Таким образом, ожидание более высокого темпа прироста денежной массы в будущем приводит к повышению уровня текущих цен.

Влияние денег на цены довольно сложно. В приложении к данной главе выводится математическая взаимосвязь уровня цен с нынешним и будущим количеством денег. Вывод, сделанный на основании этих математических выкладок, состоит в том, что уровень цен зависит от средней взвешенной величины текущего уровня предложения денег и уровня предложения денег, который, как ожидается, будет доминировать в будущем.

Как остановить гиперинфляцию

Чувствительность величины запасов денежных средств в реальном выражении к значению номинальной ставки процента осложняет проблему обуздания гиперинфляции. Если бы количественная теория денег была полностью справедлива, и номинальная ставка процента не оказывала влияния на спрос на деньги, то задача обуздания гиперинфляции решалась бы просто: центральному банку достаточно было бы просто прекратить печатание денег. Как только стабилизируется количество денег, стабилизируется и уровень цен.

Но если спрос на деньги зависит от номинальной ставки процента, то обуздание гиперинфляции становится более сложной задачей. Снижение темпа инфляции приведет к снижению издержек хранения денег на руках и, таким образом, к увеличению реальных запасов денег. Если центральный банк просто прекращает печатание денег (сохраняет M постоянной), то из увеличения реальных запасов денег (M/P) необходимо следует снижение цен. Таким образом, решение достаточно простой задачи обуздания гиперинфляции при несоблюдении центральным банком определенной осторожности может привести к снижению уровня цен. В этом случае центральный банк не достигает цели стабильности цен.

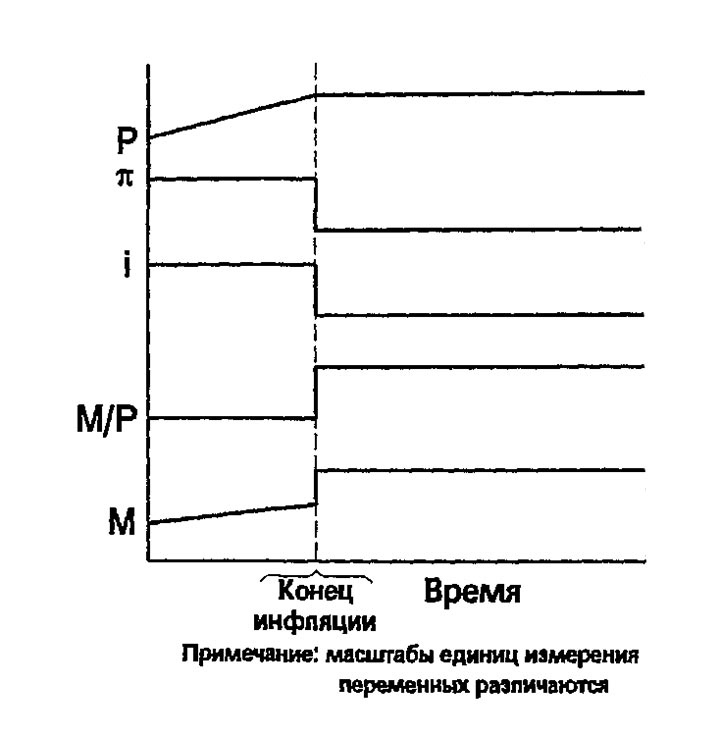

Какую денежную политику должен проводить центральный банк для достижения стабильности цен? Другими словами, какой должна быть динамика предложения денег, чтобы покончить с инфляцией, не вызывая дефляции? Отвечая на этот вопрос, начнем с конца. Начнем с задачи стабилизации цен и наметим соответствующую динамику предложения денег. На рис. 6-3 отражены пять этапов нахождения соответствующих темпов роста денежной массы.

- Желаемая траектория изменения цен изображена в самой верхней части рисунка. Все время гиперинфляции уровень цен повышается. После этого вступает в силу новая денежная политика, и уровень цен стабилизируется.

- Следующий график - темп инфляции \mathrm\pi, отражающий рост уровня цен. Он высок, пока не начался период стабильности цен, при котором он снижается до нуля.

- Номинальная ставка процента i изменяется в точном соответствии с изменением темпа инфляции. Это следует из эффекта Фишера. Таким образом, номинальная ставка процента также высока до начала стабилизации цен, а затем падает до более низкого уровня.

- Снижение номинальной ставки процента приведет к скачкообразному росту денежных запасов в реальном выражении, так как при этом сокращаются издержки хранения денег на руках.

- Поскольку теперь нам известны траектории графиков уровня цен P и реальных запасов денег M/P, мы можем определить желаемую траекторию графика предложения денег M. В момент окончания гиперинфляции предложение денег должно резко возрасти одновременно с увеличением количества реальных денег в обращении. После этого скачка оно должно оставаться неизменным, чтобы обеспечивалась стабильность цен.

Рис. 6-3. Как остановить инфляцию, когда спрос на деньги зависит от номинальной ставки процента. На основе ожидаемой динамики основных показателей денежной сферы можно вывести динамику предложения денег, соответствующую задаче прекращения инфляции. (1) В верхней части рисунка - требуемый характер поведения уровня цен Р. (2) Следующий график - темп инфляции т, который высок до стабилизации цен и снижается до нуля после начала зтого периода. (3) Номинальная ставка процента изменяется так же, как и инфляция. (4) Снижение номинальной ставки процента ведет к скачкообразному росту запасов реальных денег М/Р. (5) Таким образом, динамика предложения денег М зависит от динамики уровня цен Р и количества обращающихся денег в реальном выражении М/Р.

В данном анализе не принимается во внимание проблема доверия центральному банку. Чтобы снизились ожидаемый темп инфляции и номинальная ставка процента, люди должны быть уверены в том, что центральный банк действительно прекратит печатать деньги в прежнем объеме. В разгар гиперинфляции такое доверие завоевать трудно. Идействительно, если центральный банк последует нашему совету и пойдет на резкое увеличение предложения денег, ему трудно будет заставить население поверить в окончание гиперинфляции. Вместе с тем, если центральному банку не удастся добиться доверия, то не произойдет и снижения ожидаемого темпа инфляции и снижения номинальной ставки процента: запасы денег в реальном выражении в экономике не увеличатся, а резкий рост предложения денег приведет к ускорению инфляции.

На практике центральный банк добивается доверия, устраняя главную причину гиперинфляции: необходимость сеньоража. Чаще всего гиперинфляция начинается, когда государство печатает деньги для оплаты своих расходов. Пока существует потребность в сеньораже, население скорее всего не поверит заявлениям центрального банка о стабилизации цен. По этой причине окончание гиперинфляции, как правило, сопряжено с реформами бюджетной сферы - сокращением государственных расходов и увеличением налогов, что уменьшает потребность в сеньораже. Таким образом, хотя инфляция всегда и везде является явлением денежной сферы, окончание гиперинфляции зачастую затрагивает одновременно и сферу бюджетного регулирования13.

13Sargent T.J. The End of Four Big Inflations // Robert Hall(ed.) Inflation (Chicago: University of Chicago Press, 1983), pp. 41-98; Dornbusch R., Fisher S. Stopping Hyperinflations: Past and Present // Wettwirtschqftliches Archiv 122 (April 1986), SS.1-47.

ПРИМЕР 6-7

Гиперинфляция в Германии в период между I и II мировыми войнами

После первой мировой войны Германия пережила один из наиболее известных в истории периодов гиперинфляции. По окончании войны союзники потребовали от Германии выплаты значительных репараций. Эти платежи привели к появлению бюджетного дефицита, который правительство Германии, естественно, покрывало за счет печатания большого количества денег.

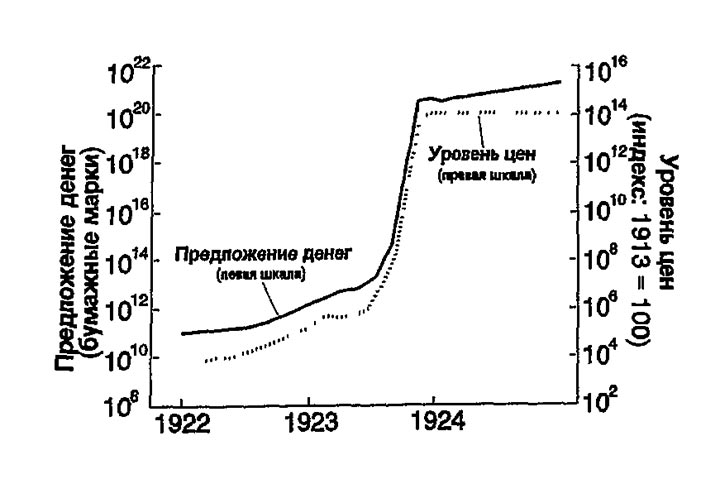

Рис. 6-4. Предложение денег и цены в Германии в период между I и II мировыми войнами. На этом рисунке показаны предложение денег и уровень цен в Германии в период с января 1922 по декабрь 1924 г. Огромный рост предложения денег и уровня цен - один из наиболее ярких примеров влияния выпуска в обращение большого количества денег. Источник: Sargent T. The End of Four Big Inflations, pp 41-98.

На рис. 6-4 показаны количество денег и общий уровень цен в Германии в период с января 1922 по декабрь 1924 г. За указанный период и количество денег в обращении, и цены росли неимоверными темпами. Например, цена ежедневной газеты выросла с 0,30 марки в январе 1921 г. до 1 марки в мае 1922, 8 марок в октябре 1922, 100 марок в феврале 1923 и 1 000 марок в сентябре 1923 г. Затем, во время спада 1923 г. рост цен принял еще более чудовищный характер: 1 октября газеты продавались за 2000 марок, 15 октября - за 20000, 29 октября - за 1 млн, 9 ноября - за 15 млн и 17 ноября - за 70 млн марок. В декабре 1923 г. предложение денег и цены несколько стабилизировались14.

14Цены газет приведены по Mussa M. Sticky Individual Prices and the Dynamics of the General Price Level // Carnegie-Rotchester Conference on Public Policy 15 (Autumn 1981), pp. 261-296.

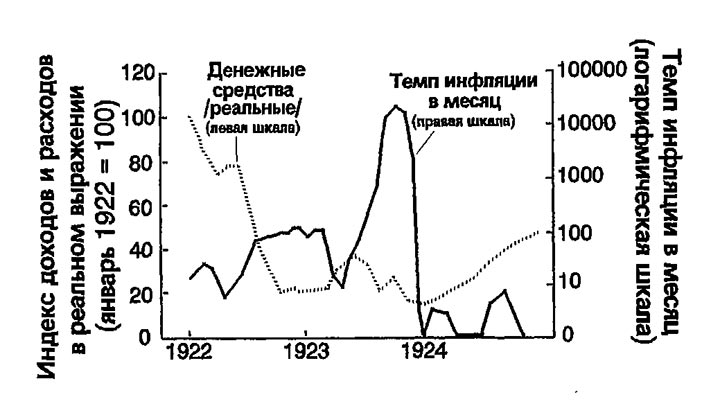

Рис. 6-5. Инфляция и реальные запасы денежных средств в Германии в период между I И II мировыми войнами. На данном графике показана динамика инфляции и запасов денежных средств в реальном выражении у населения Германии в период с января 1922 по декабрь 1924 г. По мере роста темпа инфляции запасы денег на руках сокращались. Когда инфляция остановилась, они увеличились.

Будучи порождением бюджетных проблем гиперинфляция в Германии остановилась, как только были проведены реформы в этой области. К концу 1923 г. число государственных служащих было сокращено на одну треть, выплаты репараций были временно приостановлены и существенно сокращены. В то же время, на смену старому центральному банку - Рейхсбанку, пришел новый - Рентенбанк, который не был склонен финансировать государственные расходы за счет печатания денег.

Теория предсказывает, что при окончании гиперинфляции происходит увеличение денежных запасов в реальном выражении. На рис. 6-5 показано, что в Германии по мере роста темпов инфляции количество обращающихся реальных денег сокращалось, но как только темпы инфляции начали снижаться, оно снова увеличилось. Вместе с тем, вразрез с выводами нашего теоретического анализа, это увеличение не было скачкообразным. Вероятно запасы денежных средств в реальном выражении приходят в соответствие с издержками хранения денег на руках постепенно. А может быть населению Германии потребовалось определенное время на то, чтобы убедиться, что инфляция действительно закончилась - поэтому ожидаемый темп инфляции снижался более плавно, чем фактический.

6.6. Общественные издержки инфляции

При анализе причин и последствий инфляции практически не освещались социальные проблемы, порождаемые инфляцией. Настало время обратиться к этим проблемам.

Если Вы спросите какого-либо гражданина, почему инфляция является общественной проблемой, то, по-видимому, он ответит, что инфляция делает его беднее. "Каждый год начальство дает мне прибавку к заработной плате, но рост цен ее съедает". Подразумевается, что если бы не было инфляции, человек мог бы на прибавку к жалованию приобрести больше товаров.

Подобные жалобы на инфляцию являются распространенным заблуждением. Из глав 3 и 4 нам известно, что увеличение покупательной способности работников происходит вследствие накопления капитала и научно-технического прогресса; величина реальной заработной платы не зависит от того, сколько денег будет печатать правительство. Если правительство замедляет темп прироста денежной массы, рост цен также не будет слишком быстрым. Но и реальная заработная плата работников от этого не увеличится. Наоборот, при замедлении инфляции они будут получать меньшую ежегодную прибавку к жалованию.

Почему же тогда инфляция является общественной проблемой? Не ясно в чем же заключаются издержки инфляции. И действительно, среди экономистов нет согласия относительно величины издержек инфляции для общества. К удивлению многих непрофессионалов, некоторые экономисты утверждают, что издержки инфляции не столь велики - по крайней мере, в случае с умеренными темпами инфляции, наблюдаемыми в Соединенных Штатах на протяжении последних лет15.

15См., например, вторую главу в кн. Blinder A, Hard Heads, Soft Hearts: Tough-Minded Economics for a Just Society (Reading, Mass.: Addison Wesley, 1987).

Ожидаемая инфляция

Рассмотрим сначала ожидаемую инфляцию. Предположим, что каждый месяц уровень цен увеличивается на 1%. Каковы будут общественные издержки при устойчивом и предсказуемом годовом темпе инфляции в 12%?

Первый вид издержек - потери, связанные с воздействием инфляционного налога на количество денег у населения. Как уже показывалось выше, увеличение темпа инфляции ведет к росту номинальной ставки процента, что, в свою очередь, вызывает сокращение запасов денежных средств в реальном выражении. Если среднее количество денег на руках стало меньше, человеку приходится чаще ходить в банк и снимать деньги - например, придется дважды в неделю снимать по 50 дол. вместо того, чтобы раз в неделю снимать по 100 дол. Неудобство, вызванное сокращением объема средств, находящихся на руках, получило образное название "издержек стоптанных башмаков", так как более частые посещения банка приводят к более быстрому изнашиванию обуви.

Второй вид издержек инфляции связан с необходимостью чаще менять ценники. Меняющиеся цены весьма дорого обходятся фирмам: это может потребовать, например, печатания и распространения новых каталогов. Эти издержки получили название "издержек меню", поскольку чем выше темп инфляции, тем чаще ресторанам приходится печатать новые меню.

Третий вид издержек инфляции связан с тем, что существование "издержек меню", заставляет фирмы отказываться от достаточно частого изменения цен; таким образом, чем выше темп инфляции, тем более неустойчивы относительные цены. Предположим, например, что каждый январь фирма выпускает новый каталог. Если бы не существовало инфляции, то цены данной фирмы по отношению к ценам, устанавливаемым другими фирмами, оставались бы неизменными из года в год. Вместе с тем, при темпе инфляции в 1% в месяц, за период от начала до конца года относительные цены данной фирмы упадут на 12%. Таким образом, инфляция порождает подвижность относительных цен. Поскольку распределение ресурсов в рыночной экономике происходит в соответствии с относительными ценами, то инфляция порождает неэффективность на микроэкономическом уровне.

Четвертый вид издержек инфляции связан с формой налогового законодательства. Многие положения налогового законодательства составлены без учета воздействия инфляции. Таким образом, инфляция может зачастую привести к непредсказуемому изменению налоговых обязательств отдельных лиц.

Одним из примеров неспособности налогового законодательства принимать в расчет инфляцию служит подоходный налог на номинальные доходы от прироста стоимости капитала. Предположим, что купив какие-либо акции, Вы продаете их через год по той же реальной цене. Логично было бы ожидать, что государство не будет облагать эту сделку налогом, так как Вы не получили реального дохода на эти инвестиции. И действительно, при отсутствии инфляции Вы бы налога не платили. Но предположим, что темп инфляции составляет 10%, и первоначальная цена, которую Вы заплатили за акцию, составляла 100 дол. Чтобы в следующем году получить ту же реальную цену, Вам необходимо продавать эти акции уже по 110 дол. за штуку. В данном случае, в соответствии с налоговым законодательством, не принимающим во внимание воздействие инфляции, эта операция рассматривается как получение дохода в 10 дол. на акцию, и государство облагает этот доход налогом. Проблема, безусловно, заключается в том, что налоговое законодательство исходит из номинального, а не реального прироста величины стоимости принадлежащего Вам капитала. В этом, как и во многих других случаях, инфляция вызывает нарушение принципов налогообложения.

Пятый вид издержек инфляции состоит в неудобстве жизни в мире с меняющимся уровнем цен. Деньги выступают в роли "линейки", которой мы измеряем экономические операции. При инфляции длина этой линейки изменяется. Предположим, например, что Конгресс принимает закон, согласно которому ярд в 1990 г. будет равен 36 дюймам, в 1991 - 35, в 1992 г. - 34 дюйма и так далее. Хотя этот закон и приведет к ликвидации всяческих сомнений и расхождений, он будет в высшей степени неудобен. Когда кто-нибудь будет измерять дистанцию в ярдах, придется уточнять, измерялась ли эта дистанция в ярдах 1990 или 1991 г.; и для сравнения расстояний, измеренных в разные годы, придется делать поправки на "инфляцию". Аналогично, если покупательная способность доллара постоянно колеблется, он утрачивает способность выполнять функцию меры стоимости.

ПРИМЕР 6-8

Жизнь во время гиперинфляции в Боливии

Издержки инфляции становятся наиболее очевидными, когда темп инфляции достигает экстремальных значений. Предлагаемая статья из «Wall Street Journal» показывает, какой была жизнь в Боливии в период гиперинфляции 1985 г. Отметьте те виды издержек инфляции, на которые обращается внимание в статье. Подтверждает ли опыт Боливии мнения Ленина и Кейнса, приведенные в эпиграфе к настоящей главе?

Опасный песо - в условиях необузданной инфляции боливийцы занимаются валютными спекуляциями

Ла Пас, Боливия. Получив своюмесячную заработную плату учителя в размере 25 млн песо, Эдгар Миранда не может терять ни минуты. Песо обесценивается с каждым часом. Так что пока его жена мчится на рынок закупать месячный запас лапши и риса, он пытается обменять оставшиеся песо на доллары на черном рынке.

Господин Миранда применяет Первое правило выживания в условиях самой неуправляемой инфляции наших дней. Пример Боливии иллюстрирует разрушительную силу инфляции. Рост цен столь велик, что сознание отказывается воспринимать цифры.отражающие этот рост. Например, на протяжении полугода цены росли на 38000% в год. Вместе с тем по официальным данным в прошлом году инфляция составила 2000%, а в этом году ожидается, что она достигнет 8000; - хотя по другим оценкам, эти цифры занижены. В любом случае, боливийские показатели превосходят темпы инфляции в 370% в Израиле и 1100% в Аргентине - два других примера жесточайшей инфляции.

Несложно представить, что произойдет с заработной платой 38-летнего господина Миранда, если он не успеет быстро перевести ее в доллары. В день, когда он получил свои 25 млн песо, доллар стоил 500000 песо, так что он смог получить 50 дол. Несколькими днями позже, при курсе 900000 песо, он бы получил 27.

"Мы живем только сегодняшним днем и каждый песо переводим в доллары," - говорит Роналд МакЛин, управляющий золотодобывающей шахты. "Мы стали близорукими."

Стремление выжить любой ценой. Государственные служащие без взятки не дадут даже анкету. Юристы, бухгалтеры, парикмахеры и даже проститутки бросили работу, чтобы заняться уличными валютными операциями. Рабочие бастуют и крадут у хозяев. Хозяева контрабандно вывозят продукцию за рубеж, берут фиктивные ссуды, уклоняются от уплаты налогов - делают все что угодно, чтобы получить доллары для спекуляций.

Выработка на государственных шахтах снизилась в прошлом году с 18000 тонн до 12000. Шахтеры поднимают себе "заработную плату", извлекая во время обеденного перерыва самую лучшую руду и отправляя ее по контрабандным каналам в соседнюю Перу. Не имея ни одной крупной шахты по добыче олова, Перу теперь экспортирует до 4000 метрических тонн олова в год.

"Мы ничего не производим. Мы все занимаемся валютными спекуляциями," - говорит продавец продукции тяжелого машиностроения в Ла Пасе. "Люди больше не знают что такое хорошо и что такое плохо. Мы превратились в аморальное общество..."

Ни для кого не является секретом, что практически все доллары, обращающиеся на черном рынке, поступают от продажи кокаина в Соединенные Штаты. По некоторым данным, переправщики кокаина зарабатывают до 1 млрд дол. в год...

Но вместе с тем, страна страдает от инфляции во многом вследствие того, что доходы правительства едва покрывают 15% его расходов, и дефицит бюджета возрос до 25% ВВП. Налоги поступают в государственный бюджет с опоэдпнием и не полностью в силу распространенного взяточничества и воровства.

Источник: Перепечатано с разрешения Wall Street Journal, 13 августа, 1985, Dow Jones & Company, Inc. All Rights Reserved Worldwide.

Непрогнозируемая инфляция

Последствия непрогнозируемой инфляции, по-видимому, еще более разрушительны, нежели любые издержки устойчивой, прогнозируемой инфляции: она способствует спекулятивному перераспределению богатства между людьми. Понять, как это происходит, можно на примере долгосрочных ссуд. В ссудном контракте, как правило, оговаривается номинальная ставка процента, рассчитанная на основе ожидаемого темпа инфляции. Если темп инфляции оказался отличным от ожидаемого, то реальный доход ex post, который получает кредитор, оказывается отличным от предполагаемого в момент заключения сделки. С одной стороны, если темп инфляции оказался выше ожидаемого, заемщик выигрывает, а кредитор теряет, так как должник возвращает ссуду обесцененными долларами. С другой стороны, если темп инфляции оказался меньше ожидаемого, то выигрывает кредитор, так как стоимость возвращаемой суммы больше, чем предполагалось обеими сторонами.

Рассмотрим пример с ипотечным кредитом, полученным в 1960 г. В то время тридцатилетние займы выдавались примерно под 6% годовых. Эта ставка устанавливалась исходя из низкого ожидаемого темпа инфляции - за предшествовавшее десятилетие темп инфляции составил в среднем 2,5%. Кредитор, видимо, рассчитывал получить реальный доход в размере 3,5% годовых, а заемщик рассчитывал выплатить этот реальный процент. Тем не менее, за время срока действия ссуды темп инфляции достиг 5%, в силу чего реальный доход ex post составил только 1%. Из-за непрогнозируемого характера инфляции произошло перераспределение части реального имущества заемщика в пользу кредитора.

Непрогнозируемая инфляция бьет также по людям, получающим фиксированную пенсию. При уходе работника на пенсию (а иногда и раньше) фирмы часто заключают с ними соглашения о фиксированном размере номинальной пенсии. Поскольку получение пенсии представляет собой возвращение отложенной заработной платы, то по сути дела работник предоставляет фирме кредит. В условиях инфляции по достижении работником пенсионного возраста прошлые затраты его труда компенсируются не полностью. Более сильная, чем предполагалось, инфляция наносит ущерб рабочему так же, как и любому другому кредитору. Темп инфляции ниже ожидавшегося приносит убытки фирме так же, как любому другому заемщику.

Эти примеры служат яркой иллюстрацией отрицательных последствий неустойчивости темпов инфляции. Чем более неустойчив темп инфляции, тем сильнее действие фактора неопределенности в формировании ожиданий как заемщиков, так и кредиторов. Поскольку большинство людей не расположены к риску (не любят неопределенности), непредсказуемость, связанная с неустойчивостью темпов инфляции, затрагивает интересы практически всех.

В свете отрицательных последствий непрогнозируемой инфляции преобладание в юридической практике контрактов, в которых оговариваются номинальные величины, может показаться странным. Можно было бы ожидать, что кредиторы и заемщики, желая обезопасить себя от неопределенности, должны заключать контракты, в которых оговариваются реальные величины, то есть индексируя их по тому или иному показателю уровня цен. В экономических системах с высокими и сильно колеблющимися темпами инфляции индексация получила весьма широкое распространение. Иногда она осуществляется с помощью использования контрактов в более стабильной иностранной валюте. В экономических системах с умеренной инфляцией, таких как экономика Соединенных Штатов, индексация распространена меньше. Вместе с тем, даже в Соединенных Штатах некоторые долгосрочные обязательства индексируются: например, размеры пособий престарелым по линиисоциального обеспечения автоматически корректируются в зависимости от изменений индекса потребительских цен.

ПРИМЕР 6-9

Биметаллизм, выборы 1896 г. и "Волшебник Изумрудного города"

Перераспределение доходов вызванное неожиданными изменениями уровня цен, часто является источником политических волнений, что было продемонстрировано движением за "свободу серебра" в конце XIX века. За период с 1880 по 1896 г. уровень цен в Соединенных Штатах упал на 23%. Подобная дефляция была выгодна кредиторам-банкирам Северо-Восточной части Соединенных Штатов, но задевала интересы заемщиков и фермеров южных и западных штатов. Одним из предлагавшихся решений этой проблемы была замена золотого стандарта биметаллическим, при котором монеты могут чеканиться как из золота, так и из серебра. Переход на биметаллический стандарт позволил бы увеличить предложение денег и остановить дефляцию.

Характер решения "проблемы серебра" был доминирующим критерием в ходе президентских выборов 1896 г. Уильям Мак-Кинли, кандидат от Республиканской партии, стоял на позициях сохранения золотого стандарта. Вильям Дженнингс Брайан, кандидат от Демократической партии, выступал за биметаллический стандарт. В своей известной речи Брайан сказал: "Вы не должны вешать на шею работникам этот терновый венок, вы не должны распинать человечество на золотом кресте". Не удивительно, что Мак-Кинли был кандидатом консервативного восточного истэблишмента, в то время как Брайан представлял южных и восточных популистов.

Наиболее памятное отражение этих дебатов по проблеме использования серебра содержится в детской книжке "Волшебник Изумрудного города". В книге, написанной журналистом со Среднего Запада Фрэнком Баумом сразу же после выборов 1896 г., рассказывается история Дороти, маленькой девочки, потерявшейся в странной стране, расположенной далеко от ее родного дома в Канзасе. Дороти (олицетворяющая американские ценности) завела трех новых друзей: Страшилу (фермер), Железного дровосека (промышленный рабочий) и Льва, чей рык был значительно сильнее его самого (Уильям Дженнингс Брайан). Вчетвером им удается пройти по опасной дороге, мощеной желтым кирпичем, надеясь найти Волшебника, который поможет Дороти вернуться домой. Наконец им удается добраться до Изумрудного города (Вашингтон), где все смотрят на мир через зеленые очки (деньги). Волшебник (Уильям МакКинли) пытается дать всем все, но оказывается просто обманщиком. Проблема Дороти решается только после того, как она узнает о волшебной силе своих серебряных туфелек16.

Хотя республиканцы и одержали победу на выборах 1896 г., и Соединенные Штаты сохранили золотой стандарт, сторонники свободного обращения серебра получили то, чего добивались: инфляцию. Примернов одно время с выборами было найдено золото на Аляске, в Австралии и Южной Африке. Более того, на золотых приисках был освоен технологический процесс с использованием соли цианистой кислоты, позволявшей извлекать больше золота из руды. Эти события привели к увеличению предложения денег и росту цен. В 1896-1910 гг. уровень цен вырос на 35%.

16Фильм, снятый 40 лет спустя, скрыл большую часть аллегории, так как в нем серебряные туфельки были заменены на рубиновые. См. также Littlefield H.M. The Wizard of Oz: Parable on Populism // American Quarterly 16 (Spring 1964), pp. 47-58; and Rockoff H. The Wizard of Oz as a Monetary Allegory // Journal of Political Economy 98 (August 1990), pp. 739-760.

Темп инфляции и его колебания