Процентная ставка

Процентная ставка (Interest rate) — это сумма, выраженная в процентном выражении к сумме заимствованного кредита, которую платит получатель данного кредита за пользование им в определённый период времени (месяц, квартал, год).

Общая сумма процентов по кредиту, зависит от процентной ставки, частоты начисления процентов и продолжительности времени, в течение которого она предоставляется.

Он определяется как доля заемной суммы, которую кредитор начисляет в виде процентов заемщику, обычно выражается в процентах годовых. Это ставка, которую банк или другой кредитор взимает за заимствование своих денег, или ставка, которую банк платит своим вкладчикам за хранение денег на счете.

Годовая процентная ставка — это ставка в течение одного года. Другие процентные ставки применяются в разные периоды, например, месяц или день, но обычно они рассчитываются в годовом исчислении.

Факторы, влияющие на ставку

Процентные ставки зависят от:

- директивы правительства центральному банку для достижения своих целей;

- валюты основной заимствованной суммы;

- срока до погашения инвестиций;

- вероятности дефолта заемщика;

- спроса и предложения на рынке и другие факторы.

Пример

Компания заимствует капитал у банка на покупку активов для ведения своего бизнеса. Взамен банк начисляет проценты компании. (Кредитор может также потребовать права на новые активы в качестве обеспечения).

Родственные термины

Базовая ставка обычно относится к годовой ставке, предлагаемой по депозитам центральным банком или другим монетарным органом.

Годовая процентная ставка и эффективная процентная ставка или эквивалентная годовая ставка используются для того, чтобы помочь потребителям сравнивать продукты с различными структурами платежей на общих основаниях.

Ставка дисконтирования применяется для расчета приведенной стоимости.

Процентная ставка по купону представляет собой отношение годовой суммы купона (купон выплачивается за год) к номинальной стоимости, тогда как текущая доходность — это отношение годового купона, деленное на его текущую рыночную цену. Доходность к погашению — это ожидаемая внутренняя норма доходности облигации, при условии, что она будет удерживаться до погашения, то есть ставка дисконтирования, которая приравнивает все оставшиеся денежные потоки к инвестору (все оставшиеся купоны и погашение номинальной стоимости при погашении) с текущей рыночной ценой.

Денежно-кредитная политика

Целевые показатели процентных ставок являются жизненно важным инструментом денежно-кредитной политики и учитываются при работе с такими переменными, как инвестиции, инфляция и безработица. Центральные банки стран обычно стремятся снизить процентные ставки, когда они хотят увеличить инвестиции и потребление в экономике страны. Тем не менее, низкая процентная ставка как макроэкономическая политика может быть рискованной и привести к возникновению экономического пузыря, при котором крупные инвестиции будут вкладыватся в рынок недвижимости и фондовый рынок. В развитых экономиках, таким образом, корректируются процентные ставки, чтобы держать инфляцию в целевом диапазоне для здоровой экономической деятельности или ограничивать процентную ставку одновременно с экономическим ростом для сохранения экономического благополучия.

История

В Германии процентные ставки по депозитам снизились с 14% в 1969 году до почти 2% в 2003 году. В последние два столетия процентные ставки по-разному устанавливались национальными правительствами или центральными банками. Например, ставка Федеральной резервной системы США варьировалась от 0,25% до 19% с 1954 по 2008 год, в то время как базовая ставка Банка Англии варьировалась от 0,5% до 15% с 1989 по 2010 год. В Германии этот показатель приближался к 90% в 1920-х гг., а в 2000-х - примерно до 2%. Во время попытки справиться с растущей гиперинфляцией в 2007 году Центральный банк Зимбабве повысил процентные ставки по займам до 800%.

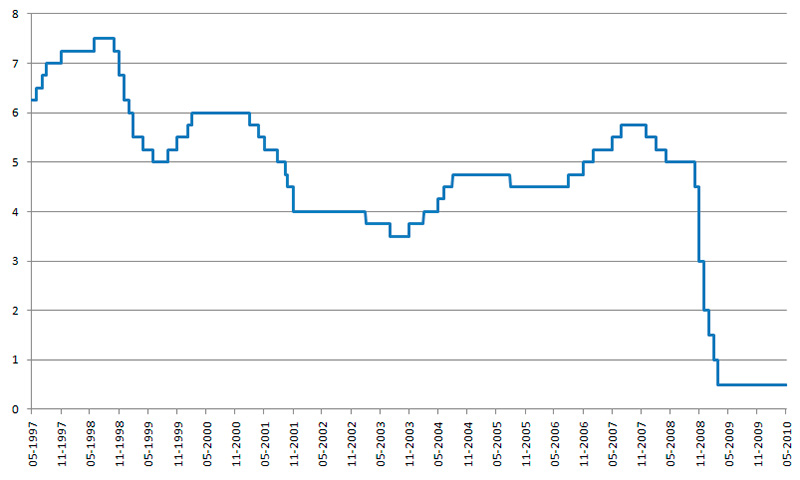

Процентные ставки, установленные Комитетом по денежно-кредитной политике Банка Англии в 1997–2010 годах

Причины изменения процентных ставок

- Краткосрочная политическая выгода: снижение процентных ставок может дать экономике кратковременный импульс. В нормальных условиях большинство экономистов считают, что снижение процентных ставок даст лишь кратковременный прирост экономической активности, который вскоре будет компенсирован инфляцией. Быстрый импульс может повлиять на выборы. Большинство экономистов выступают за независимые центральные банки, чтобы ограничить влияние политики на процентные ставки.

- Отложенное потребление: когда деньги предоставляются в кредит, кредитор задерживает расходование денег на потребительские товары. Так как согласно теории временных предпочтений люди предпочитают товары сейчас, чем потом, на свободном рынке будет положительная процентная ставка.

- Инфляционные ожидания: в большинстве стран, как правило, наблюдается инфляция, то есть на определенную сумму денег в будущем можно купть меньше товаров, чем сейчас. Заемщик должен компенсировать кредитору данную разницу.

- Альтернативные инвестиции: у кредитора есть выбор между использованием своих денег в различных инвестициях. Если он выбирает один проект инвестиций, то воздерживается от всех остальных. Различные инвестиции эффективно конкурируют за средства.

- Инвестиционные риски: всегда существует риск того, что заемщик обанкротится, скроется, умрет или иным образом нарушит условия кредита. Это означает, что кредитор обычно взимает премию за риск, чтобы гарантировать, что через его инвестиции он получит компенсацию за те, которые потерпели неудачу.

- Предпочтение ликвидности: люди предпочитают, чтобы их ресурсы были доступны в форме, которую можно немедленно обменять, а не в форме, которая требует времени для реализации.

- Налоги: поскольку некоторые доходы от процентов могут облагаться налогами, кредитор может настаивать на более высокой ставке, чтобы компенсировать эту потерю.

- Банки: банки могут изменить процентную ставку, чтобы либо замедлить, либо ускорить рост экономики. Это включает либо повышение процентных ставок для замедления экономики, либо снижение процентных ставок для стимулирования экономического роста.

- Экономика: процентные ставки могут колебаться в зависимости от состояния экономики. Как правило, если будет установлено, что экономика стабильна, то процентные ставки будут высокими, если экономика нестабильна, процентные ставки будут низкими.

Нерыночные теории

Некоторые экономисты, такие как Карл Маркс, утверждают, что процентные ставки на самом деле не устанавливаются исключительно рыночной конкуренцией. Скорее процентные ставки в конечном итоге устанавливаются в соответствии с социальными обычаями и правовыми институтами.

Реальная и номинальная процентные ставки

Номинальная процентная ставка — это процентная ставка без учета инфляции.

Например, предположим, что кто-то вносит 100 долларов в банк на 1 год, и получает проценты в размере 10 долларов, поэтому в конце года их остаток составляет 110 долларов. В этом случае, независимо от уровня инфляции, номинальная процентная ставка составляет 10% годовых.

Реальная процентная ставка измеряет рост реальной стоимости кредита плюс проценты с учетом инфляции. Иными словами, реальная ставка процента — это номинальная ставка процента минус ожидаемый уровень инфляции. Погашение основной суммы плюс процентов измеряется в реальном выражении по сравнению с покупательной способностью суммы на момент ее заимствования, предоставления или дачи на хранение или инвестирования.

Если инфляция составляет 10%, то 110 долларов на счете в конце года имеют такую же покупательную способность, что и 100 долларов год назад. В этом случае реальная процентная ставка равна нулю.

Реальная процентная ставка определяется при помощи уравнения Фишера:

где \pi — уровень инфляции.

Для низких ставок и коротких периодов применяется линейное приближение:

По предварительным данным, ставки являются прогнозируемыми, тогда как по факту ставки являются историческими.

Рассмотрим простой пример: допустим Вы намерены предоставить кому-либо ссуду на один год в условиях инфляции, то какую точную процентную ставку Вы установите? В случае, если темп прироста общего уровня цен составит 10% в год, то тогда установив наминальную ставку в 10% годовых при предоставленной ссуде в $1000, Вы через год получите $1100. Но их реальная покупательная способность уже будет не та, что год назад. Номинальный прирост дохода составляющий $100 будет "съеден" 10%-ной инфляцией. Таким образом, различие между номинальной ставкой процента и реальной важно для понимания того, как именно заключаются контракты в экономике с нестабильным общим уровнем цен (инфляцией и дефляцией).

Рыночные ставки

Существует рынок инвестиций, который включает денежный рынок, рынок облигаций, фондовый рынок и валютный рынок, а также розничный банкинг, где устанавливаются свои процентные ставки.

Данные процентные ставки отражают:

- Безрисковую стоимость капитала;

- Ожидаемую инфляцию;

- Премию за риск;

- Операционные расходы;

- Инфляционные ожидания.

Согласно теории рациональных ожиданий, заемщики и кредиторы ожидают инфляцию в будущем. Приемлемая номинальная процентная ставка, по которой они хотят и могут брать или одалживать денежные средства, включает реальную процентную ставку, которую они хотят получить или хотят и могут заплатить, а также ожидаемый уровень инфляции.

Предполагается, что более рискованные инвестиции, такие как акции и облигации, принесут более высокую прибыль, чем более безопасные, такие как государственные облигации.

Дополнительная доходность, которая ожидается от рискованных инвестиций является премией за риск. Премия за риск, которую инвестор получает от своей инвестиционной деятельности, зависит от предпочтений инвестора в отношении риска. Факты свидетельствуют о том, что большинство кредиторов не склонны к риску.

Предпочтение ликвидности

Большинство инвесторов предпочитают более ликвидные средства (например, наличные деньги). Наличные денежные средства могуб быть потрачены немедленно, если вдруг возникнет такая необходимость. Но бывает что некоторые инвестиции требуют времени или усилий для перевода их в более ликвидную форму. Например, 1-летний кредит является очень ликвидным по сравнению с 10-летним. Тем не менее, 10-летняя казначейская облигация США является ликвидной, поскольку ее легко можно продать на рынке.

Модель рынка

Базовая модель оценки процентной ставки для актива:

Распологая точной информацией, \pi_e одинаково для всех участников рынка, и это идентично:

где

i_n — это номинальная процентная ставка по данной инвестиции;

i_r — безрисковый возврат капитала;

i_n^\ast — номинальная процентная ставка по краткосрочным безрисковым ликвидным облигациям;

p_r — премия за риск, отражающая продолжительность инвестиций и вероятность дефолта заемщика;

p_l — премия за ликвидность, отражающая сложность преобразования актива в деньги и, следовательно, в товары.

Распространение

Разброс процентных ставок — это кредитная ставка за вычетом депозитной ставки. Этот спред охватывает операционные расходы банков, предоставляющих кредиты и депозиты. Отрицательный спред — это когда депозитная ставка выше, чем кредитная ставка.

В макроэкономике

Эластичность замещения

Эластичность замещения влияет на реальную процентную ставку. Чем больше величина эластичности замещения, тем больше обмен и тем ниже реальная процентная ставка.

ВВП и безработица

Более высокие процентные ставки увеличивают стоимость заимствований, что может сократить инвестиции и ВВП, увеличив безработицу. Расширяющиеся предприятия, как правило, являются чистыми должниками. Тем не менее, представители Австрийской школы считают, что более высокие ставки приводят к увеличению инвестиций для получения процентов, чтобы заплатить своим кредиторам. Более высокие ставки обеспечивают больше сбережений и снижают инфляцию.

Операции на открытом рынке в США

Федеральная резервная система (ФРС) проводит денежно-кредитную политику, в основном, за счет повышения ставки по федеральным фондам. Это ставка, которую банки взимают друг у друга за однодневные кредиты федеральных фондов, которые являются резервами, хранящимися в банках ФРС. Операции на открытом рынке являются одним из инструментов в рамках денежно-кредитной политики, проводимой ФРС, для управления краткосрочными процентными ставками, используя полномочия покупать и продавать казначейские ценные бумаги.

Математическая модель

Поскольку процентная ставка и инфляция, как правило, задаются в процентах, вышеприведенные формулы являются линейными приближениями:

Например,

является только приблизительным. На самом деле, можно записать следующей формулой:

отсюда

Политика нулевой ставки

Так называемая политика нулевой процентной ставки — это макроэкономическая политика очень низкой, почти нулевой, ставки, устанавливаемой центральным банком. При этом центральный банк сталкивается с трудностями, так как не имеет возможности для дальнейшего ее снижения. Подобная политика применяется в США и Японии.

Отрицательные номинальные ставки

Номинальные процентные ставки обычно положительные, но не всегда. Напротив, реальные процентные ставки могут быть отрицательными, когда номинальные процентные ставки ниже инфляции. Когда это случается вследствии государственной политики (например, с помощью обязательных резервов), то это считается финансовым подавлением и практикуется такими странами, как Соединенные Штаты и Великобритания после Второй мировой войны с 1945 года до конца 1970-х или начала 1980-х годов.