Тема 3. Банковский рынок

3.1. Понятие банковского рынка

Очевидно, что сферой любой разновидности рыночной конкуренции является соответствующий рынок. Таким образом, сферой банковской конкуренции является банковский рынок. Однако возникает проблема: что считать банковским рынком?

Один из возможных вариантов ответа на этот вопрос сводится к тому, что банковским рынком можно считать любой рынок с участием банков, включая как рынки сбыта банковских услуг, так и рынки ресурсов для банковской деятельности. Однако в этом случае банковский рынок становится очень широким, с крайне расплывчатыми границами. На самом деле современные коммерческие банки функционируют в роли продавцов или покупателей практически во всех рыночных секторах. Чтобы это утверждение выглядело более обоснованным, рассмотрим рыночную систему с точки зрения объектов купли-продажи. В нее входят следующие секторы.

- Рынок средств производства и производственных услуг. На него коммерческие банки выходят в роли продавцов банковских услуг для предприятий (расчетное обслуживание, ведение счетов, управление финансами корпораций), финансовых посредников (кредитование производственных объектов), а также в роли покупателей производственных ресурсов (приобретение офисного оборудования).

- Рынок предметов потребления и потребительских услуг. Здесь банки выступают как финансовые посредники (выдача ссуд на потребительские цели), но иногда и как покупатели.

- Рынок труда. Он является целевой областью кадровой политики банков, которым неизбежно приходится время ог времени обновлять или пополнять свой персонал, выходя на этот рынок в качестве покупателей.

- Рынок интеллектуально-информационного продукта. На нем банки могут действовать и как продавцы банковских услуг (финансовое консультирование), и как покупатели производственных ресурсов (программное обеспечение для ЭВМ).

- Рынок недвижимости. Здесь банки выступают чаще всего как финансовые посредники (ипотечное кредитование) и относительно редко как покупатели (приобретение земельных участков и помещений для офиса) или продавцы (реализация залога по невозвращенному ипотечному кредиту).

- Финансовые рынки. Они являются той сферой, где банки — одни из главных действующих лиц:

- рынок ссудных капиталов. С одной стороны, банки покупают временные права на денежные ресурсы у своих вкладчиков, с другой — выступают как продавцы при выдаче ссуд;

- рынок ценных бумаг. Выполняя поручения клиентов, а также по собственной инициативе банки осуществляют куплю-продажу ценных бумаг и выступают попеременно то в роли продавцов, то в роли покупателей;

- рынок валют и драгоценных металлов. Роль банков на этом рынке аналогична их роли на рынке ценных бумаг.

При такой расширительной трактовке банковского рынка в значительной мере утрачивается специфика банковской конкуренции как экономической категории, она как бы «растворяется» в родовом понятии рыночной конкуренции вообще.

Поэтому под банковским рынком следует понимать только те рынки, которые являются специфически банковскими, а именно рынки сбыта банковских услуг. Однако даже в такой узкой трактовке банковский рынок представляет собой очень сложное образование, имеющее весьма широкие границы и состоящее из множества элементов. Это предопределяет множественность критериев разграничения структурных элементов рыночной системы. Строго говоря, правильнее говорить не об одном, а о многих банковских рынках.

Соотношение банковского, финансового и денежного рынков

Рассматривая сущность и границы банковского рынка, невозможно оставить без внимания его соотношение с такими близкими по содержанию категориями, как финансовый рынок и денежный рынок.

Финансовый рынок — это рынок, на котором осуществляются сделки с финансовыми активами, т.е. деньгами в наличной и безналичной форме и ценными бумагами. В зависимости от характера совершаемых сделок его часто подразделяют на две части: 1) денежный рынок и 2) рынок капиталов. Таким образом, денежный рынок является сегментом финансового рынка, на котором совершаются краткосрочные сделки (например, сделки с ценными бумагами, срок погашения которых не превышает года). Рынок капиталов объединяет сделки с долгосрочными активами (т.е. заключаемыми на срок более одного года). Однако строгой грани между этими двумя рынками не существует хотя бы потому, что облигации имеют самый различный срок погашения.

В соответствии с конкретным видом актива финансовый рынок можно разделить на три сектора: 1) кредитный рынок; 2) рынок ценных бумаг и 3) валютный рынок. Кредитный рынок объединяет сделки между владельцами временно свободных денежных средств и их заемщиками, роли которых могут выполнять частные лица, производственные и непроизводственные предприятия и организации, государство. В литературе кредитный рынок разделяют на рынок ссуд-депозитов (сделки между финансово-кредитными институтами и их вкладчиками), рынок межбанковских кредитов (сделки между отдельными коммерческими банками), рынок производительного кредита (суды на осуществление затрат производственного характера), рынок коммерческого кредита (ссуды в форме отсрочки платежа за проданные товары), рынок потребительского кредита (ссуды, выдаваемые гражданам для оплаты купленных ими потребительных благ). Рынок ценных бумаг является сферой заключения сделок между эмитентами ценных бумаг, разного рода фондовыми посредниками и конечными инвесторами. На валютном рынке совершаются сделки по купле-продаже иностранной валюты.

Еще одним вариантом структурирования финансового рынка в зависимости от характера совершаемых сделок является подразделение его на: а) рынок титулов собственности и б) рынок долговых обязательств. На рынке титулов собственности обращаются акции, а на рынке долговых обязательств — все прочие финансовые активы как в форме ценных бумаг (облигаций, ипотек и т.д.), так и в других формах (например, обязательство заемщика перед коммерческим банком).

Легко видеть, что коммерческие банки осуществляют самую активную деятельность во всех перечисленных сегментах финансового рынка: выступают посредниками в кредите (как краткосрочном, так и долгосрочном), выпускают собственные ценные бумаги (как акции, так и долговые обязательства), проводят операции с ценными бумагами других эмитентов и иностранными валютами. Из этого можно заключить, что понятия «банковский рынок» и «финансовый рынок» во многом совпадают.

Однако полными синонимами они все же не являются. Дело в том, что банки имеют право осуществлять большинство финансовых сделок, но не все. Так, в России банкам запрещается осуществлять страховые операции, в США коммерческие банки не имеют права заниматься операциями с ценными бумагами (это привилегия американских инвестиционных банков). Для более четкого отражения этого факта к трем приведенным вариантам структурирования финансового рынка, в которых за основу брались особенности объектов купли-продажи, добавляется еще один, в котором в качестве критерия сегментации рынка используются основные субъекты финансового рынка (поставщики этих объектов).

В зависимости от основных субъектов можно выделить такие сегменты финансового рынка (и денежного рынка как его сегмента), как банковский рынок, страховой рынок, пенсионный рынок, трастовый рынок и др. При этом следует иметь в виду, что перечисленные рынки не являются отдельными сегментами; они тесно связаны друг с другом, и их границы пересекаются. Так, банки внедряются на страховой рынок при осуществлении разрешенных им операций по страхованию валютных и кредитных рисков, а страховые компании внедряются на банковский рынок, например предлагая полисы накопительного страхования. Но названные сегменты все же отличаются друг от друга в том смысле, что основными субъектами (лидерами, основными действующими лицами) банковского рынка всегда являются банки, страхового рынка — страховые компании, пенсионного — пенсионные фонды и т.д. Иными словами, банковский рынок можно считать своего рода сегментом финансового (и денежного) рынка, на котором основными действующими лицами являются банки. В то же время было бы не совсем верно считать, что банковский рынок — просто более узкое понятие. В некоторых случаях (когда речь идет о нефинансовых услугах, таких как предоставление информации, сдача в аренду сейфов, оказание маркетинговых услуг и т.д.) рынок сбыта банковских услуг может выходить за рамки традиционного понимания финансового (и денежного) рынка.

Таким образом, с различных точек зрения банковский рынок может быть рассмотрен и как более узкое образование, чем финансовый и денежный рынки, и как более широкое. Это говорит о том, что понятия банковского рынка, с одной стороны, и финансового и денежного рынков, с другой, лежат в разных плоскостях, и смешивать их не следует.

3.2. Участники банковского рынка

Коммерческие банки: универсальные и специализированные

Основная конкуренция на банковском рынке разворачивается между коммерческими банками, т.е. банковскими институтами, находящимися на втором, нижнем «этаже» двухуровневой банковской системы и занимающимися оказанием банковских услуг (всех или какой-то их части) клиентуре. Центральные банки в непосредственную конкуренцию за обслуживание банковских клиентов вступать не должны.

Внутри этой основной группы конкурирующих субъектов банковского рынка по традиции выделяют подгруппы универсальных и специализированных банков.

Универсальный банк оказывает все или почти все виды банковских услуг, обслуживает самые различные предприятия и организации, а также население.

Специализированный (специальный) банк, напротив, сосредоточивает свою деятельность на одном или немногих видах услуг:

- сберегательные банки занимаются оказанием услуг (в основном депозитных) населению;

- строительно-сберегательные банки финансируют приобретение индивидуального жилья посредством комбинирования кредита и собственных накоплений вкладчиков;

- ипотечные банки выдают кредиты под залог недвижимости и осуществляют эмиссию закладных листов (ипотек);

- инвестиционные банки выступают в качестве посредников на рынке ценных бумаг;

- деловые банки занимаются разработкой инвестиционных проектов;

- клиринговые банки концентрируются на организации расчетов в хозяйстве и т.д.

В прошлом между универсальными и специализированными банками существовала четкая грань. Во-первых, это было связано с тем, что для ряда операций устанавливались законодательные ограничения. Например, такого рода ограничения на инвестиционную деятельность банков были введены в Великобритании в начале 30-х годов как реакция на огромное число банковских крахов в период мирового экономического кризиса 1929—1933 гг. Во-вторых, прибыли банков от отдельных специализированных операций иногда были настолько велики, что деятельность в других сферах становилась для них совсем не обязательной.

В результате рядом существовали универсальные и специализированные банки. При этом в банковских системах одних стран преобладали первые, а других — вторые. Так, универсальные банки традиционно господствовали в Швейцарии, ФРГ, Австрии. Доминирование специализированных банков было характерно для Великобритании, Франции, США, Италии и (с некоторыми оговорками) Японии.

Однако в последнее время во многих странах в условиях усиления банковской конкуренции все больше проявляется тенденция к универсализации банковской деятельности. Различия универсальных и специализированных банков становятся все более расплывчатыми, а многие коммерческие банки за рубежом стали на сегодняшний день своего рода «банковскими супермаркетами», где можно получить самые разнообразные банковские услуги. Причина этого — та же, что и диверсификации в отраслях материального производства: универсальный банк лучше защищен от коммерческого риска, чем специализированный, он может более гибко реагировать на изменения конъюнктуры, а следовательно, более конкурентоспособен.

В современной России также большинство банков (в том числе и многие банки, декларировавшие специализацию в своих названиях и уставах) является универсальными. Тем не менее некоторые банки выделяют определенные сферы деятельности (ипотечное кредитование, работа на рынке ценных бумаг, межбанковские операции) в качестве стратегических приоритетов.

Небанковские кредитно-финансовые институты

Как уже отмечалось, состав продавцов на банковском рынке не исчерпывается одними коммерческими банками. В начале 80-х годов президент компании «Виза Интернешнл» (Visa International) даже заявил: «В будущем банки перестанут быть в центре денежного обращения. Их место займут другие предприятия». Двумя другими группами конкурентов (и весьма активных) являются небанковские кредитно-финансовые институты и нефинансовые предприятия.

Небанковские кредитно-финансовые институты — это учреждения, формально банками не являющиеся (не имеющие банковской лицензии), но основная деятельность которых связана с оказанием финансовых услуг и осуществлением операций, во многом аналогичных банковским. Поэтому в англоязычной экономической литературе небанковские кредитно-финансовые институты получили название «околобанки» (near-banks). Так, в сфере кредитования определенную конкуренцию коммерческим банкам могут составить кредитные кооперативы, ломбарды, лизинговые и факторинговые компании и некоторые другие учреждения.

Кредитные кооперативы создаются на паевой основе предприятиями (как правило, мелкими) или частными лицами с целью кредитования производственных и потребительских нужд членов-пайщиков. Такие учреждения стали возникать в Европе в середине XIX в. в связи с развитием мелкотоварного производства, наибольшее развитие получив в Германии (в форме городских и сельских кредитных товариществ) и России (в форме обществ взаимного кредита, ссудных и ссудо-сберегательных товариществ).

В настоящее время свыше 80 стран охвачено сетью кредитных кооперативов. Они оказывают своим клиентам широкий спектр услуг: открывают накопительные, пенсионные и другие счета своим членам, предоставляют долгосрочные займы и открывают кредитные линии на покупку дома, автомашины, оплату обучения, участвуют в чековом и вексельном обращении, выступают финансовыми консультантами по отношению к своим пайщикам и организуют их финансово-правовое обучение. Благодаря минимальным расходам на организационную деятельность и максимальной оборачиваемости капитала кредитные кооперативы становятся конкурентами коммерческих банков в обслуживании частных лиц. Процентная ставка по кредитам здесь, как правило, существенно ниже, чем в банках.

В начале нынешнего столетия Россия была мировым лидером по числу Кредитных кооперативов и одной из ведущих стран по числу состоящих в них членов. В советский период кредитная кооперация существовала в основном в форме создававшихся на предприятиях и в организациях касс взаимопомощи. Создание кредитных кооперативов было возобновлено с началом развития в нашей стране рыночных отношений. Один из первых юридически оформленных и действующих кредитных кооперативов — кредитный союз потребителей «Золото Атлантиды» в Москве. Однако в целом на российском банковском рынке кредитные кооперативы пока сколько-нибудь заметной роли не играют.

Ломбарды. Несколько большее распространение в современной России получили ломбарды — один из наиболее старых видов кредитных учреждений. Считается, что первый ломбард был учрежден в XV в. во Франции ростовщиками, выходцами из Ломбардии. Ломбарды традиционно занимались кредитованием физических лиц под залог личного движимого имущества (изделий из драгоценных металлов, предметов искусства и антиквариата, автомобилей и т.д.). Помимо этого, в частности в дореволюционной России и впоследствии в СССР, одной из целей создания ломбардов наряду с выдачей ссуд под залог было предоставление населению возможности хранения предметов личного пользования и домашнего обихода.

В настоящее время ломбарды (иногда под названием залоговых или кредитно-залоговых компаний) создают многие российские коммерческие компании в рамках диверсификации своей деятельности, пользуясь тем, что отечественные банки пока еще мало внимания уделяют потребительскому кредитованию. Однако если в сфере кредитования ломбарды могут составить конкуренцию банкам за счет большей мобильности, готовности иметь дело с мелкими заемщиками, то они серьезно проигрывают в степени надежности хранения залога. Многие из вновь создаваемых ломбардов, к сожалению, не имеют соответствующим образом оборудованных хранилищ для ценностей и надежной охраны.

Лизинговые компании. В начале 50-х годов в США, а с 60-х годов — в странах Западной Европы появился новый вид предпринимательской деятельности — лизинг. Лизинговые компании стали приобретать машины, оборудование, транспортные средства и предоставлять это имущество в аренду обычно на 5-8 и более лет фирме-арендатору, постепенно погашающей задолженность по мере использования имущества. К началу 80-х годов лизинг получил широкое распространение: по оценке западных экономистов, в развитых странах посредством лизинга покрывается от 6 до 20% ежегодных потребностей в средствах для инвестиций в основные фонды. Поскольку лизинг является по существу разновидностью косвенного кредитования (кредитом в товарной форме), он попал в сферу пристального внимания банковских учреждений, и в настоящее время лизинговые операции осуществляются не только специализированными компаниями, но и коммерческими банками.

В нашей стране первая лизинговая компания была зарегистрирована еще в 1990 г. («Евролизинг ГмбХ»), Символично, что в числе ее основных учредителей были банки. С тех пор были созданы и другие лизинговые компании. Начинают заниматься лизингом и коммерческие банки — как непосредственно, так и посредством учреждения специализированных дочерних фирм. Однако в целом лизинг в России пока еще развит довольно слабо.

Факторинговые компании. Другой формой косвенного кредитования, практикуемой как банками, так и «околобанками», является факторинг, выражающийся в приобретении финансовым институтом у поставщиков права требования по поставкам товаров и оказанию услуг, принятии рисков исполнения таких требований и их последующей инкассации. Первоначально (XVI-XVII вв.) факторинг возник как операция чисто товарного характера и предлагался специализированными посредниками — факторинговыми компаниями, и только с 60-х годов XX в. наиболее распространенным стал финансовый факторинг, который был освоен и банками. Оборот факторинговых компаний в мире постоянно растет, большая их часть объединена в четыре группы, в одну из которых уже вступили два российских банка. В России факторинг, как и лизинг, развит пока что слабо и предлагается в основном коммерческими банками.

Форфейтинговые компании. Фирмам-экспортерам коммерческие банки предлагают такую форму косвенного кредитования, как форфейтинг (форфетирование), заключающийся в кредитовании экспорта путем покупки без оборота на продавца коммерческих векселей и иных долговых требований по внешнеторговым сделкам. Иными словами, форфейтинг представляет собой форму трансформации предпринимательского коммерческого кредита в кредит банковский. В отличие от лизинга и факторинга, которые первоначально осуществлялись специализированными компаниями, форфейтинг с момента своего появления после Второй мировой войны осуществлялся коммерческими банками, и лишь по мере увеличения объема операций стали создаваться специализированные форфейтинговые компании. В России форфейтинговые услуги оказываются коммерческими банками.

Учетно-вексельные конторы. Важное значение в экономике, особенно в условиях существующего в России кризиса неплатежей, может иметь хорошая организация вексельного обращения, и в частности организация системы учета векселей. Наряду с банками такие услуги оказывают и специализированные организации — учетные (акцептные) дома, учетно-вексельные конторы и др. Например, организация вексельного обращения в России составляет предмет деятельности акцептного дома «ЕЭС». Им создана сеть учетно-вексельных контор (УВК), деятельность которых направлена на укрепление финансовой стабилизации в регионах.

Негосударственные пенсионные фонды. Кредитование не является единственной сферой, где коммерческие банки сталкиваются с конкуренцией «околобанков». В частности, в конкуренцию с банками за привлечение свободных средств клиентов вступают негосударственные пенсионные фонды (НПФ), осуществляющие дополнительное добровольное пенсионное обеспечение за счет взносов работодателей и граждан. Активное создание в России негосударственных пенсионных фондов в какой-то мере сократило приток вкладов в коммерческие банки.

Страховые компании предлагают своим клиентам договоры страхования, часть из которых может, по существу, рассматриваться как субституты банковских вкладов. Так, еще в советский период учреждения Госстраха СССР предлагали такие формы страхования, как страхопание детей, страхование к бракосочетанию, страхование на дожитие (являвшиеся аналогами срочных вкладов с дополнительными взносами), а также страхование дополнительной пенсии (в некоторой степени сходное с заключением договора сберегательного вклада в банке).

Вновь создаваемые в постперестроечной России страховые компании расширили ассортимент подобных услуг. Например, одна страховая компания предложила потенциальным клиентам бессрочный страховой сертификат, предназначенный для пожизненного индивидуального, семейного и коллективного страхования от несчастных случаев, утверждая, что клиент может в любой момент без всяких ограничений возвратить полис компании и получить деньги с приращением, точно компенсирующим потери от инфляции. В этом примере страховая компания предлагает, по сути дела, аналог онкольного вклада, хотя и в завуалированной форме. Некоторые же страховщики конкурируют с банками открыто, рекламируя услуги по возвратному страхованию жизни, накопительному, сберегательному страхованию, страхованию от инфляции.

Помимо этого, страховые компании в некоторых странах (например, в Германии) занимаются долгосрочным кредитованием промышленных и торговых фирм. Существуют специализированные страховые компании, практикующие такой вид банковских услуг, как выдача гарантий.

Коммерческие банки также не оставляют страховой рынок без внимания. В США на протяжении последних лет наблюдался значительный рост интереса коммерческих банков к участию в страховой деятельности. Стремясь к расширению клиентуры, многие крупные банки активно разрабатывали концепцию «опе-stop-shopping», т.е. удовлетворение всех финансовых нужд клиента, включая и страхование, в одном месте. Однако на пути к полноправному участию банков в страховой деятельности существует множество законодательных препятствий. Так, ныне действующий на федеральном уровне акт Гана — Сен-Жермена прямо указывает на то, что банки США не могут участвовать в страховой деятельности, поскольку такая деятельность «нехарактерна» для их природы; и лишь в одном штате — Южной Дакоте — местное законодательство открыто разрешает зарегистрированным в штате банкам заниматься страховой деятельностью. Несмотря на это, многие банки смогли найти необходимые лазейки в законодательстве (в первую очередь на уровне штатов) и в настоящее время активно предлагают целый набор страховых продуктов.

Риэлторские фирмы. До некоторой степени подобная картина наблюдается и в отношениях коммерческих банков с риэлторскими фирмами. С одной стороны, инвестиции в недвижимость, осуществляемые при посредничестве профессиональных риэлторов, могут рассматриваться как субституты другим видам инвестиций, включая банковские вклады. С другой стороны, сами банки могут проникать на рынок недвижимости. Как отмечают российские эксперты, одним из наиболее заметных явлений, все более заметным на московском рынке недвижимости, становится активное участие в операциях на нем крупных коммерческих банков (в то время как ранее участие банков на этом рынке ограничивалось почти исключительно разовыми действиями, например при покупке офиса, квартир для своих сотрудников и т.д.). Это естественный результат того, что многие банки обладают уже значительными объемами свободных денег, которые требуют вложения в выгодные операции. Недвижимость же традиционно считается наиболее привлекательным объектом размещения средств. Наметившееся широкомасштабное «вторжение» банковского капитала на рынок недвижимости проявляется, в частности, в выделении надежным риэлторам крупных кредитов.

Пожалуй, наиболее многочисленной группой небанковских финансовых институтов, соперничающих с банками на рынке инвестиционных услуг, являются разнообразные институты фондового рынка — эмитенты, инвесторы и инвестиционные институты.

Эмитенты ценных бумаг. Теоретически в качестве конкурента коммерческих банков за привлечение средств юридических и физических лиц может рассматриваться любой эмитент ценных бумаг, поскольку он увеличивает предложение инвестиционных возможностей на рынке, который мы определяем как банковский. Однако это относится в основном к эмитентам долговых обязательств (облигаций, векселей и т.д.), в то время как эмиссия предприятиями и организациями акций увеличивает не только предложение, но и спрос на банковском рынке, а именно спрос на эмиссионные услуги банков (организация эмиссии и размещения ценных бумаг сторонних эмитентов на первичном рынке). Кроме того, обилие эмитентов акций является необходимой предпосылкой для оказания банками посреднических услуг клиентам по приобретению и реализации фондовых ценностей.

В связи с этим основная конкуренция коммерческих банков на рынке ценных бумаг разворачивается не столько с эмитентами, сколько с институциональными инвесторами и инвестиционными институтами. По мнению специалистов, рынок ценных бумаг в России — это остроконкурентный рынок, на котором и в ближайшей, и в отдаленной перспективе будет разворачиваться ожесточенная конкуренция между банками и небанковскими инвестиционными институтами.

В нашей стране инвестиционным институтом может выступать юридическое лицо, создаваемое в любой допускаемой законом форме и осуществляющее свою деятельность на рынке ценных бумаг в качестве посредника (финансового брокера), инвестиционного консультанта, инвестиционной компании или инвестиционного фонда.

Финансовые брокеры и инвестиционные консультанты. Финансовые брокеры выполняют посреднические (агентские) функции при купле-продаже ценных бумаг за счет и по поручению клиента на основании договора комиссии или поручения. В период широкомасштабной приватизации государственной собственности многие финансовые брокеры проводили работу с самым широким кругом инвесторов по принципу фондовых магазинов. Деятельность инвестиционного консультанта ограничивается оказанием консультационных услуг по поводу выпуска и обращения ценных бумаг.

Поскольку по законодательству инвестиционные институты должны осуществлять свою деятельность с ценными бумагами как исключительную, каждый из двух названных типов инвестиционных институтов соперничает с коммерческими банками только по одному виду услуг — выпуску и обращению ценных бумаг.

Инвестиционные компании. Несколько шире сфера деятельности (и, следовательно, степень вовлеченности в банковскую конкуренцию) инвестиционных компаний. В нее входят: организация выпуска ценных бумаг и выдача гарантий по их размещению в пользу третьих лиц; вложение средств в ценные бумаги; купля-продажа ценных бумаг от своего имени и за свой счет, в том числе путем котировки ценных бумаг (объявление на определенные ценные бумаги «цены продавца» и «цены покупателя», по которым инвестиционная компания обязуется их продавать и покупать).

Инвестиционные фонды представляют собой финансовый институт, который аккумулирует средства мелких инвесторов путем эмиссии собственных акций и обеспечивает их вложение от своего имени в ценные бумаги других эмитентов, а также на банковские счета и во вклады.

На Западе аналогичные институты, именовавшиеся фондами взаимного инвестирования, или взаимными фондами (mutual funds), появились в США в 1924 г. После окончания Второй мировой войны инвестиционные фонды стали наиболее динамично развивающимися финансовыми институтами. Сейчас они занимают третье место по сумме активов среди институциональных инвесторов США — вслед за пенсионными фондами корпораций и страховыми компаниями, но перед трастовыми департаментами банков.

В то же время следует отметить, что в индустриально развитых странах понятия «инвестиционный фонд» и «инвестиционная компания» во многом являются синонимами. Отличие заключается в том, что инвестиционные компании могут иметь несколько инвестиционных фондов, понимаемых как наборы ценных бумаг («портфели инвестиций»), которыми управляют отдельные команды менеджеров. При этом все акции или контрольные пакеты акций каждого инвестиционного фонда находятся во владении головной инвестиционной компании, которая называется управляющей компанией.

В Указе Президента РФ от 7 октября 1992 г. № 1186 «О мерах по организации рынка ценных бумаг в процессе приватизации государственных и муниципальных предприятий» содержится весьма расширенное понятие инвестиционного фонда, которое по сути приравнивает его к компаниям, считающимся инвестиционными согласно международным критериям. Инвестиционным фондом признается любое АООТ, деятельность которого соответствует одновременно двум критериям:

- фонд осуществляет деятельность, заключающуюся в привлечении средств за счет эмиссии собственных акций, инвестировании собственных средств в ценные бумаги других эмитентов, торговле ценными бумагами;

- фонд владеет инвестиционными ценными бумагами, стоимость которых составляет 30% и более от обшей стоимости его активов в течение более четырех месяцев суммарно в пределах одного календарного года.

Компании рискового финансирования. Своеобразной разновидностью инвестиционных фондов являются компании (фонды) рискового финансирования — общества долевого участия и венчурные фирмы. Общества долевого участия, получившие развитие, в частности, в Германии, занимаются предоставлением собственного капитала в форме долевого участия на ограниченное время мелким и средним предприятиям, не имеющим права на эмиссию собственных акций. При этом в качестве «получателей» капитала в данном случае выступают только устойчивые предприятия, характеризующиеся стабильным ростом и высокими доходами. В отличие от этого венчурные фирмы предоставляют финансирование исключительно молодым инновативным предприятиям с хорошими перспективами роста. Однако в обоих случаях финансирование осуществляется из целевого фонда, средства которого формируются путем размещения ценных бумаг среди институциональных и частных инвесторов. Эти компании можно рассматривать и как конкурентов банков по кредитным услугам.

Финансовые компании. Помимо перечисленных типов инвестиционных институтов на российском фондовом рынке определенное распространение получили структуры, именуемые финансовыми компаниями. Однако более подробное ознакомление с направлениями их уставной деятельности свидетельствует о том, что они практически ничем не отличаются от инвестиционных компаний. В зарубежной практике под финансовой компанией понимается корпорация, финансирующая выбранный по некоторому критерию определенный, достаточно узкий круг других корпораций и не осуществляющая диверсификации вложений, свойственных инвестиционной компании и другим подобным структурам. Как правило, финансовые и инвестиционные компании, в отличие от холдинговых компаний, не имеют контрольных пакетов акций финансируемых ими корпораций.

В то же время специфической чертой российского финансового рынка стало то, что деятельность целого ряда инвестиционных и финансовых компаний выходила за рамки разрешенной законом и включала (иногда в завуалированном виде) прием вкладов, выдачу кредитов и другие виды деятельности, совершение которых требует наличия банковской лицензии. Помимо этого, под вывеской финансовых компаний, кредитно-сберегательных агентств и т.п. на рынке финансовых услуг действовали многочисленные общества и товарищества, не имеющие вообще никакой лицензии.

Дилинговые центры. Относительно недавно на российском рынке появился новый вид инвестиционных услуг — валютный дилинг, предоставляющий клиенту возможность непосредственного доступа на международные финансовые рынки и проведения за свой счет операций по купле-продаже валюты, ценных бумаг и прочих активов. За рубежом существует целый ряд брокерских домов и финансовых компаний, проводящих дилинговые операции в течение многих десятилетий. В настоящее время в России и ближнем зарубежье при участии этих и других компаний создан ряд дилинговых центров. При этом банкиры высказывают уверенность в том, что конкурентные преимущества в проведении дилинговых операций будут на их стороне, поскольку российские банки предлагают не просто более выгодные условия, но и гарантии сохранности средств.

Клиринговые палаты. На российском рынке расчетно-кассовых услуг в последнее время стали активно возникать клиринговые палаты. В основном они создаются на основе межбанковской кооперации (например, Московский клиринговый центр. Центральная расчетная палата) и для банков-участников являются своего рода поставщиками, так как обеспечивают расширение возможностей банков в сфере организации безналичных расчетов, дополняя систему расчетно-кассовых центров Центрального банка РФ. В то же время юридически самостоятельные клиринговые палаты могут рассматриваться как конкуренты коммерческим банкам, имеющим собственные расчетно-клиринговые системы.

Эмитенты пластиковых карт. Конкуренция банков с небанковскими финансовыми институтами наблюдается и в такой бурно развивающейся области финансового бизнеса, как выпуск и обслуживание пластиковых (кредитных, дебетных и дисконтных) карт. Изначально эмиссией карт занимались компании . кредитных карт («Америкэн Экспресс», «Дайнерс Клаб», «Карт Бланш» и др.) и дисконтные компании (например, IAPA, ETN, «Countdown» — за рубежом, «Moscow Times», «Экстра-Клуб» — в России). Успех этих компаний способствовал тому, что позже пластиковые карты стали выпускать нефинансовые предприятия (телефонные компании, владельцы сетей Супермаркетов, отелей, бензоколонок и т.п.) и банки.

Следует отметить, что банковские системы пластиковых карт создаются, как правило, на основе межбанковской кооперации. В принципе, основать свою систему пластиковых карт может и отдельный банк. Например, саратовским «Наратбанком» была проведена эмиссия карт «Нарат-кард», используемых для осуществления платежей в магазинах АО «Нарат». Однако выпуск собственных карт требует значительных капитальных вложений в создание инфраструктуры по их обслуживанию. Поэтому на практике лишь немногие коммерческие банки выпускают собственные пластиковые карты, большинство из них предлагают своим клиентам карты крупных систем пластиковых карт, во главе которых стоят национальные или международные ассоциации банковских карт («Виза», «Мастер Кард», «Европэй», в России — «СТБ Кард», «Юнион Кард», «Золотая корона» и др.). При этом один банк может эмитировать карты нескольких различных систем, выступая в роли их партнера (представителя).

Таким образом, в среде эмитентов пластиковых карт существуют как бы два уровня конкуренции: между «банковскими» и «небанковскими» системами пластиковых карт и между коммерческими банками, выступающими в роли их представителей.

Эмитенты дорожных чеков. Аналогичная ситуация имеет место в сфере эмиссии и обращения дорожных чеков. Дорожный чек (traveller's cheque) — это платежный документ, используемый главным образом как средство международных (иными словами, валютных) расчетов неторгового характера, хотя в некоторых странах (США, Канада) дорожные чеки применяются и во внутренних расчетах для безналичной оплаты товаров и услуг. Эмитентами дорожных чеков помимо банков могут быть другие кредитно-финансовые институты, туристические организации, превратившиеся, как и в случае с пластиковыми картами, в специализированные компании дорожных чеков («Томас Кук», «Америкэн Экспресс» и др.). На рынке дорожных чеков идет острая конкурентная борьба, создаются объединения и ассоциации эмитентов, выпускающих стандартизированные дорожные чеки (например, «Виза», «Мастер Кард»). Обслуживанием дорожных чеков в современной России занимаются некоторые коммерческие банки.

Трастовые компании. Трастовые услуги также являются сферой, где коммерческие банки сталкиваются с конкуренцией «околобанков». Так, в самом начале развития регулярных операций по управлению индивидуальными пакетами акций и собственностью корпораций в США в XIX в. их осуществляли страховые компании. Первый чартер (разрешение) на управление собственностью по доверенности был выдан в 1822 г. Нью-Йоркской компании страхования имущества, второй — в 1830 г. Филадельфийской страховой компании. С середины XIX в. начинается и развитие специализированных трастовых компаний, занимающихся управлением собственностью по доверенности как основным видом деятельности.

Трансфер-агенты, депозитарии, регистраторы. В части трансфер-агентского и депозитарного обслуживания конкуренцию банкам составляют инвестиционные институты (в частности, инвестиционные компании) и специализированные трансфер-агенты и депозитарии — юридические лица, осуществляющие операции с ценными бумагами, ведущие учет их движения и осуществляющие другие функции согласно договорам с эмитентами. Кроме того, в области агентского обслуживания работают независимые регистраторы — фирмы, в чьи обязанности входит ведение реестра владельцев ценных бумаг, выпущенных эмитентом.

Хотя правовой основы траста в России, по существу, нет (имеющийся президентский указ только дает определение траста, но не определяет организационные формы трастовой деятельности), трастовые услуги в настоящее время предлагают некоторые инвестиционные институты (иногда они и именуют себя соответствующим образом — трастовые компании, инвестиционно-трастовые компании и т.п.). Однако следует иметь в виду, что нередко под наименованием трастового управления денежными средствами скрываются обычные депозитные услуги, что делается с целью обойти требование наличия банковской лицензии для совершения операций по приему депозитов. Некоторые инвестиционные компании и инвестиционные консультанты предлагают услуги по подготовке проспектов эмиссии ценных бумаг.

Пожалуй, наиболее освоенными видами трастовых услуг в России являются депозитарное и трансфер-агентское обслуживание. Многие инвестиционные компании предлагают услуги по ведению реестра акционеров, регистрации сделок с ценными бумагами, начислению дивидендов по акциям акционерных обществ и т.д. В то же время, по мнению специалистов, для выполнения функций депозитария наилучшим образом подходят коммерческие банки. Прежде всего, банки, как правило, обладают значительным опытом сделок с ценными бумагами, они располагают необходимыми средствами и кадрами для учета и контроля депозитарных операций. Кроме того, банки обеспечивают безопасное хранение наличных средств, ценных бумаг и другой документации.

Нефинансовые участники банковского рынка

Второй группой «небанковских» участников банковской конкуренции наряду с небанковскими кредитно-финансовыми институтами являются нефинансовые предприятия и организации, или, как их иногда называют, небанковские банки (nonbank banks) — торговые дома, промышленные предприятия, почта и др.

Наиболее показателен в этом отношении пример американского концерна «Сирз, Роубак энд Ко» (Sears, Roebuck & Со). Эта крупнейшая торговая компания мира уже на протяжении многих лет реализует своим клиентам не только товары, но и финансовые услуги. На сделки по их оказанию в 1988 г. приходилось более половины ее оборотов. Наряду с магазинами розничной торговли ей принадлежат также страховая группа «Олстейт иншуранс», брокерский дом «Дин Виттер», банк в Калифорнии, большая ссудо-сберегательная ассоциация. Компанией создана система электронных расчетов, охватывающая 800 ее филиалов по всей территории Соединенных Штатов. 30 млн клиентов, имеющих кредитные карты, могут получить наличные деньги или воспользоваться другими услугами при помощи 4 тыс. автоматических терминалов. По мнению одного из американских экономистов, концерн «Сирз» вскоре без больших усилий станет крупнейшим банком США. Опрос, проведенный консалтинговой фирмой «Эгон Зендер Интернэшнл» (Egon Zehnder International) среди 740 членов правления различных банков США, показал, что 43% банкиров считают «Сирз» своим основным конкурентом.

В Европе подобную политику проводит германский торговый дом «Квелле» (Quelle). Не так давно в дополнение к уже имевшемуся в портфеле компании «Норис-Банку» (Noris-Bank) был приобретен «Потребительский банк» (Verbraucherbank), оснащенный самым современным автоматизированным оборудованием, ориентированным на обслуживание населения. Многие из 650 тыс. клиентов получили возможность совершать стандартизированные расчетные операции, а с 1986 г. — и сделки с ценными бумагами.

В современной России производственные и торгово-коммерческие фирмы также стремятся выйти на банковские рынки. Осуществляют они это как законным (выпуск векселей, создание дочерних финансовых институтов — например, компаний кредитных карт, как концерн «Олби»), так и незаконным или не вполне законным (непосредственный прием вкладов от населения) способами. Иногда это стремление находит отражение и в наименовании таких фирм (торгово-финансовая компания, промышленно-финансовая корпорация и т.д.).

В период после распада СССР многие торговые и производственные предприятия, обладавшие подразделениями или надежными контрагентами в ближнем зарубежье, предлагали услуги по осуществлению клиринговых расчетов с бывшими союзными республиками.

Определенную конкуренцию коммерческим банкам могут оказывать почтовые учреждения, во многих странах осуществляющие прием и выдачу вкладов, переводы денежных средств и некоторые другие банковские операции. Несомненным преимуществом этих учреждений является их доступность: почта имеет, как правило, чрезвычайно густую сеть отделений, охватывающую всю страну, и удобный для населения режим работы. Управление федеральной почтовой связи (УФПС) России пока не использует свои возможности для оказания банковских услуг, ограничиваясь осуществлением расчетов.

В сфере доверительного управления коммерческие банки соперничают с такими небанками, как нотариальные конторы и юридические компании. Помимо этого, коммерческие банки сталкиваются со значительной конкуренцией нефинансовых компаний в тех отраслях, которые не являются «исконно банковскими» (нотариальное обслуживание, рекламное дело и др.).

Нельзя обойти вниманием тот факт, что результатом активного проникновения небанков на банковские рынки явилось быстрое развитие финансовых конгломератов. В США их основателями в конце 70 — начале 80-х годов стали фирмы «Меррил Линч» (инвестиционный бизнес), «Америкэн Экспресс» (кредитные карты), «Пруденшл» (страхование), «Ситикорпорейшн» (холдинговая компания). По мнению американского финансиста Г. Кауфмана, финансовый супермаркет, к которому в наибольшей степени приближается «Меррил Линч», возможно, является прототипом финансового института будущего.

3.3. Структура банковского рынка

Основными критериями для структурирования банковского рынка являются:

- объект купли-продажи (товар);

- целевые группы потребителей;

- пространственный признак.

Рассмотрим названные основные подходы к структурированию банковского рынка по отдельности.

Отраслевой подход к банковскому рынку

Наиболее распространенным является структурирование банковского рынка по товарному (продуктовому) признаку, т.е. по видам оказываемых услуг. В товарной структуре банковского рынка можно выделить:

- рынок кредитных услуг;

- рынок инвестиционных услуг;

- рынок расчетно-кассовых услуг;

- рынок трастовых услуг;

- рынок консультационных услуг;

- прочие рынки.

Однако на этом деление банковского рынка по товарному признаку не заканчивается. Каждый из перечисленных рынков, в свою очередь, складывается из рынков отдельных услуг, или банковских отраслей.

Вопрос о составе банковских отраслей относится к числу практически неисследованных вопросов экономической теории. В то время как в промышленности, сельском хозяйстве и других секторах производственной сферы было принято выделять десятки отраслей и подотраслей, о банковской деятельности обычно говорили как об одной отрасли. По-видимому, это было связано с многолетней практикой отнесения банковского сектора экономики к непроизводственной сфере экономики.

Но можно ли считать банковское дело отдельной (одной, однородной) отраслью, или оно представляет собой определенный «набор» отраслей? Если исходить из того, что отрасль — это группа предприятий, производящих похожие или взаимозаменяемые товары или услуги и непосредственно соперничающих между собой, то банковский рынок, на котором реализуется множество разнородных услуг, никак нельзя признать единой отраслью. На самом деле нет ничего общего у привлечения депозитов населения и выдачи ссуд многонациональным компаниям. Трудно найти более несхожие виды деятельности. Таким образом, банковское дело — это не одна отрасль, а, скорее, совокупность отраслей, каждая из которых заслуживает самостоятельного анализа.

Каким же образом выглядит отраслевой состав финансово-банковской сферы экономики? В рамках каждого из шести выделенных рынков сбыта банковских услуг можно выделить ряд отраслей, как это показано в табл. 3.1.

Таблица 3.1.

Банковские рынки сбыта и банковские отрасли

| Банковские рынки сбыта | Банковские отрасли | Банковские подотрасли |

|---|---|---|

| Рынок кредитных услуг | Кредитование Косвенное кредитование |

Коммерческое кредитование Потребительское кредитование Лизинговый бизнес Факторинговый бизнес Форфейтинговый бизнес Учетно-вексельный бизнес Гарантийный бизнес |

| Рынок инвестиционных услуг | Сберегательное дело Инвестиционное посредиичестно |

Вклады до востребования Сберегательные вклады Срочные депозиты Инвестиционное посредничество на фондовом рынке Инвестиционное посредничество на рынке драгоценных металлов и художественных ценностей Инвестиционное посредничество на рынке недвижимости Лнлинговый бизнес |

| Рынок расчетно-кассовых услуг | Расчетно-кассовое обслуживание Выпуск и обслуживание пластиковых карт Валютное обслуживание |

Кредитные карты Дебетовые карты Дисконтные карты |

| Рынок трастовых услуг | Доверительное управление Агентское обслуживание |

Доверительное управление имуществом Управленческое обслуживание Эмиссионное посредничество Депозитарное и трансфер-агентское обслуживание |

| Рынок консультационных услуг | Консультационное и информационное обслуживание | Аудиторское обслуживание Правовое консультирование Управленческое и финансовое консультирование Информационное обслуживание Образовательное обслуживание |

| Прочие рынки | Хранение, охрана и транспортировка ценностей Страхование Рекламное дело Нотариальное обслуживание Разработка банковских технологий |

Структура банковского рынка по группам клиентов

Следующим критерием структурирования банковского рынка являются группы потребителей банковских услуг (фактических и потенциальных банковских клиентов). В основе сегментации банковского рынка по группам клиентов могут лежать самые разнообразные признаки: правовые, экономические, географические, демографические, поведенческие и др.

Сегментация рынка в зависимости от юридического статуса клиентов предполагает выделение рынков банковских услуг для предприятий (юридических лиц) и населения (физических лиц). В американской практике эти два рынка получили название соответственно оптового и розничного банковского рынков.

Эта классификация, в свою очередь, может быть детализирована. Например, многие западноевропейские кредитные институты выделяют такие группы клиентов:

- население (домохозяйства);

- предприятия;

- общественные организации;

- финансовые институты.

Разделение этих рынков на более мелкие сегменты в значительной степени зависит от конкретных целей, преследуемых банковским учреждением. В частности, плодотворной может быть сегментация рынка частных клиентов по демографическому (возрастному) признаку:

- молодежь (16-22 года);

- молодые люди, недавно образовавшие семью (25-30 лет);

- семьи «со стажем» (25-45 лет):

- лица «зрелого возраста» (40-55 лет);

- лица, готовящиеся к уходу на пенсию (55 и более лет).

Сегментацию рынка предприятий (деловых фирм) можно провести по признаку их размера (используя для этого критерий объема продаж, численности работающих и т.д.). В Великобритании, например, предприятия делятся по величине оборота на три группы: мелкие фирмы (до 0,5 млн ф.ст.); средние фирмы (0,5-4,9 млн ф.ст.); крупные фирмы (5 и более млн ф.ст.)1. Другим важным признаком сегментации является характер предпринимательской деятельности фирмы (промышленность, сельское хозяйство, торговля, сфера услуг и т.д.). В табл. 3.3 приводятся характерные черты группы клиентов, выделенных по этим двум признакам (также применительно к странам Запада).

Однако границы между крупными н мелкими предприятиями весьма условны: для одного банка одна фирма можег быть мелкой, а для другого — крупной.

Таблица 3.3.

Сегментация банковского рынка предприятий по величине торгового оборота и сферам деятельности

| Группа клиентов | Характерные черты |

|---|---|

| Мелкие фирмы | Семейные предприятия с ограниченными финансовыми возможностями. Отсутствие административного аппарата, минимум планирования. Сфера деятельности территориально ограничена. Коммерческий успех связан с политикой 1-7 ключевых лиц. Финансовая экспертиза ограничена советами банка или дипломированных бухгалтеров |

| Средние фирмы: сфера услуг розничная торговля обрабатывающая промышленность | Большое число работников, Потребность в долгосрочных источниках финансирования для расширения операций Большое число работников. Большой объем бухгалтерской н счетной работы, а также операций с наличными деньгами. Проблемы финансирования. Потребность в помещениях |

| Крупные фирмы: сфера услуг и розничная торговля обрабатывающая промышленность сельское хозяйство | Ориентация на экспансию и захват рынка. Наличие широкой сети филиалов с обширным персоналом по реализации и административному контролю. Большая потребность в капиталовложениях в здания и оборудование. Стремление вводить новые продукты, что порождает необходимость в научно-исследовательских работах. Постоянное стремление к завоеванию новых рынков, особенно за границей. Высокий уровень специализации производства. Сезонные проблемы с наличностью, относительно низкая отдача капитала |

Пространственная структура банковского рынка

Еще один критерий структурирования банковского рынка — пространственный. По этому признаку можно выделить такие сектора:

- локальный (местный) банковский рынок. Такой рынок может складываться в пределах города, села, региона;

- национальный (внутренний) банковский рынок. Он складывается в рамках отдельной страны;

- международный банковский рынок. Здесь можно выделить два подуровня: мировой рынок и рынок межстрановых объединений (например, ЕС).

Следует отметить, что пространственная структура банковского рынка может не совпадать с административнотерриториальным делением территории тех или иных стран (поэтому мы и называем ее не территориальной или географической, а именно пространственной). В некоторых странах (причем не обязательно небольших по территории и населению) локальные рынки могут по существу отсутствовать или иметь весьма размытые границы, в то время как в других странах банковская конкуренция по большей части протекает на локальных рынках. Это зависит от уровня развития экономики конкретной страны, степени экономической интеграции ее регионов, возможностей различных групп банковских клиентов и многих других факторов.

Дело в том, что границы рынка определяются исходя из экономической возможности покупателя приобрести товар (в данном случае — банковскую услугу) на соответствующих территориях и отсутствия этой возможности за их пределами. Высокий уровень развития современных средств телекоммуникаций на Западе предоставляет банковским клиентам (прежде всего — фирмам) возможность пользоваться услугами финансовых институтов, отделенных от них порой тысячами километров. Потребность в этом может возникать в результате интеграционных процессов в экономике страны (пример тому — Западная Европа).

Россия же, напротив, представляет собой пример страны с ярко выраженным локальным характером банковских рынков. Причинами этого являются слабое развитие телекоммуникаций, а также тот факт, что Россия находится только на начальном этапе формирования рыночной экономики и адекватной ей банковской системы.

3.4. Конкуренция на банковском рынке

Сущность банковской конкуренции

Что такое конкуренция?

Этимологически термин «конкуренция восходит к латинскому «concurrentia», что означает столкновение, состязание, поэтому в самом общем смысле любую конкуренцию можно определить следующим образом.

Конкуренция — это соперничество, в ходе которого соревнующиеся стороны, заинтересованные в достижении одной и той же цели, стремятся победить, опередить своего соперника. Элементы конкуренции (соревнования, соперничества) можно найти едва ли не во всех сферах окружающего мира: в природе, спорте, политике, духовной сфере. В экономике конкурентная борьба выступает в форме экономической, или рыночной, конкуренции.

Рыночная конкуренция. Содержание рыночной конкуренции, как и любой другой конкуренции, заключается в соперничестве, или состязании, ее субъектов. При этом характер и интенсивность соперничества определяются структурой рынка (числом конкурентов, высотой входных и выходных барьеров и т.п.).

Объектом рыночной конкуренции является экономическая выгода конкурирующих субъектов. Для продавцов она выражается в получении максимальной прибыли от продажи товаров, для покупателей — в приобретении максимальной полезности при покупке товаров.

Субъектами рыночной конкуренции являются участники рыночных отношений купли-продажи — продавцы и покупатели. Конкуренция между ними возникает из-за конфликта интересов, обусловленного общностью потребностей (объектов конкуренции). Поскольку объекты конкуренции для продавцов и покупателей различны, конкурентная борьба возможна либо между продавцами, либо между покупателями (т.е. между рыночными субъектами, находящимися «по одну сторону прилавка»), но не между продавцами и покупателями.

Таким образом, рыночную конкуренцию можно определить как соперничество рыночных субъектов (продавцов или покупателей), заинтересованных в достижении одной и той же цели (продажа или покупка товара с максимальной выгодой). В качестве характерных признаков рыночной конкуренции можно выделить следующие:

- существование рынков с альтернативными возможностями выбора для покупателей (продавцов);

- наличие большего или меньшего количества покупателей (продавцов), соревнующихся между собой и использующих различные инструменты рыночной политики;

- чередование применения этих инструментов одними конкурентами и ответных мер других конкурентов.

Банковская конкуренция является одной из разновидностей рыночной конкуренции. Ее специфика определяется многими моментами, но основных — два: во-первых, участвующие в банковской конкуренции субъекты; во-вторых, среда, в которой осуществляется банковская конкуренция.

Кто является субъектами банковской конкуренции? Если следовать буквальному значению определяемого понятия, под банковской конкуренцией следовачо бы понимать отношения, складывающиеся исключительно между коммерческими банками. Но, как мы уже убедились, это было бы неправильно; каждый отдельно взятый коммерческий банк имеет дело с весьма неоднородной массой конкурирующих с ним продавцов банковских услуг, одной из групп которых являются коммерческие банки. Так, американский коммерческий банк в процессе привлечения свободных денежных средств и выдачи кредитов испытывает значительное давление со стороны ссудо-сберегательных ассоциаций и кредитных союзов, формально банками не являющихся, но по существу предлагающих на рынке точно такие же услуги. Аналогично этому российские коммерческие банки на современном этапе в борьбе за средства населения встречают серьезную конкуренцию и лице многочисленных инвестиционных институтов, эмитентов долговых обязательств разного рода и т.д.

Таким образом, субъектами банковской конкуренции являются не только сами банки, но и все другие финансовые и нефинансовые учреждения — участники банковского рынка. Исходя из сказанного, банковскую конкуренцию можно определить как совершающийся в динамике процесс соперничества субъектов банковского рынка, в ходе которого они стремятся обеспечить себе прочное положение на этом рынке. Однако данное определение мало говорит о специфических чертах банковской конкуренции. Особенности банковской конкуренции как экономического явления определяются также ее сферой.

Формы банковской конкуренции

Следующим шагом в изучении особенностей банковской конкуренции является рассмотрение ее форм. Формы банковской конкуренции:

- конкуренция продавцов и конкуренция покупателей;

- индивидуальная и групповая конкуренция;

- внутриотраслевая и межотраслевая конкуренция;

- ценовая и неценовая конкуренция;

- совершенная и несовершенная конкуренция.

Конкуренция продавцов и конкуренция покупателей

По определению конкуренции, соперничающие субъекты должны быть одновременно заинтересованы в достижении одной и той же цели. Иными словами, непосредственные конкуренты всегда находятся по одну сторону прилавка — это либо продавцы, либо покупатели. Таким образом, в зависимости от участвующих в банковской конкуренции рыночных субъектов можно выделить: 1) конкуренцию продавцов банковских услуг и 2) конкуренцию покупателей банковских услуг.

Конкуренция продавцов — это тип взаимоотношений между продавцами по поводу установления цен и объемов предложения товаров на рынке, проявляющийся в их соперничестве за наиболее выгодные условия сбыта товаров (в данном случае — банковских услуг) и получении на этой основе максимальной прибыли.

Конкуренция покупателей — это тип взаимоотношений покупателей по поводу формирования цен и объема спроса на рынке, проявляющийся в соревновании между ними за доступ к необходимым товарам и наиболее выгодные условия покупки.

Обе эти формы могут сосуществовать рядом друг с другом, находясь в определенном сочетании. Их соотношение на каждом конкретном рынке определяется рыночной силой продавцов и покупателей.

Так, на рынке продавца, где продавцы обладают значительной рыночной силой и возможностью в определенной степени диктовать покупателям свои условия (вследствие не насыщенности рынка, его монополизации и т.д.), преобладает конкуренция покупателей. Напротив, на рынке покупателя, где покупатели обладают большей рыночной силой, чем продавцы (из-за перенасыщения рынка товарами, а также действия некоторых других факторов), основной формой является конкуренция продавцов.

Какова ситуация на банковском рынке? Является ли он рынком продавца или рынком покупателя? Однозначно ответить на этот вопрос невозможно, поскольку, с одной стороны, банковский рынок не является чем-то единым и неделимым, а складывается из множества частных рынков (банковских отраслей), с другой стороны, любой банк может выступать на них как в роли продавца, так и в роли покупателя.

Понимание этого особенно важно в связи с ситуацией на российском банковском рынке. На протяжении длительного времени банковский сектор экономики нашей страны характеризовался диктатом продавцов — крайне ограниченного числа государственных банков (такая ситуация характерна для всех экономик командного типа). Да и в первые годы рыночных преобразований при анализе банковских рынков наиболее заметна была конкуренция покупателей банковских услуг. Типичным примером был кредитный рынок: спрос на кредиты стабильно опережал предложение, процентные ставки неуклонно повышались. Конкуренция же между кредитными институтами имела место, пожалуй, лишь на рынке депозитов. В связи с этим многие руководители коммерческих банков (особенно крупных) не воспринимали конкуренцию всерьез. Однако, как показала жизнь, такое представление было неверно. Во-первых, избыток спроса на кредитные ресурсы не мог существовать вечно, и конъюнктура на кредитном рынке в 1994-1995 гг. существенно изменилась. Во-вторых, как было показано, банковский рынок и рынок ссудных капиталов — это не одно и то же. Анализ влияния потребителей банковских услуг дает возможность говорить о существовании уже сегодня конкуренции продавцов в таких отраслях, как сберегательное дело, инвестиционное посредничество, выпуск и обслуживание пластиковых карт. О конкуренции покупателей можно, по-видимому, говорить применительно к расчетно-кассовому обслуживанию и в недалеком прошлом — кредитованию. Остальные отрасли либо недостаточно развиты, либо характеризуются приблизительным соответствием спроса и предложения.

Как известно, в условиях развитой рыночной экономики значение конкуренции покупателей не столь велико, поскольку обычное состояние рыночной экономики — рынок покупателя, когда между собой соревнуются продавцы товаров и услуг. Финансовый же рынок идет в авангарде рыночных преобразований в российской экономике. Руководителям банков уже сейчас необходимо серьезно задумываться о выработке собственной конкурентной стратегии, освоении маркетингового инструментария, возможной перестройке банковской структуры и переподготовке персонала.

Индивидуальная и групповая конкуренция

Хотя конкурентная борьба предполагает соперничество, было бы неправильно сводить возникающие в ходе этого соперничества отношения к отношениям «взаимного отталкивания» субъектов конкуренции. Закономерностью конкуренции является и развитие отношений «взаимного притяжения» между ее отдельными субъектами в форме совместной деятельности, образования разного рода объединений (ассоциаций, союзов и т.п.). организационного слияния и других формах кооперации и концентрации.

В зависимости от степени концентрации субъектов банковской конкуренции можно выделить: 1) индивидуальную конкуренцию и 2) групповую конкуренцию.

Индивидуальная банковская конкуренция имеет место, когда конкурентами являются отдельные кредитные институты. При групповой банковской конкуренции друг другу противостоят объединения кредитных институтов, выступающие в качестве «ассоциированных» конкурентов.

Итак, групповая конкуренция является следствием индивидуальной. Но означает ли наличие групповой конкуренции, что индивидуальная конкуренция между членами одной группы не ведется? По мнению некоторых экономистов, групповая конкуренция имеет место, когда в той или иной отрасли часть предприятий объединяется, чтобы сообща действовать против остальных, причем групповая конкуренция в собственном смысле означает, что объединяются не конкурирующие между собой предприятия одной отрасли. Этой узкой трактовке групповой конкуренции противопоставляется групповая конкуренция в широком смысле, при которой объединенные предприятия могут быть конкурентами друг другу, а их совместные действия ограничиваются выполнением ряда специальных задач, решение которых координируется как бы «за пределами» конкуренции.

По мнению других экономистов, рахтичающих индивидуальную и коллективную конкурентную политику, групповая конкуренция распространяется на сферу коллективной конкурентной политики. Ответ на поставленный вопрос зависит от того, для чего и по какому принципу сформировались группы конкурентов.

Формы объединений институтов банковского рынка

Основные формы объединения предпринимательских усилий финансово-кредитных институтов и иных субъектов банковской конкуренции следующие:

- объединения (союзы, ассоциации), не преследующие целей непосредственного извлечения прибыли;

- постоянно действующие совместные финансово-кредитные учреждения;

- временные объединения участников банковского рынка (синдикаты, консорциумы);

- объединения, включающие нефинансовые структуры (финансово-промышленные группы, холдинги).

Некоммерческие союзы и ассоциации банковских институтов. Наиболее распространенным способом объединения предпринимательских усилий из-за его простоты является образование некоммерческих союзов и ассоциаций. Нередко ассоциации образуются по кланово-профессиональному признаку, предполагающему существование «родственных отношений» между их участниками, т.е. сходность целей и основных видов деятельности, наличие общих учредителей и т.д. Примером банковского рынка с групповой конкуренцией объединений этого типа является банковский рынок Германии, где в качестве двух «ассоциированных конкурентов», проводящих согласованную рыночную политику, выступают общенациональные объединения сберегательных касс и кредитных товариществ. Как отмечается в немецкой экономической литературе, одной из существенных характеристик банковской конкуренции является то, что ее субъекты преследуют разные цели: между собой конкурируют частные финансовые институты, нацеленные на достижение прибыли, с одной стороны, и кредитные товарищества и государственные институты, ориентированные на развитие экономики, — с другой.

Начиная с 1991 — 1992 гг. в России возник целый ряд ассоциаций коммерческих банков и других участников банковского рынка. Основными направлениями их деятельности являются обеспечение консолидации и сотрудничества между банками, развитие партнерства, содействие в обеспечении правовых и социальных гарантий деятельности банков, защита их профессиональных интересов перед органами власти и реализация законодательной инициативы, содействие в подготовке кадров и т.д. Примерами объединений по кланово-профессиональному признаку могут быть Ассоциация российских банков — АРБ (крупнейшее общенациональное объединение коммерческих банков). Ассоциация промышленно-строительных банков и др.

Наряду с профессиональным в основе объединений участников банковского рынка может лежать территориальный признак. К территориальным объединениям можно отнести Московский банковский союз, банковский союз «Большая Волга, банковскую ассоциацию Азиатско-Тихоокеанского региона, а также межбанковские объединения и союзы — межбанковское объединение «Дело» и др.

В последнее время наблюдается создание межбанковских объединений крупных банков по признаку размера и надежности. Например, группа средних банков подписала соглашение о взаимных действиях по поддержанию ликвидности, целью которого является взаимное кредитование и лоббирование интересов группы средних банков в структурах управления. Это означает, что в российской банковской системе формируется режим раздельного, разобщенного развития типов банков. По мнению специалистов, наблюдающаяся в настоящее время тенденция к образованию «клубов», объединяющих банки одного уровня надежности и не сотрудничающих с менее надежными банками, сохранится и в будущем.

Однако вне зависимости от консолидирующей основы ни один из видов ассоциации не предполагает слияния или координации всех видов деятельности ее участников, а значит, между ними может сохраняться индивидуальная конкуренция.

Совместные финансово-кредитные учреждения. Другим способом объединения предпринимательских усилий участников банковского рынка является организация постоянно действующих совместных финансово-кредитных учреждений, функционирующих на коммерческой основе, т.е. преследующих цель получения прибыли.

Примером банковской кооперации такого рода из зарубежной практики может служить сотрудничество немецкого «Дрезднер Банка» с различными банками других стран. Особый размах сотрудничество приобрело в 1992 г.: немцы усилили своими кадрами представиельства в Португалии и Греции, Бельгии и Голландии, специальные технические группы начали работать над унификацией системы платежей, выработкой единых подходов к управлению рисками, технологии обработки данных и принятием единообразной отчетности. Осенью 1993 г. в Санкт-Петербурге открылся совместный банк «БНП — Дрезднер Банк (Россия)», ставший первым в России банком со 100%-ным иностранным капиталом. Таких совместных предприятий на сегодня создано немало, в том числе и российскими банками.

Поскольку учредители совместных финансово-кредитных учреждений взаимно заинтересованы в успешной деятельности и финансовой устойчивости друг друга, индивидуальная конкуренция между ними исключается.

Банковские консорциумы. Третьей формой кооперации участников банковского рынка являются консорциумы финансово-кредитных институтов.

Банковский консорциум (синдикат, пул) представляет собой группу банков, временно организованную одним из наиболее крупных банков (главой консорциума) для совместного проведения кредитных, гарантийных или иных банковских операций.

В России этот вид объединений получил распространение в фондовом секторе банковского рынка. В качестве примеров временных объединений можно привести Чековый синдикат под управлением «Глория-банка», Фондовый эмиссионный синдикат (ФЭС), Консорциум по обслуживанию внешнего долга бывшего СССР и др.

Коммерческий характер деятельности роднит синдикаты и консорциумы с совместными предприятиями; однако круг выполняемых ими задач (а следовательно, поле пересечения индивидуальных и групповых интересов участников), как правило, достаточно узок, что сближает эти объединения с некоммерческими ассоциациями. Тем самым консорциумы и синдикаты, являясь организационной формой групповой конкуренции, не устраняют индивидуальной конкуренции между их участниками.

Финансово-промышленные группы и холдинги. Последними из рассматриваемых форм организации групповой конкуренции на банковском рынке являются финансово-промышленные группы и холдинги.

Финансово-промышленной группой (ФПГ) признается зарегистрированная группа предприятий, учреждений, организаций, кредитно-финансовых учреждений и инвестиционных институтов, сформированная в целях объединения материальных и финансовых ресурсов ее участников для повышения конкурентоспособности и эффективности производства, создания рациональных технологических и кооперационных связей, увеличения экспортного потенциала, ускорения научно-технического прогресса, конверсии оборонных предприятий и привлечения инвестиций.

Обостряющаяся конкуренция, сужение возможностей для чистой спекуляции, снижение процентных ставок на кредитном рынке и его неустойчивость, проявляющаяся в периодических банковских кризисах, — все это вынуждает наиболее дальновидных банкиров думать о надежных инвестициях, о переориентации своих капиталов на промышленность. Сегодня существуют многообразные варианты неформального сращивания банковского и промышленного капиталов (причем, как правило, по инициативе или при активном участии банков). Новые банки создаются и работают, как правило, и тесном контакте с какой-либо финансовой группой. Определенной альтернативой организации финансово-промышленных групп в условиях несовершенства российского законодательства является создание холдингов.

Банковская холдинговая компания представляет собой акционерное общество, владеющее контрольными пакетами акций ряда юридически самостоятельных банков и небанковских фирм с целью контроля над их операциями. Особенно широкое распространение они получили в США, где с помощью холдинговых компаний крупные банки создают в обширных регионах целые системы банковских учреждений, управляемых из единого центра и заменяющих отделения.

Существует два основных вида банковских холдингов — многобанковские (контролирующие два или более банков) и однобанковские. К крупнейшим банковским холдингам относится американская компания «Ситикорпорейшн» («Ситикорп»), основные активы которой принадлежат «Ситибэнку».

В России процесс создания холдингов происходил двумя основными способами — «сверху» и «снизу». «Сверху» шло преобразование бывших отраслевых ведомств и объединений предприятий в холдинговые компании. По этой схеме к середине 1993 г. было создано около 10 холдинговых компаний («Газпром», «Лукойл» и др.), однако этому процессу препятствовал Государственный комитет РФ по управлению имуществом, требуя первоначальной приватизации предприятий.

«Снизу» шло создание холдингов новыми предпринимателями из числа приватизированных и вновь создаваемых предприятий. Многие коммерческие банки дня повышения своей экономической устойчивости создавали некие «защитные пояса», включающие комплексы предприятий и фирм, с деятельностью которых они были постоянно связаны. В большинстве случаев групповая конкуренция не означает, что между институтами, принадлежащими к одной группе, нет никакой конкуренции. Финансово-кредитные институты, действующие на одном рынке, обязательно конкурируют друг с другом вне зависимости от того, относятся они к одной группе или нет.

Внутриотраслевая и межотраслевая конкуренция

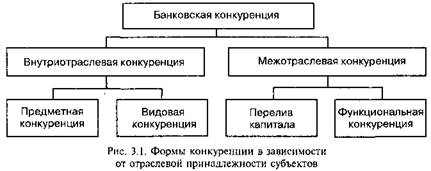

В зависимости от отраслевой принадлежности субъектов конкуренции принято различать: 1) внутриотраслевую конкуренцию и 2) межотраслевую конкуренцию (рис. 3.1).

Поскольку ранее было доказано, что банковское дело — это не отдельная отрасль, а сфера экономики, включающая множество разнообразных, весьма разнородных, существенно отличающихся друг от друга отраслей, очевидно, что эта классификация форм банковской конкуренции имеет большое значение.

Внутриотраслевая конкуренция — это конкуренция между представителями одной отрасли, производящими аналогичные товары и услуги, которые удовлетворяют одну и ту же потребность, но различаются по цене, качеству, ассортименту. Она может осуществляться в двух основных формах; а) предметная и б) видовая конкуренция.

Предметная конкуренция осуществляется между фирмами, выпускающими идентичные товары, которые различаются лишь качеством изготовления или даже не отличаются по качеству. Эта ситуация характерна для большинства отраслей по производству потребительских товаров.

Видовая конкуренция осуществляется между предприятиями, выпускающими товары одного вида (т.е. предназначенными для одной и той же цели), но различающиеся каким-то существенно важным параметром. Примером могут служить автомобили одного класса с различными по мощности двигателями. Видовая конкуренция менее интенсивна, чем предметная.

Для банковского дела это деление также применимо, хотя и с определенными ограничениями. Предметная банковская конкуренция возможна в предоставлении услуг так называемого массового ассортимента, являющихся в основе своей стандартизированными, однородными. Так, в настоящее время практически все коммерческие банки принимают от населения вклады до востребования. По этим стандартизированным услугам в разных банках имеются только ценовые отличия (разная величина процентной ставки).

Однако далеко не все банковские услуги являются стандартизированными. Многие из них носят индивидуальный характер, ориентированы на решение финансовых проблем конкретного клиента. Классический пример — это кредитование предприятий, где в каждом случае условия определяются кредитным договором. Здесь имеет место видовая конкуренция. Более того, с развитием банковского дела и экономики в целом даже услуги массового ассортимента могут терять свою однородность. Так, одинаковые услуги, предоставляемые разными банками, нередко приобретают в глазах потребителей этих услуг отличительные черты, связанные со сформировавшимся имиджем банка (возникает эффект дифференциации товара). Естественно, при прочих равных условиях вкладчик пойдет в тот банк, который представляется ему более солидным, более надежным и т.д.

Таким образом, внутриотраслевая конкуренция в банковском деле осуществляется в основном в форме видовой конкуренции. С точки зрения конкурентной стратегии это означает, что разработка новых ассортиментных единиц в рамках существующего вида еще не обеспечивает конкурентного преимущества, если она не подкрепляется мерами по формированию потребительских предпочтений.

Межотраслевая конкуренция — это конкуренция между представителями различных банковских отраслей. Она может осуществляться в формах: 1) конкуренции посредством перелива капитала или 2) функциональной конкуренции (конкуренции субститутами).

Конкуренция посредством перелива капитала возникает при смене предприятием профиля своей деятельности, или ее диверсификации. Она вызывается различиями конъюнктуры и нормы прибыли в разных отраслях.

В идеале перелив капитала мог бы приводить к выравниванию нормы прибыли по всем отраслям. Однако на практике для перелива капитала существуют препятствия, которые в экономической литературе получили название входных и выходных барьеров.

Перелив капитала используется для входа извне (т.е. из небанковских секторов экономики) на банковский рынок, а также при попытке финансово-кредитных институтов завоевать себе место в новых для них отраслях. Однако, учитывая то, что значительная часть институтов банковского рынка действует одновременно в нескольких (а универсальные коммерческие банки — во всех) банковских отраслях, перелив капитала здесь чаще всего выступает в форме его перераспределения между отраслями (изменения структуры портфеля).

Функциональная конкуренция в отличие от конкуренции посредством перелива капитала не предполагает перехода в другую отрасль. Она основывается на том факте, что совершенно разные товары, производимые предприятиями разных отраслей, могут выполнять для потребителя одинаковые функции и выступать в качестве взаимозаменяемых товаров (товаров-субститутов).

Так, конкурентом производителя коньков может быть и производитель лыж — в той мере, в какой для потребителя два вида зимнего спорта являются взаимозаменяемыми. Также взаимозаменяемыми являются, например, многие продукты питания. Наличие субститутов резко раздвигает границы рынка и ведет к обострению межотраслевой конкуренции, поэтому при выработке конкурентной стратегии наиболее привлекательными для предпринимателя являются такие отрасли, продукция которых не имеет хороших или близких заменителей.

Многие банковские услуги являются субститутами друг друга. Однако в связи с тем, что большинство коммерческих банков в настоящее время являются универсальными, т.е. представляют собой многоотраслевые, диверсифицированные предпринимательские структуры, функциональная банковская конкуренция в явном виде имеет место только там, где в соперничество вступают специализированные финансово-кредитные учреждения. Например, небанковские инвестиционные институты вступают в конкуренцию с банками не только по инвестиционным услугам (внутриотраслевая видовая конкуренция), но и по депозитным услугам (межотраслевая функциональная конкуренция).

В России банковская конкуренция первоначально носила в основном внутриотраслевой характер, являясь по существу межбанковской. Однако в последнее время бурно развиваются небанковские финансовые институты (инвестиционные компании, пенсионные фонды и др.), внедряющиеся на банковские рынки. Интерес к финансовым операциям проявляют и нефинансовые предприятия (например, торговые фирмы), которые активно выпускают облигации, векселя, а также, пользуясь расплывчатостью законодательства, начинают открыто предлагать такие традиционные банковские услуги, как прием вкладов и выдача кредитов. Таким образом, налицо перелив капитала в банковский сектор.

Ценовая и неценовая конкуренция

В зависимости от используемых методов конкуренции различают: 1) ценовую и 2) неценовую конкуренцию (рис. 3.2).

Ценовая конкуренция осуществляется путем изменения (как правило, снижения) иен на предлагаемые товары и услуги.