Тема 20. Банковский маркетинг

20.1. Содержание и специфика банковского маркетинга

Содержание понятия «маркетинг». Три аспекта маркетинга

Маркетинг и политика фирмы. Термин «маркетинг» происходит от английского слова market — рынок и обычно используется для обозначения особого подхода фирмы к реализации своих товаров на рынке, иными словами, к осуществлению своей рыночной стратегии и политики.

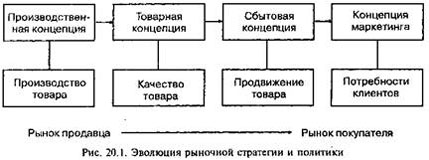

Как показывает история индустриально развитых стран, прежде чем возникла концепция маркетинга, рыночная стратегия и политика фирм претерпела определенную эволюцию, непосредственно связанную с изменением рыночной конъюнктуры и интенсивности конкуренции (рис. 20.1).

Производственная концепция рыночной политики. Изначально центральной проблемой стратегии и политики фирмы была проблема эффективного использования имеющихся ресурсов и производства на этой основе как можно большего количества продуктов и услуг, что можно охарактеризовать как производственную концепцию конкурентной стратегии. Кратко ее суть можно выразить фразой: «Продавать то. что мы в состоянии произвести». Однако стратегия такого рода могла приносить успех й конкурентной борьбе только в условиях дефицитного рынка продавца, поскольку совершенно не принимала в расчет клиентои и их потребности.

Товарная концепция рыночной политики. Определенным шагом вперед стала товарная концепция конкурентной стратегии. В отличие от предыдущей концепции упор делался не на количество, а на качество производимых товаров и услуг. Однако направления повышения качества определялись не соответствием характеристик продукта или услуги потребностям клиентов, а производственными возможностями фирмы и ее представлениями о качественном продукте. Для банков товарная ориентация зачастую сводилась к расширению ассортимента услуг (например, к введению новых видов вкладов), внедрению современных электронных технологий, изменению внешних атрибутов обслуживания. Достижение устойчивых конкурентных преимуществ на этой основе довольно проблематично.

Сбытовая концепция рыночной политики. Следующей ступенью в эволюции конкурентной стратегии явилась ее сбытовая концепция, выдвинувшая на первый план проблему продвижения товара. Ее основной идеей было предположение, что потребителей можно убедить приобретать товары и услуги (с помощью рекламы и других видов коммуникаций), даже если они не отвечают их потребностям. Хотя сама по себе идея воздействия на спрос довольно продуктивна, она может принести вред, если не основана на реальных покупательских потребностях. Действительно, отдельно взятого потребителя или целую их группу можно убедить приобрести то, что им на самом деле не нужно, но таким способом нельзя завоевать лояльность потребителей, сформировать потребительские предпочтения. Скорее, наоборот, это может оттолкнуть существующих и — в результате распространения негативной информации — потенциальных потребителей. Особенно это опасно для банков, деятельность и само существование которых зависят от доверия потребителей.

Концепция маркетинга. Впоследствии, по мере усиления конкуренции и превращения большинства рынков (в том числе банковских) в рынки покупателя, возникла концепция маркетинга, ориентированная прежде всего на удовлетворение покупательских потребностей. В этой концепции впервые на первое место ставятся не потребности производителя (продавца), а потребности покупателя. Кратко ее суть можно сформулировать так: «Производить то, что нужно покупателям».

Идея маркетинга возникла в США в 1902 г., когда в некоторых университетах страны начали читать курсы рациональной организации обрашения товаров. Маркетинг как рыночная теория управления предприятием развивается с 50-х годов, когда он стал широко внедряться в практику. В настоящее время совокупные расходы на маркетинг на рынках США, Японии и Западной Европы составляют более половины конечной цены многих товаров. Примерно с 60-х годов маркетинг начал использоваться и банковскими учреждениями.

Маркетинг затрагивает не только сбыт, но и производство, и поэтому более точным является следующее его определение. Маркетинг — это комплексная система организации производства и сбыта товаров, ориентированная на удовлетворение потребностей конкретных потребителей и получение прибыли на основе изучения и прогнозирования рынка.

Маркетинг: философия, инструментарий, управление. Применение маркетинга любой организацией характеризуется наличием в ее деятельности следующих трех черт, являющихся сущностными признаками маркетинга:

- ориентации фирмы на потребности клиентов (маркетинговая философия);

- применения множества инструментов рыночной политики (маркетинг-микс);

- целенаправленной координации всех видов деятельности в сфере сбыта (маркетинговое управление).

Выделение указанных аспектов важно для понимания сущности маркетинга, поскольку многие российские предприниматели (включая и банкиров) имеют весьма упрошенное представление о маркетинге, сводя его к комплексу инструментов рыночной политики.

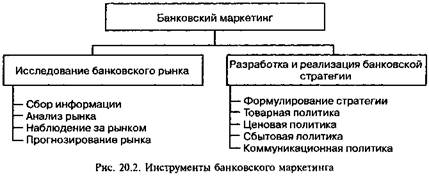

Действительно, маркетинговый инструментарий (маркетинг-микс) является важной составной частью системы банковского маркетинга. В свою очередь, наиболее крупными его элементами являются: 1) исследование рынка; 2) разработка и реализация на этой основе рыночной (конкурентной) стратегии. Каждый из этих элементов реализуется в совокупности маркетинговых инструментов (рис. 20.2).

Анализ рынка — это своего рода «моментальный снимок» состояния рыночной конъюнктуры. Однако для выявления тенденций анализа рынка в статике оказывается недостаточно. Для этого используется следующий инструмент маркетингового исследования — наблюдение за рынком. Наблюдение за рынком представляет собой систематическое отслеживание рыночной ситуации в целях выявления конъюнктурных изменений, рыночных тенденций и т.д. Прогнозирование рынка позволяет выявить, каково направление развития, как будет изменяться ситуация на рынке, и, по сути, подготавливает почву для формулирования банковской стратегии.

На стадии реализации стратегия приобретает форму конкретных мер банковской политики. Так, товарная политика заключается в определении и изменении ассортимента, качества и объема предлагаемых услуг. Ценовая политика коммерческого банка предполагает установление цен на различные банковские продукты и их изменение в соответствии с изменением рыночной ситуации. Сбытовая политика банка направлена на доведение товара до потенциального покупателя. Коммуникационная политика — это система средств взаимодействия банка с потенциальными потребителями, направленная на то, чтобы побудить их приобретать банковские услуги.

Если рассматривать маркетинг только с точки зрения инструментария рыночной политики, то окажется, что его банки применяли уже давно. Они всегда так или иначе занимались и разработкой продуктов (например, определяли размер кредита, срок кредитования, условия выдачи и погашения), и установлением цены (процентной ставки, комиссионного вознаграждения), и налаживанием системы сбыта (например, через собственную филиальную сеть или банки-партнеры), и, наконец, прилагали усилия по реализации (в основном посредством личной продажи). Однако все эти действия были подчинены прежде всего стремлению банка к прибыли, потребности клиентов оставались «в тени».

Ориентация финансово-банковских институтов на потребности клиентов (маркетинговая философия) оформилась только в последнее время. До конца 50-х годов банковские рынки сбыта были по существу рынками продавца, чему в немалой степени способствовало государственное регулирование банковской конкуренции. Отмечавшийся рост благосостояния широких масс населения в 60—70-е годы и резкое обострение конкуренции привели к преобразованию в развитых странах Запада рынка продавца в рынок покупателя, в результате чего банкам пришлось перестроить свое «мышление» на позиции маркетинговой философии, осознать, что они не просто предлагают услуги, а занимаются удовлетворением потребностей своих клиентов.

Преобразование банковских рынков сбыта в рынки покупателя и ориентация на потребности клиентов, в свою очередь, привели к необходимости изменения идеологии и организации банковского управления, возникло маркетинговое управление. Предпринимательские решения на все усложняющихся и требующих крупных инвестиций банковских рынках не могли больше приниматься только на основе личного опыта и интуиции руководителя, они должны были быть переведены на научную, плановую основу. Глубокие структурные изменения начались и в банковской организации.

Таким образом, внедрение маркетинга в банковскую деятельность не ограничивается только лишь активизацией рыночной политики (увеличением объемов рекламы и т.д.), а предполагает изменение образа мышления банкиров и серьезные изменения банковской структуры. Главным стимулом этого процесса является обострение банковской конкуренции. Это хорошо объясняет причину слабой активности российских финансово-банковских институтов в сфере маркетинга, заключающуюся в пока еще невысокой интенсивности банковской конкуренции. Даже те банки, которые декларируют маркетинговую ориентацию и создают соответствующие структуры в своей организации, зачастую делают это не из убеждения в необходимости маркетинга, а из желания «не отставать» от ведущих зарубежных банков. В результате проводимые меры оказываются половинчатыми и неэффективными.

Специфика маркетинга в банковской сфере

Специфика маркетинга — в специфике услуг. Имеет ли смысл особое выделение банковского маркетинга, ведь во всех остальных отраслях также разрабатываются товары (услуги), устанавливаются цены и применяются аналогичные инструменты рыночной политики. Существуют ли специфические отличия банковского маркетинга от маркетинга в других отраслях, и если да, то в чем они заключаются? Специфика банковского маркетинга связана с особенностями банковского продукта — банковской услуги. Что это за особенности? Под услугой вообще в экономической литературе понимают любое мероприятие или выгоду, которые одна сторона может предложить другой и которые в основном неосязаемы и не приводят к завладению чем-либо. Специфическими характеристиками банковских услуг являются:

- абстрактность (неосязаемость и сложность для восприятия);

- неотделимость услуги от источника;

- непостоянство качества (неодинаковость) услуг;

- несохраняемость банковских услуг;

- договорный характер банковского обслуживания;

- связь банковского обслуживания с деньгами;

- протяженность обслуживания во времени;

- вторичность удовлетворяемых банковскими услугами потребностей.

Абстрактность банковских услуг. Концепция абстрактности имеет две стороны: во-первых, ее можно понимать как неосязаемость, а во-вторых, как сложность для восприятия. Оба этих качества присущи банковским услугам; таким образом, они являются абстрактными вдвойне.

Во-первых, как и другие услуги, банковские услуги неосязаемы: их нельзя увидеть, потрогать или как-то иначе воспринять человеческими органами чувств. Причина этого заключается итом, что услуги как таковые не имеют материальной субстанции. В связи с этим потребители проявляют повышенное внимание к видимым элементам обслуживания — банковскому оборудованию, внешнему виду обслуживающего персонала, банковской символике и всему тому, что может дать косвенную информацию о характере и качестве оказываемых банком услуг.

Во-вторых, особенностью банковских услуг является их сложность для восприятия. В отличие от многих других видов услуг обслуживание в банке требует от потребителей определенного культурного и образовательного уровня. Для того чтобы облегчить восприятие услуг для клиентов, банк может попытаться установить психологическую ассоциацию банковской услуги с каким-либо осязаемым и более простым для понимания объектом («у нас ваши деньги — в хороших руках», «вклад в банке — ваш зонт в дождливый день», «Наш банк надежен, как скала» и т.д.) или сфокусировать внимание на аспекте общения банка и клиента, сформировать облик банка как «хорошего соседа». »советчика» и т.п. Положительный результат для продвижения банковских услуг может также принести подчеркивание их выгод для потребителей.

Неотделимость услуги от источника. Услуга не существует отдельно от того, кто еe оказывает, в отличие от товара, который в материальном виде существует независимо от присутствия или отсутствия его источника. Источниками услуг могут быть люди или машины. Традиционно банковские услуги оказывались банковскими служащими, имеющими соответствующую квалификацию. В последнее время, по мере роста уровня технического оснащения современной банковской системы, источником банковских услуг все более становятся машины, у клиентов появилась возможность отдавать распоряжения банку через электронные каналы (банкоматы, модемная связь). Однако персональный контакт и сейчас остается необходимым условием для получения многих банковских услуг, в основном — сложных индивидуализированных, требующих высокой квалификации. Автоматизация охватывает прежде всего стандартизированные, рутинные услуги.

Дополнительной особенностью индивидуализированных услуг является неотделимость производства от потребления, предполагающая, что необходимым условием оказания услуги является личное присутствие клиента или его представителя. Однако с развитием средств связи и систем электронных расчетов доля банковских услуг, оказываемых в отсутствие клиентов, все более увеличивается в общем их объеме.

Непостоянство качества услуг. Хотя многие банковские учреждения предлагают клиентам сходный или даже одинаковый набор услуг, тем не менее абсолютной идентичности банковских продуктов (такой, как при серийном производстве в промышленности) не достигается. Прежде всего это относится к неавтоматизированным услугам, которые предполагают интенсивное общение клиентов с банковскими сотрудниками, имеющими разный уровень технических и коммуникационных навыков, по-разному относящихся к работе. Более того, один и тот же сотрудник может демонстрировать неодинаковый уровень обслуживания в зависимости от ситуации, настроения, самочувствия и т.д.

С внедрением средств автоматизации значение этой характеристики несколько снижается: банковский автомат оказывает услуги всем клиентам одинаково, независимо от времени дня, длины очереди, поведения или внешнего вида потребителя. Непостоянство качества автоматизированных услуг может возникать в основном в связи с различиями используемых банками технологий.

Несохраняемость банковских услуг. Банковские услуги не могут храниться, их нельзя «заготовить впрок» (чего, однако, нельзя сказать о денежных и иных материальных активах, в операциях с которыми часто заключаются банковские услуги). Эта характеристика особенно важна, если принять во внимание непостоянство спроса на банковские услуги. Объем спроса на них постоянно меняется, он может быть различен в разные дни недели и даже в разное время суток. Поэтому нередко банки предпринимают меры по сглаживанию флуктуации спроса, стимулируя клиентов использовать для визита в банк определенное (менее загруженное) время дня или пользоваться средствами автоматизации.

Договорный характер банковского обслуживания. Оказание абсолютного большинства банковских услуг предполагает заключение между их производителем и потребителем гражданско-правовых до го воров (хотя иногда это может и не до конца осознаваться клиентом — как при помещении средств во вклад). Это создает дополнительные сложности (а иногда психологический барьер) для клиентов.

Договорный характер обслуживания вызывает необходимость обстоятельною разъяснения клиенту содержания банковских услуг и договорных условий их оказания. Тем самым маркетинговая деятельность банка приобретает своего рода «просветительский», образовательный характер.

Связь банковских услуг с деньгами. Оказание основных банковских услуг связано с использованием денег в различных формах и качествах (деньги предприятий, деньги коммерческих банков, деньги центрального банка в форме наличности, бухгалтерских записей или платежно-расчетных документов). А ко всему, что связано с деньгами, люди относятся с особенным вниманием. Это ставит деятельность банка в зависимость от доверия клиентов и требует усилий, направленных на укрепление этого доверия.

Протяженность банковского обслуживания во времени. Купля-продажа большинства банковских услуг обладает протяженностью во времени. Как правило, сделка не ограничивается однократным актом. Клиент банка при осуществлении вклада, получении кредита, абонировании сейфа вступает в более или менее продолжительную «связь» с банком. Протяженность акта купли-продажи во времени, как и тесная связь его с деньгами, придает особое значение доверительному характеру взаимоотношений банка и клиента. В самом деле, например, при открытии счета клиент доверяет банку свои деньги и вступает в сделку, течение которой для него изначально неконтролируемо.

Вторичность удовлетворяемых потребностей. Как было показано ранее, финансовые потребности, удовлетворяемые банковскими услугами, являются вторичными, производными от первичных производственных и личных потребностей. Что зто означает?

Разумеется, потребности, удовлетворению которых могут способствовать банковские услуги, весьма многообразны. Это могут быть как производственные потребности (расширение производства на основе банковского кредита, обеспечение бесперебойного функционирования производства с помощью отлаженной системы расчетов с поставщиками и покупателями), так и личные (начиная от удовлетворения личных потребностей за счет доходов от активов, находящихся на депозитных счетах или в трастовом управлении банка, обеспечения безопасности денег и других ценностей посредством хранения их на вкладе или в банковском сейфе и кончая удовлетворением потребности в общественном признании и приобретении социального статуса путем обслуживания в «престижном» банке, пользования «золотой» или «платиновой» кредитной картой и т.п.).

Однако все названные потребности не могут быть удовлетворены непосредственно банковскими услугами. Банковские услуги удовлетворяют не первичные производственные и личные потребности, а производные от них финансовые потребности.

В результате банковские услуги проигрывают в привлекательности материальным благам и услугам, непосредственно удовлетворяющим нужды потребителей. Это осложняет задачу финансово-банковских институтов по продвижению своих продуктов на рынке в борьбе за деньги потребителей и требует дополнительных маркетинговых усилий.

Таким образом, специфика предлагаемых банком продуктов вытекает, с одной стороны, из их принадлежности к сфере услуг и, с другой стороны, из особенностей банковской деятельности. А это, в свою очередь, определяет особенности банковского маркетинга.

Особенности маркетинга в банке. Абстрактность банковских услуг, их несохраняемость и вторичность удовлетворяемых потребностей определяют ориентацию маркетинга на создание наглядных образов банковских услуг. Неотделимость услуг от источника также требует усилий по формированию внешней привлекательности банка как такового.

Абстрактность и договорный характер услуг приводят к тому, что по сравнению с другими товарами и услугами определение и сопоставление качества различных банковских услуг требует от потребителя довольно высокой экономической культуры. Это, в свою очередь, вызывает необходимость разъяснения клиенту содержания услуг, образовательной ориентации маркетинга.

Тесная связь с деньгами и протяженность акта купли-продажи во времени ставят деятельность банка в зависимость от доверия клиентов. В самом деле, например, при открытии счета клиент доверяет банку свои деньги и вступает в сделку, течение которой для него изначально неконтролируемо. Это требует акцентирования банковской маркетинговой деятельности на формировании вокруг банка климата доверия.

Непостоянство качества услуг повышает необходимость создания устойчивой мотивации персонала на качественное обслуживание клиентов, а также повышает значение автоматизации банковского дела.

20.2. Маркетинговое исследование банковского рынка

Информационная база банковского маркетинга

Предпосылкой для успешного применения маркетингового инструментария является маркетинговое исследование банковского рынка. Его основными элементами являются: сбор информации, анализ рынка, наблюдение за рынком, прогнозирование рынка.

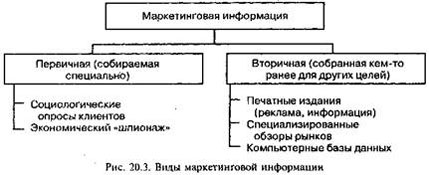

Виды маркетинговой информации. Для того чтобы сформулировать конкурентную стратегию, руководитель банка нуждается в массе разнообразной информации. Всю маркетинговую информацию можно разделить на первичную и вторичную (рис. 20.3).

Первичная информация — это информация, собранная впервые для какой-либо конкретной цели. Первичная информация является наиболее точной и актуальной, но ее сбор может быть очень дорогостоящим.

Вторичная информация — это информация, которая уже где-то существует, будучи собранной ранее для других целей. Со сбора вторичной информации, как правило, начинается маркетинговое исследование. Преимуществами вторичной информации являются ее относительная дешевизна и доступность, а недостатками — возможная неактуальность, неполность.

Источники маркетинговой информации. Основными источниками информации для банковского маркетинга являются: статистические данные, данные клиентов — предприятий и частных лиц, данные из средств массовой информации, деловых отчетов и рекламных материалов конкурентов. В качестве основных подходов к сбору информации можно выделить: заказ у консалтинговой (маркетинговой) фирмы; создание собственной информационной службы; подключение к коллективной информационной системе (в том числе внутри ФПГ).

В современных российских условиях сбор маркетинговой информации является крайне трудным. Соответствующей инфраструктуры, по существу, нет, а сбор информации собственными силами очень дорог, и многие банки занимаются этим лишь от случая к случаю. Однако не вызывает сомнения, что развитие современных компьютерных технологий (например, таких, как Интернет) приведет к изменению ситуации уже в обозримом будущем.

Анализ банковского рынка

Анализ рынка представляет собой выяснение рыночной ситуации и возможностей сбыта на текущий момент.

Объекты рыночного анализа. Так, по мнению М. Портера, при выборе конкурентной стратегии для той или иной отрасли следует провести предварительный анализ по двум аспектам:

- привлекательности отрасли с точки зрения рентабельности и возможностей развития, определяемых интенсивностью конкуренции. Не все отрасли одинаково прибыльны в результате различного действия пяти движущих сил;

- конкурентной позиции данного предприятия в отрасли. В большинстве отраслей, независимо от их средней рентабельности, существуют предприятия, имеющие гораздо более высокие прибыли, чем другие.

При анализе этих аспектов следует иметь в виду следующее.

Во-первых, оба аспекта следует рассматривать во взаимосвязи. Ни одно из двух обстоятельств: привлекательность отрасли и выгодная позиция, — взятые в отдельности, не может служить достаточным основанием для выбора конкурентной стратегии. Так, предприятие, действующее в привлекательной (прибыльной) отрасли, не будет получать соответствующие высокие прибыли, если будет находится в плохой конкурентной позиции. И наоборот, предприятие, которое имеет отличную конкурентную позицтю в отрасли, может работать без прибыли, если возможности для получения прибыли в этой отрасли очень плохие. Если не учитывать эти особенности отрасли, а всегда стремиться к завоеванию как можно большей доли рынка, это может привести к большим осложнениям. В то же время «патовая ситуация» в привлекательной отрасли (когда не удается добиться существенных преимуществ над конкурентами) может приносить большие прибыли.

Во-вторых, оба аспекта следует рассматривать в динамике. С течением времени привлекательность отрасли может возрастать или понижаться, а благоприятную позицию в конкуренции нужно не только завоевать, но и удержать.

В-третьих, на оба аспекта предприятие может оказывать влияние своей деятельностью. Таким образом, конкурентная стратегия не есть только лишь реакция на условия внешней среды, но и попытка изменить эту среду в свою пользу.

Таким образом, в концепции М. Портера, оба фактора (по сути, группы факторов) представлены как контолируемые, хотя о контроле над привлекательностью отрасли можно говорить лишь условно. Недостатком данной концепции является также то, что во внимание не принимаютя силы, действующие «за рамками» отрасли, но могущие оказывать на нее существенное воздействие (государство, природная среда и т.д.).

Концепция пяти сил конкуренции. Классическим подходом к анализу отрасли является разработанная М. Портером концепция пяти сил конкуренции. К этим пяти силам относятся:

- соперничество между имеющимися конкурентами;

- влияние покупателей, или их способность торговаться;

- влияние поставщиков, или их способность торговаться;

- угроза со стороны новых конкурентов;

- угроза со стороны товаров субститутов.

Значение каждой из пяти сил меняется в зависимости от отрасли и представляет в конечном счете прибыльность отраслей. Это связано с тем, что пять сил конкуренции влияют на цены, которые могут установить фирмы, на расходы, которые им приходится нести, и на размеры капиталовложений, необходимые для того чтобы успешно конкурировать в этой отрасли.

Анализ влияния существующих конкурентов. Первая сила конкуренции — соперничество между имеющимися конкурентами. Каким образом она влияет на привлекательность отрасли? Если его интенсивность высока, это понижает уровень цен (косвенно — через увеличение предложения, а также непосредственно — через «войну цен») и отраслевую рентабельность. Интенсивность конкуренции может варьироваться от вежливых джентльменских форм до самых жестких приемов.

Характер и интенсивность существующей конкуренции определяются следующими факторами:

1. Число конкурентов. Чем больше число конкурентов, тем выше при прочих равных условиях интенсивность конкуренции. В каждой из отраслей с банками конкурируют по меньшей мере два-три вида небанковских учреждений. Однако речь в данном случае должна идти не о количестве видов, а о физическом числе конкурентов всех видов. При этом надо иметь в виду, что действие этого фактора варьируется на разных территориальных рынках.

Наибольшее число участников банковской конкуренции в нашей стране наблюдается в таких отраслях, как сберегательное дело, инвестиционное посредничество, расчетно-кассовое обслуживание, валютное обслуживание, агентское обслуживание. Наименьшим числом конкурентов характеризуются кредитование (особенно косвенное), доверительное управление, консультационное и информационное обслуживание, хранение, охрана и транспортировка ценностей. В целом число конкурентов в банковских отраслях можно охарактеризовать как большое.

2. Соотношение сил конкурентов. Чем более ровный по силам состав конкурентов наблюдается в отдельной отрасли, тем больше будет интенсивность конкуренции между ними. В случае значительного неравенства сил, напротив, интенсивность конкуренции незначительна.

Учитывая, что наиболее сильными из всех конкурентов являются коммерческие банки (силы которых к тому же весьма неравнозначны, по крайней мере в России), при прочих равных условиях наиболее ровный состав конкурентов будет в отраслях, характеризующихся наименьшим доминированием банков (доверительное управление, агентское обслуживание, консультационное и информационное обслуживание). Примерное равенство сил наблюдается и в некоторых отраслях с ведущей ролью банков («карточный» бизнес, хранение, охрана и транспортировка ценностей) вследствие их недостаточного развития. В то же время в таких традиционных отраслях, как кредитование, сберегательное дело, расчетно-кассовое и валютное обслуживание силы конкурентов заметно различаются. В целом соотношение сил в банковских отраслях неравное.

3. Темпы роста отрасли. При быстром росте отрасли спрос постоянно опережает предложение, что дает возможность фирмам получать прибыль, не ущемляя интересы конкурентов. При замедлении роста или спаде производства конкуренция {при прочих равных условиях) усиливается.

Высокие темпы в настоящее время наблюдаются в таких отраслях, как сберегательное дело, инвестиционное посредничество, валютное и агентское обслуживание, что в значительной степени отражает спекулятивный характер экономики России. Рост, хотя и незначительный, происходит и в ряде других отраслей (расчетно-кассовое обслуживание, выпуск и обслуживание пластиковых карт, доверительное управление, консультирование, хранение, охрана и транспортировка ценностей). Все это компенсирует рецессивные явления в кредитной сфере и позволяет в целом характеризовать банковское дело как быстрорастущую сферу экономики.

4. Степень дифференциации предлагаемых услуг. Дифференциация представляет собой индивидуализацию продуктов и услуг, придание им характеристик, отличающих их от аналогичных продуктов и услуг других фирм. Дифференциация означает, что «старые» производители располагают известностью своейторговой марки и покупательскими предпочтениями («лояльностью покупателей»), возникшими на основе проводившейся ранее рекламы, совершенствования сервиса, отличительных черт их товара или просто потому, что они были первыми в отрасли.

Чем меньше услуги конкурентов отличаются друг от друга, тем больше интенсивность конкуренции. Высокая степень дифференциации ставит конкурентов в своего рода «неравное положение», т.е. действует аналогично фактору неравенства сил конкурентов.

Традиционно банковское дело считается сферой экономики с высоким уровнем дифференциации товара. В России высокая степень дифференциации наблюдается в таких отраслях, как сберегательное дело, инвестиционное посредничество, расчетно-кассовое обслуживание всех видов, включая обслуживание владельцев пластиковых карт и валютное обслуживание. В той или иной степени дифференциация имеется почти во всех остальных отраслях.

5. Уровень издержек конверсии. Издержки конверсии — это затраты производителей, связанные с изменениями ассортимента выпускаемой продукции и целевой группы потребителей. Сюда могут входить расходы на переподготовку сотрудников, новое дополнительное оборудование, испытания и освоение этого оборудования, издержки по дизайну продукта и, в конце концов, психические издержки в связи с разрывом сложившихся деловых отношений с прежними поставщиками и потребителями.

Низкие издержки конверсии позволяют компаниям «уходить» от конкуренции, быстро перестраивая свое производство и тем самым ослабляя накал конкурентной борьбы. Чем эти издержки больше, тем выше интенсивность конкуренции в отрасли.

Изменения ассортимента банковских услуг влекут за собой прежде всего необходимость переподготовки персонала. Учитывая масштабы банковских оборотов, уровень связанных с этим затрат следует оценить как относительно низкий. Это же относится и к возможным расходам на внедрение новых банковских технологий: затраты по переходу на новое программное обеспечение в коммерческом банке несравненно меньше, чем, скажем, затраты на установку новой технологической линии во многих промышленных производствах. В то же время следует иметь в виду, что по мере развития автоматизации банковской деятельности (установка банкоматов, систем связи «клиент — банк» и т.п.) этот вид издержек будет возрастать.

Уровень издержек, связанных с продвижением новых услуг на рынок, видимо, можно оценить как примерно одинаковый по всем банковским отраслям. Таким образом, уровень издержек конверсии в большинстве банковских отраслей невысок. Исключение составляют отрасли с широким использованием средств автоматизации и дорогостоящих телекоммуникаций (инвестиционное посредничество, расчетно-кассовое обслуживание, выпуск и обслуживание пластиковых карт, валютное обслуживание) и относительно более высокой фондоемкостью (хранение, охрана и транспортировка ценностей). Кроме того, эти издержки имеют тенденцию к увеличению.

6. Степень доступности рыночной информации для производителей. Чем доступнее информация, тем, при прочих равных условиях, более интенсивное соперничество разворачивается между действуюшими конкурентами.

В большинстве отраслей российского банковского рынка информация является в настоящий момент сколь важным, столь и весьма труднодоступным экономическим ресурсом (наиболее ярко это проявляется в такой ключевой отрасли, как кредитование). Это, пожалуй, один из наиболее существенных факторов, ослабляющих банковскую конкуренцию в России.

Однако, как показывает опыт стран Запада, создание информационной инфраструктуры в условиях рыночной экономики — дело времени. Уже сейчас более или менее приемлемой можно считать доступность информации в сберегательном деле, инвестиционном посредничестве, индустрии пластиковых карт, агентском обслуживании. Быстрое развитие рыночных процессов позволяет прогнозировать повышение доступности банковской информации в недалеком будущем.

7. Стратегическая значимость отрасли. Чем сильнее стратегические интересы конкурентов в той или иной отрасли, тем больше интенсивность конкуренции. В свою очередь, стратегическая значимость отдельных отраслей варьируется в соответствии с фазами жизненного цикла различных видов услуг. Наиболее значимыми на сегодня являются сберегательное дело, инвестиционное посредничество, расчетно-кассовое, валютное и агентское обслуживание. В перспективе должно существенно возрасти значение кредитования, косвенного кредитования, индустрии пластиковых карт, консультирования и информирования.

В то же время специфика коммерческого банка заключается в том, что он является многоотраслевым предприятием, одновременно функционирующим во всех банковских отраслях или их большинстве. Банковское дело в целом является одной из ключевых, наиболее стратегически значимых сфер экономики, что при прочих равных условиях ведет к высокой потенциальной интенсивности конкуренции.

8. Высота выходных барьеров. Выходные барьеры — это препятствия для попыток фирм, действующих на рынке, уйти с него. Они могут иметь не только экономический, но и социально-политический, и даже эмоциональный характер. Но независимо от природы этих препятствий, чем сложнее выход из отрасли, тем интенсивнее будет конкуренция внутри нее. Поскольку банк является многоотраслевым предприятием, анализ выходных барьеров для каждой из банковских отраслей нецелесообразен; ограничимся рассмотрением выходных барьеров для банковского дела в целом.

В качестве выходных барьеров в производственных отраслях могут выступать: необходимость списания крупных инвестиций, большие затраты по ликвидации или конверсии производства, нежелание утратить сложившийся имидж, честолюбие менеджеров, противодействие правительства (когда уход предприятия с рынка угрожает экономике в целом), противодействие профсоюзов (в связи с потерей рабочих мест), протесты поставщиков, клиентов, дилеров и др.

Из приведенного списка выходных барьеров в банковском деле более или менее реально существуют лишь некоторые, причем неэкономические. К тому же большая их часть не являются достаточно высокими (личные амбиции менеджеров, противодействие учредителей и клиентов). Пожалуй, наиболее существенным выходным барьером можно считать противодействие органов государственного управления. Крупнейшие банки во многих странах находятся под своеобразным «патронажем» правительства, которое стремится оказывать им финансовую поддержку в периоды затруднений.

Практика показывает, что добровольно-банковское дело практически никто не покидает, хотя может иметь место реорганизация банка (слияние, поглощение, продажа) или перераспределение приоритетов между различными банковскими отраслями (например, отказ от долгосрочного кредитования в пользу инвестиций в ценные бумаги). Это говорит о довольно значительной высоте выходных барьеров из банковских отраслей.

Таким образом, факторы, определяющие интенсивность конкуренции в банковских отраслях, наиболее сильно действуют в таких отраслях, как сберегательное дело, инвестиционное посредничество, расчетно-кассовое обслуживание, выпуск и обслуживание пластиковых карт, валютное обслуживание, агентское обслуживание; наименее сильно их действие выражено в таких отраслях, как кредитование, косвенное кредитование.

Влияние покупателей банковских услуг. Вторая сила конкуренции — влияние покупателей, т.е. их чувствительность к цене и способность торговаться. Потребители также вступают в своеобразную конкуренцию с предприятиями отрасли (некоторые вьшеляют это как особую форму конкуренции), стремясь снизить цены, приобрести товары более высокого качества и сталкивая конкурентов друг с другом. Все это отражается на прибыли и привлекательности отрасли. Какие факторы определяют влияние потребителей?

1. Соотношение объема предложения и объема спроса. При дефиците услуг определенного вида влияние потребителей невелико, при товарном избытке — может быть достаточно большим. Сложность заключается в невозможности точного расчета этих величин в связи с отсутствием статистики — возможна только экспертная оценка.

Указанные соотношения могут различаться по отдельным регионам, однако в целом можно сказать, что с точки зрения этого фактора определенный конкурентный потенциал имеют традиционные банковские отрасли — кредитование, сберегательное дело, инвестиционное посредничество, расчетно-кассовое и валютное обслуживание, а также выпуск и обслуживание пластиковых карт.

2. Наличие товаров-субститутов. Чем больше заменяемость различных товаров, тем больше возможностей выбора оказывается у потребителей и тем значительнее их влияние на рыночные условия.

Взаимозаменяемыми являются в основном продукты разных банковских отраслей. Например, заменителем внесения денежных средств на срочный вклад может быть отдача банку поручения вложить их в ценные бумаги или драгоценные металлы в виде монет или слитков и т.п. Но по отношению к банковскому делу в целом эта заменяемость является внутренней, так как в большинстве случаев предложение услуг-заменителей сосредоточивается «в одних руках».

Пожалуй, единственным видом банковских услуг, имеющим действительно «внешние» (т.е. небанковские) субституты, является кредитование. Его небанковскими заменителями выступают товарный кредит и бюджетный кредит. Межхозяйственный (коммерческий) товарный кредит и потребительский товарный кредит (продажа предметов потребления длительного пользования в рассрочку) были распространены в СССР в «доперестроечный» период. В условиях усиливающейся инфляции они на какое-то время, казалось бы, исчезли. Однако усиливающаяся конкуренция на рынке потребительских товаров заставляет российские торговые фирмы все чаще обращаться к товарному кредиту.

Государственный бюджетный кредит выдается, как правило, в приоритетные сферы народного хозяйства и зачастую на льготных условиях (развитие сельского хозяйства и т.д.). В недалеком прошлом в странах — членах СЭВ было распространено бюджетное кредитование долгосрочных капитальных вложений.

3. Способность потребителя обойтись без продукции отрасли. Чем эта способность больше, тем больше влияние, которым обладают потребители. Вероятность отказа потребителей от приобретения целого ряда услуг значительна. Коммерческим банкам и другим институтам банковского рынка еще предстоит сформировать спрос на них. В то же время от таких ключевых услуг, как кредитование и расчетно-кассовое обслуживание, клиенты отказаться, по существу, не в состоянии.

Альтернативным источником финансирования для предприятия вместо кредита могут быть средства госбюджета или собственные средства. Однако на средства госбюджета рассчитывать можно только в некоторых случаях, а иметь собственные оборотные средства в объеме, полностью покрывающем все производственные потребности, нерационально, так как это замедлит их оборачиваемость и отрицательно скажется на рентабельности.

Вместо хранения денег на счете в банке можно держать их наличными в кассе предприятия, а для частного лица — дома. Но это, во-первых, небезопасно, а во-вторых, ведет к возникновению вмененных издержек в размере неполученного банковского процента.

Вместо использования безналичных расчетов теоретически можно рассчитываться наличными. Но если между частными лицами такая форма расчетов еще приемлема, то для предприятий это исключено. Учитывая, что банковские услуги не имеют конкурентоспособных заменителей, возможность отказа потребителей от банковских услуг невелика, и это повышает привлекательность банковской сферы для предпринимательства.

4. Способность потребителей проникнуть в отрасль путем вертикальной интеграции. Если потребители банковских услуг способны «перейти на самообеспечение», они обладают значительным влипнием. Чем меньше эта их способность, тем меньше и влияние.

Анализ показывает, что частные лица, являющиеся потребителями банковских услуг, практически совсем не обладают способностью вертикальной интеграции в банковские отрасли. Предприятия способны проникать в отдельные банковские отрасли (особенно в те, которые изначально банковскими не являлись: косвенное кредитование, консультационное и информационное обслуживание, хранение, охрана и транспортировка ценностей), но в любом случае охватить весь комплекс банковских услуг потребители не в состоянии.

5. Соотношение издержек конверсии потребителей и производителей. Издержки конверсии потребителей представляют их затраты, связанные со сменой поставщика. Влияние потребителей будет значительным в том случае, если разрыв их отношений с поставщиками будет сказываться на них меньше, чем на поставщиках. Хотя в некоторых отраслях издержки конверсии потребителей могут быть оценены выше аналогичных издержек производителей, необходимо отметить, что смена клиентом банка происходит в основном исходя из ожидаемых выгод от «нового» банка. Кроме того, в современных условиях становится обычной ситуация, когда клиенты одновременно пользуются услугами разных банков.

6. Доля цены в бюджете потребителя. Чем выше доля расходов на данный товар в бюджете потребителя, тем выше его чувствительность к цене товара, а значит, и его влияние на рынок. Если потребитель расходует на данный товар незначительную часть своего бюджета, ему не нужно изменять свои привычки и пристрастия при изменении цен. Данный фактор на банковском рынке не имеет решающею значения, поскольку большинство банковских услуг являются либо редко приобретаемыми, либо сравнительно недорогими. Кроме того, в некоторых случаях цена услуг в явном виде вообще не фигурирует.

7. Зависимость качества собственной продукции или услуг потребителей от продукции отрасли. В случае большой зависимости потребители оказываются в неравном положении с предприятиями отрасли (в данном случае — с финансовыми институтами) и не могут оказать существенного влияния на рыночные условия. Чем меньше эта зависимость, тем больше влияние потребителей.

Банковские услуги как таковые не входят в качестве составляющих в продукты каких бы то ни было других отраслей. Разумеется, существуют предприятия, для которых качественное банковское обслуживание имеет особую важность; сюда относятся, например, разного рода посредники (торговые фирмы, биржевые брокеры, небанковские финансовые учреждения, которые также являются клиентами банков), требующие безупречного расчетного обслуживания, и т.д. Однако в целом зависимость качества результатов производства большинства предприятий от банковского обслуживания невелика.

8. Соотношение степени концентрации потребителей и производителей. Если потребители обладают значительными капиталами и организованы (например, объединены в отраслевой союз или союз потребителей), а предприниматели отрасли обладают небольшими капиталами и разрознены, то влияние потребителей большое, и наоборот. Влияние данного фактора, как и предыдущего, целесообразно рассматривать не по отдельным банковским отраслям, а по банковскому рынку в целом.

Продавцы банковских услуг (особенно коммерческие банки), как правило, представляют собой достаточно крупные предпринимательские единицы — для многих из них установлен достаточно высокий минимальный уровень уставного капитала. Степень их концентрации зачастую выше, чем у потребителей банковских услуг. Однако некоторые небанковские кредитно-финансовые институты (регистраторы, консультанты и др.) невелики по размеру, в то время как отдельные клиенты могут иметь гигантский размер (отчасти это следствие имевшей место в советский период тенденции «гигантомании», особенно в производственных отраслях). С достижением стабилизации экономики финансовая устойчивость и степень концентрации потребителей будет расти.

Продавцы финансовых услуг в современных условиях в России (как и в большинстве стран) проявляют склонность к организации разного рода объединении — ассоциаций, союзов, консорциумов и т.п. Потребители же (особенно частные лица) в массе своей разрознены. В то же время постепенно потребители начинают осознавать, что единственная реальная возможность отстоять свои права на банковском рынке — объединиться.

Таким образом, на сегодня степень концентрации потребителей банковских услуг значительно уступает степени концентрации их производителей, но разрыв сокращается.

9. Степень дифференциации предлагаемых услуг. Низкая степень дифференциации препятствует формированию потребительских предпочтений и тем самым — квазимонопольного положения продавцов дифференцированных услуг. А это, в свою очередь, усиливает влияние потребителей.

10. Уровень информированности потребителей. Чем лучше информированы потребители об услугах конкурентов, тем более чувствительно они относятся к ценам и качеству обслуживания. Информированность потребителей банковских услуг еще на порядок ниже, при этом наиболее низка информированность населения.

Сегментация банковского рынка

При анализе влияния покупателей банковских услуг очень важное значение имеет сегментация банковского рынка, предполагающая выявление в общей массе потенциальных потребителей банковских услуг относительно обособленных сегментов — целевых групп клиентов, на которых должны быть сконцентрированы сбытовые усилия банка.

Под сегментом понимается часть рынка (регион, группа потребителей, группа товаров или услуг), которую можно охарактеризовать общими признаками. В основе сегментации могут лежать самые различные признаки: правовые, экономические, географические, демографические, поведенческие и др.

Наиболее фундаментальной является сегментация рынка в зависимости от юридического статуса клиентов (институциональная сегментация), предполагающая выделение рынков услуг для предприятий (юридических лип) и населения (физических лиц). Многие кредитные институты стран Запада выделяют такие институциональные группы:

- население (домохозяйства);

- предприятия;

- общественные организации;

- финансовые институты.

При сегментации по экономическому положению на рынке юридических лиц учитываются размер предприятия, сфера деятельности, число работающих и т.д., на рынке физических лиц — их имущественное положение. Зачастую экономический признак комбинируется с институциональным. Так, наиболее распространенным в европейской банковской практике является выделение следующих четырех целевых групп:

- предприятия, способные к эмиссии;

- средние и малые предприятия;

- состоятельные частные лица, предъявляющие спрос на индивидуализированные услуги;

- прочие частные лица, предъявляющие спрос на услуги массового ассортимента.

В качестве единиц географической сегментации могут выступать страны, большие регионы, административно-территориальные единицы — от республики в составе Федерации до городского района. Такая сегментация может применяться при исследовании рынка как физических, так и юридических лип. Особенно она важна для крупных банков, охватывающих своей филиальной сетью огромные пространства, а в связи с глобализацией банковской деятельности — иногда и всю поверхность земного шара. Однако в нашей стране это можно отнести только к ряду ведущих кредитных институтов, большинство же банков, особенно на периферии, ограничиваются пределами города или области. В этих условиях географический признак сегментации не имеет большого значения.

Сегментация по объемам покупок (объемная сегментация) подразделяет потребителей на лиц, пользующихся банковскими услугами очень часто (heavy users), часто (medium users), редко (light users) и не пользующихся вообще (nonusers). С точки зрения маркетинговой стратегии это важно, потому что позволяет определить потребности этих групп и причины их различия, а также наметить пути их удовлетворения. Кроме того, исследования показывают, что зачастую 80% объема всех операций коммерческого банка приходится на 20% наиболее активных клиентов. Такая группа является объектом наиболее интенсивной конкуренции.

На рынке физических лиц применяется демографическая сегментация, когда потребители делятся на группы по возрасту, полу, семейному положению, размеру семьи, доходу, профессии, образованию, национальности, религии и т.д.

Чрезвычайно многочисленны и разнообразны психографические критерии сегментации. Так, по принадлежности к социальному классу западные банки выделяют группы потребителей, относящихся к высшему, среднему и низшему классам; группы «синих», «белых» и «золотых воротничков» и т.д.

По образу жизни американские банкиры разделяют клиентов на консервативных, искушенных и колеблющихся. А французскими банкирами население по поведенческому признаку классифицируется следующим образом:

- люди, живущие сегодняшним днем;

- авантюристы;

- утилитаристы, пассивные в своем поведении, но относящиеся с уважением к материальным ценностям:

- лица, стремящиеся быть в центре событий.

По готовности пользоваться услугами потребители могут быть неосведомленными, осведомленными, информированными, интересующимися и желающими.

По характеру индивидуальности различают податливых, агрессивных и независимых потребителей.

Одной из важных психографических характеристик является инновативность, т.е. способность и готовность людей позитивно воспринимать и осваивать новые продукты и услуги.

По склонности к риску различают клиентов, склонных к риску, нейтрально относящихся к риску и избегающих риска. Этот подход часто сочетается с сегментацией ло предпочтительным направлениям инвестирования. Так, при инвестировании в ценные бумаги различают следующие основные типы клиентов:

- «консервативные» клиенты. По разным оценкам, к этой группе относятся 50 — 60% банковских клиентов в западноевропейских странах. Эти клиенты предпочитают вкладывать свои средства в надежные ценные бумаги, например в облигации государственных займов. Клиенты этой группы не склонны к различного рода рискам, слабо осведомлены о ситуации на рынке;

- «умеренные спекулянты» — 35 — 45% всех клиентов. Имеют некоторое представление о рынках, склонны к риску, в качестве объектов инвестирования выбирают также акции промышленных и торговых компаний;

- «радикальные спекулянты» — не более 5% всех банковских клиентов. Хорошо осведомлены о рыночной ситуации, постоянно подвержены риску, наиболее часто контактируют с консультантами банка.

Весьма плодотворным может оказаться выделение групп клиентов в зависимости от искомых выгод банковского обслуживания. Любой банковский продукт обладает целым «букетом» выгод (свойств), привлекающих потребителей, однако разными людьми эти свойства воспринимаются по-разному: одних привлекает возможность получения дохода, других — комфорт и вежливость обслуживания, третьих — престиж и т.д. Некоторых может интересовать сразу все. Использование этого подхода в сегментации привело к появлению в американских банках центров индивидуального обслуживания с названиями типа: «Группа № !», «Президентский клуб» и т.д. Данный критерий сегментации тесно взаимосвязан с другими, что подтверждает табл. 20.1.

Таблица 20.1.

Сегментации рынка физических лиц

| Характеристика инвесторов | Сегмент рынка | |||

|---|---|---|---|---|

| искушенные инвесторы | осторожные инвесторы | ценящие время инвесторы | сегмент «дождливого дня» | |

| Искомые выгоды | Максимальный доход на вложенные деньги | Уверенность в сохранности денег | Комфорт | Постройка гнезда на будущее |

| Демографические характеристики | Образованные профессионалы, высокое служебное положение, сравнительно высокий доход | Менее образованные, старше по возрасту, меньший доход | Дети, живущие с родителями, семьи без детей | Менее образованные, «синие воротнички» |

| Социопсихологическне характеристики | Высший социальный класс, стремление к росту | Низший социальный класс | Средний класс | Низший социальный класс |

| Особые поведенческие характеристики | Стремление демонстрировать другим свои финансовые способности, успешная борьба с инфляцией | Стремление сохранить имеющееся, нежелание использовать новые продукты, чувство уверенности при пользовании известными бумагами | Всееда занятые, члены клубов, активные в обществе к ной деятельности | Консервативные по натуре, тщательно планирующие свой бюджет |

| Предпочитаемые направления инвестирования | Акции, облигации, недвижимость, взаимные фонды, драгоценные металлы, монеты | Счета в банках, государственные ценные бумаги | Счета денежного рынка, взаимные фонды, банки | Банки, взаимные фонды |

Сегмент рынка должен в идеале отвечать следующим требованиям:

- однородность. Чем однороднее выделенная группа, тем более схожими будут финансовые потребности ее представителей и тем лучше возможности банка по эффективной организации производства и сбыта услуг;

- измеримость. Банк должен иметь возможность измерить как размер сегмента, так и его покупательную силу. Определение целевой группы должно быть четким, а не расплывчатым (например, не «эмансипированные женщины, а «работающие женщины»);

- доступность. Сегмент, внимания которого банк не может достичь посредством своего сбыта и коммуникаций, имеет малую ценность;

- существенность. Сегмент должен быть достаточно большим, чтобы обеспечивать прибыльность (впрочем, это зависит и от размера банка: то, что прибыльно для малого, может не быть таковым для большого);

- защищенность. Поскольку прибыльность привлекает конкурентов, важно знать, сможет ли банк охранять свой сегмент от вторжения или потеряет свою долю рынка в пользу более сильного. Защищенность зависит от объема ресурсов, необходимых для обработки сегмента.

Поставщики банковских ресурсов

Третья сила конкуренции — влияние поставщиков. Поставщики могут оказать давление, угрожая поднять цену или снизить качество товаров и услуг. Поставщики, имеющие сильные позиции, могут снизить прибыльность отрасли, которая не в состоянии покрыть рост издержек путем повышения цен. Условия, которые делают поставщиков сильными, сходны с теми, которые придают силу группам покупателей. Система банковских производственных ресурсов включает:

- финансовые ресурсы;

- трудовые ресурсы;

- информационные ресурсы;

- технологические ресурсы;

- материальные ресурсы.

Рассмотрим некоторые особенности каждой из выделенных групп ресурсов и состав их поставщиков.

По существу бесспорным является признание наиболее значимой группой банковских факторов производство финансовых ресурсов. В то же время в литературе нет четкой позиции по поводу того, следует ли считать фактором производства банковских услуг деньги как таковые. При решении этой проблемы необходимо исходить из того, что любой ресурс потребляется в процессе производства, его количественные и качественные характеристики меняются (убывают). Однако при оказании банковских услуг количество денег не уменьшается, а потребляется ограниченная во времени возможность их использования. Таким образом, потребляются не платежные средства как воплощенный капитал, а кроющиеся в них возможности использования.

Поставщиками финансовых ресурсов могут быть различные юридические и физические лица, являющиеся клиентами банка по сберегательным, инвестиционным и расчетно-кассовым услугам, а также центральный банк и другие кредитные учреждения, являющиеся продавцами кредитных ресурсов.

Важнейшим фактором банковского производства наряду с финансовыми ресурсами являются трудовые ресурсы — банковские служащие и менеджеры и т.д. Значение личного фактора видно из годовых отчетов кредитных институтов. В то время как затраты, связанные с персоналом, промышленных предприятий индустриально развитых стран в среднем составляют 20% обшей суммы расходов, в кредитных институтах они представляют вторую по величине статью затрат, колеблясь от 20 до 30% всех затрат и в три раза превышая материальные затраты (около 6 — 10%), которые у промышленных предприятий достигают 50% общих издержек.

Значение человеческого фактора в банковском деле не уменьшается, даже несмотря на активное развитие во всем мире банковской автоматизации. Это вызвано многими причинами, в том числе расширением филиальной сети, ростом числа (и объема) банковских операций и др. Однако автоматизация ведет к изменению структуры банковских трудовых ресурсов и росту требований к их качеству. С внедрением ЭВМ был предотвращен рост потребности в неквалифицированной рабочей силе для выполнения массовых и рутинных операций; но в то же время это потребовало дополнительного привлечения специалистов по операционному анализу и планированию, системных программистов, обслуживающего технического персонала и т.д. Наряду со специальностью банковского экономиста значительно возросло значение специальности банковского инженера (банковского техника). С внедрением ЭВМ машинам передаются не только рутинные действия (счет денег, сортировка квитанций), но и операции квалифицированных работников (ведение счетов и др.). Существуют и «безлюдные» банковские отделения, осуществляющие прием вкладов, выдачу ссуд и оказывающие инвестиционные услуги.

Усиливающаяся конкуренция требует, чтобы банки проводили активную рыночную политику, что невозможно без увеличения подразделений с квалифицированными экспертами, которые должны уметь оценивать и анализировать внутренние и внешние данные клиентов. Особенно отчетливо это проявляется в сфере банковского планирования.

Выравнивание ассортимента услуг универсальных банков и переход от ценовой к неценовой конкуренции повысили требования к Консультационной квалификации банковских служащих. При этом высказывается мнение, что в будущем в конкуренции кредитных институтов решающим будет не дифференциация услуг, а сервис и квалификация сотрудников.

Поставщиками трудовых ресурсов для банков являются, конечно же, люди как собственники рабочей силы. В то же время при определенных обстоятельствах (возникающих на основе специфических договорных отношений) в роли поставщиков банковских трудовых ресурсов могут выступать и специализированные учебные заведения (университеты, академии, институты, техникумы и др.).

Особую роль в индустрии банковских услуг играют информационные ресурсы. Как известно, промышленные предприятия в принципе могут работать на неизвестный рынок и осуществлять производство относительно независимо от сбыта. Что же касается услуг (в том числе банковских), то их производство и сбыт всегда совпадают по времени и происходят при активном участии покупателя, который предоставляет необходимую дополнительную информацию. Необходимость предпосылки внешнего предоставления информации для производства услуги позволяет считать информацию дополнительным производственным фактором.

Помимо этого, включение информации в систему факторов необходимо потому, что в условиях усиливающейся конкуренции достижение успеха в банковских отраслях невозможно без тщательного исследования рынка с использованием самой разнообразной информации о спросе, предложении, иенах и т.д.

Поставщиками информационных ресурсов могут быть как сами объекты рыночных исследований (конкуренты, потребители, государство), так и учреждения информационной инфраструктуры: информационно-коммерческие телекоммуникационные сети («банки информации»), содержащие законодательные акты, постановления правительства, инструктивно-методические материалы ведомств, финансовых органов, реквизиты предприятий и организаций, сведения о ценах (в том числе мировых банковских ставках, страховых тарифах, валютных курсах), сроках проведения ярмарок, торгов, аукционов и многие другие сведения, необходимые предпринимателям; центры конъюнктурных и маркетинговых исследований; кредитно-справочные фирмы; рекламные агентства; рейтинговые агентства и др.

Развитие автоматизации в банковском деле ведет к повышению значения технологических ресурсов коммерческого банка. Современные компьютерные технологии применяются сегодня как в сфере внутрибанковских операций (автоматизация бухгалтерского учета и т.д.), так и в сфере обслуживания клиентов (особенно в таких отраслях, как расчетно-кассовое и валютное обслуживание и индустрия пластиковых карт).

Поставщиками технологических ресурсов отдельного банка могут быть либо специализированные фирмы по разработке программного обеспечения, либо другие коммерческие банки. В принципе перед каждым кредитно-финансовым институтом стоит проблема: что целесообразнее — создать собственное подразделение по программному обеспечению или покупать стандартные (или привязанные к нуждам потребителя) программы у стороннего разработчика. Мнения по поводу правильного подхода в этом вопросе в западном банковском сообществе разделились. Почти в каждом банке создан компьютерный отдел, но в одних банках специалисты такого отдела в основном контролируют работу компьютерных систем, поставленных сторонними продавцами, а в других — разрабатывают программное обеспечение почти полностью (а иногда и предлагают его другим кредитным институтам). По мнению экспертов, несмотря на противоречивые оценки, сравнительно недавно созданным банкам не следует создавать собственные компьютерные системы и программное обеспечение для них. Новым банкам целесообразнее покупать стандартизированные работоспособные системы у пользующихся хорошей репутацией и известных фирм, специализирующихся на подобных системах.

Как уже отмечалось, в банковском деле материальные ресурсы не играют такой роли, как в производственных отраслях. Разумеется, каждый кредитно-финансовый институт обладает основными средствами. К ним относятся участки земли, здания и сооружения (например, бронированные кабины для кассира пункта обмена валюты), а также разнообразное оборудование: компьютеры и оргтехника, детекторы валют, машинки для счета купюр, кассовые аппараты, сейфы, табло котировки валют и др.

Что же касается такой важной для производственных отраслей составной части вещественных факторов производства, как сырье и основные материалы, то в банке они вообще отсутствуют. Правда, существует точка зрения, что своего рода «сырьем» в банковской индустрии являются формуляры для чеков и векселей, выписок из счетов, квитанций и кассовых чеков, а также сберкнижек. Такие формуляры, как и сырье в промышленности, употребляются окончательно и не могут быть использованы вторично, однако проблематично, являются ли они составной частью услуги. Квитанции и т.п. являются исключительно подтверждением выполнения определенных поручений (операций). С таким же правом в промышленности заказ-наряды и накладные должны рассматриваться как материал (и тем самым — составная часть продукта); на самом же деле это только носители информации, которые не идентичны услуге, а есть лишь ее материальный субстрат. Скорее, они могли бы быть рассмотрены как вспомогательные материалы. Также к вспомогательным материалам можно отнести офисные канцелярские принадлежности, бандероли, шпагат, пломбы, пломбиры и т.д.

Основными поставщиками материальных ресурсов являются разнообразные и достаточно многочисленные промышленные и торговые фирмы — производители и дистрибьюторы оборудования. В частности, компьютеры на российском рынке предлагают многие фирмы, интенсивно конкурирующие друг с другом, причем не столько по ценам, которые у всех более или менее одинаковы, сколько по качеству продукции, ассортименту товаров, которые в любой момент есть на складе, по развитой дилерской сети, по хорошо поставленному маркетингу, по умению и способностям менеджеров.

Учитывая относительную однородность ресурсной базы банковских отраслей, а также тот факт, что основные субъекты банковского рынка — коммерческие банки — функционируют одновременно в большинстве или даже во всех отраслях, анализировать влияние поставщиков имеет смысл не по отраслям, а по группам ресурсов.

Наибольшее влияние среди поставщиков банковских ресурсов имеют поставщики финансовых, информационных и материальных ресурсов, меньше влияние поставщиков трудовых и технологических ресурсов. Применительно к банковским отраслям это означает, что наиболее сильно влияние поставщиков в таких отраслях, как кредитование, косвенное кредитование, инвестиционное посредничество, расчетно-кассовое и валютное обслуживание.

Потенциальные конкуренты в банковских отраслях

Четвертая сила конкуренции — угроза со стороны новых конкурентов. Ее влияние на привлекательность отрасли аналогично конкуренции между существующими фирмами. Какие факторы определяют угрозу со стороны новых конкурентов?

1. Наличие и высота входных барьеров — препятствий для проникновения на отраслевой рынок новых конкурентов. К ним относятся: экономия на масштабах производства (снижение издержек на единицу продукции при повышающемся абсолютном объеме в единицу времени); дифференциация продукта; потребность в значительном капитале; издержки конверсии потребителей (их затраты, связанные со сменой поставщика); недоступность каналов сбыта; ограниченность доступа к источникам ресурсов (в особенности если это невоспроизводимые ресурсы, как редкие химические элементы или кинозвезды, недостаток опыта (например, согласно эмпирической зависимости, получившей название «кривая опыта», в машиностроительных отраслях затраты на производство единицы продукции снижаются на 20 — 30% всякий раз, когда кумулятивный объем производства удваивается); высокий уровень используемых в отрасли технологий; лицензионные ограничения (наличие у действующих в отрасли предприятий исключительного права заниматься данным видом деятельности); патентные ограничения; отсутствие земельных участков или их высокая цена и некоторые другие.

Что представляют собой входные барьеры на банковский рынок? Важной особенностью входных барьеров в банковских отраслях является отсутствие патентной защиты нововведений. В связи с этим любая финансовая инновация, любая новая банковская услуга, внедренная одним кредитным институтом, может быть в течение короткого времени воспроизведена его конкурентами. Это усиливает интенсивность конкуренции.

Кроме того, для коммерческих банков не существует проблемы недоступности каналов сбыта, так как производство и сбыт банковских услуг совпадают во времени и могут быть локализованы в помещении банковского отделения. К числу наиболее существенных банковских входных барьеров относятся:

- ограниченность доступа к источникам кредитных ресурсов;

- потребность в значительном капитале;

- дифференциация банковского продукта;

- издержки конверсии потребителей;

- лицензионные ограничения;

- экономия на масштабах производства.

2. Ожидаемая реакция действующих фирм на вновь входящих в отрасль. Даже если фирма готова к преодолению перечисленных выше барьеров, она может заколебаться, предвидя, какую реакцию у действующих конкурентов вызовет ее желание присоединиться к рынку. Позволят «новичку» получить свою долю на рынке или будут бороться до последнего, какие методы конкуренции выберут, чтобы не дать ему войти на рынок?

Отечественные финансово-кредитные институты до настоящего времени не проявляли большой агрессивности в конкурентной борьбе с «новичками» (кроме того, ограничительная практика запрещена законодательством РФ) — политика установления низких иен использовалась как раз в основном последними: потенциал спроса на банковские услуги достаточно велик, а выходные барьеры относительно низки. Учитывая это, можно сделать вывод о том, что угроза появления новых конкурентов на банковском рынке значительна, процесс создания новых финансово-кредитных институтов в обозримом будущем будет продолжаться.

Как отмечалось, доступ к финансовым ресурсам для «новичков» в настоящее время становится все сложнее, наиболее выгодная клиентура «поделена» между существующими конкурентами.

Заменители банковских услуг

Последняя, пятая сила конкуренции — угроза со стороны товаров-субститутов. Появление товаров и услуг-заменителей ограничивает возможности извлечения прибыли в каждой конкретной отрасли, устанавливая потолок цен, которые могут запросить компании без снижения своей нормы прибыли.

Как было показано выше, к числу внешних (небанковских) заменителей банковских услуг относятся товарный кредит и бюджетный кредит. Какие факторы определяют угрозу со стороны товаров-субститутов?

- Соотношение потребительского эффекта товаров-субститутов и заменяемых товаров. Если первый больше второго, то угроза со стороны товаров-субститутов значительна. В банковском деле потребительский эффект заменяющих и заменяемых услуг абсолютно идентичен, так как эффективность кредита определяется не его источником, а характером его использования.

- Уровень издержек конверсии потребителей. Чем ниже издержки конверсии, тем больше вероятность переключения потребителей на субституты. Переключение потребителей банковских услуг от одних производителей этих услуг к другим влечет за собой определенные организационные издержки. Однако пользование товарным или бюджетным кредитом не означает отказа от пользования банковским кредитом и разрыва сложившихся отношений с институтами банковского рынка, а знач ит, не влечет за собой никаких издержек конверсии.

- Мобильность потребителей, их склонность к переориентации на субституты. Чем мобильнее потребители, тем больше опасность со стороны субститутов. Вследствие того что рыночные отношения между кредитно-финансовыми организациями и их клиентами в нашей стране возникли недавно, а в советский период отсутствовала свобода выбора банковского учреждения, мобильность потребителей банковских услуг на сегодня относительно невелика, но с каждым годом возрастает. В целом угроза со стороны субститутов на банковском рынке незначительна, во всех отраслях, кроме кредитования и косвенного кредитования, ею можно пренебречь.

Таким образом, наиболее конкурентными сегментами банковского рынка на сегодняшний день являются сберегательное дело и инвестиционное посредничество.

Конкурентная позиция банка

Наряду с анализом банковских отраслей маркетинговое исследование банковского рынка обязательно должно включать и анализ конкурентной позиции банка в каждой из этих отраслей.

Конкурентная позиция — это положение, которое то или иное предприятие занимает в своей отрасли в соответствии с результатами своей деятельности и со своими преимуществами и недостатками но сравнению с другими предприятиями. Основными характеристиками конкурентной позиции институтов банковского рынка являются:

- абсолютная и относительная доля на рынке;

- конкурентоспособность предприятия.

Доля на рынке является важнейшей количественной характеристикой конкурентной позиции. Однако этого показателя оказывается недостаточно, когда необходимо выяснить, насколько позиция банка устойчива.

Определенную помощь в этом может оказать отслеживание динамики доли рынка, но по ней невозможно судить о причинах устойчивости или неустойчивости позиции того или иною банка.

Устойчивость конкурентной позиции и ее факторы определяются с помощью анализа качественных показателей конкурентоспособности. При этом можно выделить конкурентоспособность банковского продукта и конкурентоспособность института в целом.

Конкурентоспособность банковского продукта — это совокупность его качественных и стоимостных характеристик, обеспечивающая удовлетворение конкретной потребности покупателя.

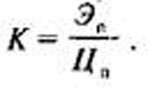

Для отраслей материального производства конкурентоспособность продукции К в общем виде определяется отношением полезного эффекта Эп к цене потребления Цп:

Полезный эффект представляет собой меру удовлетворения нужд потребителей в процессе использования того или иного продукта и зависит от характера конкретного продукта. Например, полезный эффект производственного оборудования определяется его производительностью. Полезный эффект банковских услуг может выражаться уровнем доходов, приносимых средствами на депозитных счетах; экономией средств, полученной за счет ускорения расчетов или использования ссуд, и т.д.

Цена потребления является более сложным понятием; это не то же самое, что продажная цена. Чтобы удовлетворить свою потребность покупатель должен не только приобрести товар, но и затем нести расходы по его эксплуатации (для продуктов материального производства — топливо, запчасти, смазка, профилактические осмотры, страхование и т.п.). Кроме того, во многих случаях нет возможности эксплуатировать товар сразу после покупки. Как правило, его нужно доставить покупателю, установить, проверить и т.д. Таким образом, затраты покупателя складываются из двух частей: а) расходов на покупку (продажная цена товара); б) расходов, связанных с потреблением. Вторая часть и представляет собой цену потребления.

Конкурентоспособность института в целом — это его способность обеспечивать лучшее предложение по сравнению с конкурентами, его обладание конкурентными преимуществами. Только обладание конкурентными преимуществами позволяет завоевать прочную конкурентную позицию на рынке.

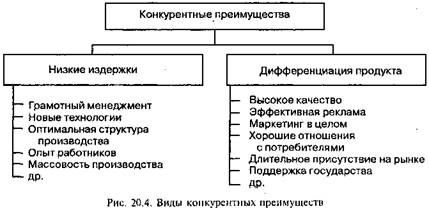

Все многообразие конкурентных преимуществ можно разделить на две большие группы (рис. 20.4):

- преимущества, связанные с низкими издержками (что позволяет продавать товары по относительно низким ценам);

- преимущества, связанные с дифференциацией продукта (что позволяет противостоять снижению цен конкурентами даже при неизменных ценах на свою продукцию).

Низкие издержки обеспечиваются за счет ряда факторов, каждый из которых можно рассматривать как конкурентное преимущество. Сюда относятся грамотный менеджмент (прежде всего финансовый), обладание новыми ресурсосберегающими технологиями, оптимальная организационная структура производства, опыт работников, массовый характер производства и др.

Еще более разнообразны преимущества, связанные с дифференциацией продукта. Во многих производственных отраслях (прежде всего, в наукоемком машиностроении) дифференциация продукта достигается в основном за счет ее высокого качества (т.е. надежности, долговечности, экономичности, дизайна и т.д.). В настоящее время роль качества в банковских отраслях возрастает. Качество — весьма надежное конкурентное преимушество. Однако дифференциация продукта может достигаться и за счет эффективной рекламы (а также всего комплекса маркетинговых усилий), хороших отношений с потребителями, длительного присутствия на рынке, поддержки государства или мощных предпринимательских структур и т.д.

Важно иметь в виду, что конкурентные преимущества могут быть краткосрочными и долгосрочными. При этом конкурентная стратегия должна быть ориентирована на достижение долгосрочных стратегических преимуществ.

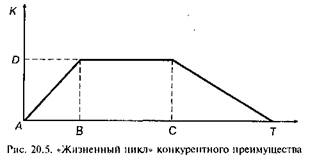

Изменение стратегических конкурентных преимуществ К с течением времени Т показано на рис. 20.5, где АВ — период, в течение которого происходит определение конкурентной стратегии и формирование стратегического преимущества; ВС — период, в пределах которого конкуренты действуют с позиций своей прежней стратегии. Продолжительность этого периода зависит от динамики и характера отрасли. Естественно, реакции различных отраслей могут существенно отличаться. Период СТ наступает, когда конкуренты идут в наступление с новой стратегией и начинают разрушать наши конкурентные преимущества. Отрезок AD показывает величину этих преимуществ, которая может быть выражена, например, в виде показателя (доля рынка в процентах).

Задача анализа конкурентоспособности — показать, каковы величина и характер имеющихся конкурентных преимуществ, насколько устойчива конкурентная позиция предприятия.

Проблема конкурентоспособности на российском банковском рынке впервые встала в связи с различием стартовых позиций бывших государственных и вновь созданных коммерческих банков. В табл. 20.2 показано, как распределились ответы на вопрос о главных преимуществах «старых» банков перед «новыми (в процентах от числа респондентов, считающих, что у «старых» банков условия функционирования лучше).

Таблица 20.2.

Конкурентные преимущества «старых» банков перед «новыми», %

| Преимущества | По мнению | |

|---|---|---|

| «старых» банков | «новых» банков | |

| Более длительные связи с клиентами | 100 | 51 |

| Более надежная клиентура | 89 | 29 |

| Более квалифицированные специалисты | 67 | 110 |

| Легче получать централизованные кредиты | 56 | 90 |

| Больше производственных площадей и оборудования | 54 | 61 |

| Льготное соотношение своих и привлеченных средств | 44 | 70 |

| Более солидные учредители | 44 | 20 |

| Поддержка государства в случае банкротства | 0 | 61 |

Как видим, представители бывших отделений спецбанков своими главными преимуществами считали клиентуру и кадры. А респонденты от «новых» банков делали упор на особые отношения «старых» банков с государством. Но в любом случае, как показала практика, с течением времени различия в стартовых условиях перестали играть существенную роль.

Представляет интерес проблема конкурентоспособности российских банков по сравнению с зарубежными в связи с обсуждением вопроса о необходимости протекционистской защиты государства для отечественных банков. Отмечались, в частности, следующие преимущества зарубежных банков:

- гораздо больший собственный капитал;

- значительно более широкий ассортимент услуг;

- более высокое качество оказания услуг;

- опыт и известность ведущих зарубежных банков.

Однако это не означает, что у российских банков нет никаких шансов в конкуренции с коллегами из индустриально развитых стран. К конкурентным преимуществам российских банков можно отнести:

- хорошее знание особенностей российской экономической жизни;

- понимание психологии отечественных потребителей банковских услуг;

- большую по сравнению с зарубежными банками склонность к риску;

- высокую степень приспособляемости к изменяющимся экономическим условиям;

- относительную дешевизну услуг российских банков по сравнению с действующими расценками мирового банковского рынка.

Наблюдение за рынком

Анализ — это своего рода «моментальный снимок» состояния рыночной конъюнктуры, однако для выявления рыночных тенденций анализа рынка в статике оказывается недостаточно. Для этого используется другой инструмент маркетингового исследования банковского рынка — наблюдение за рынком.

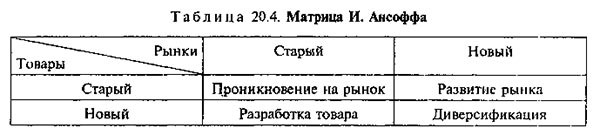

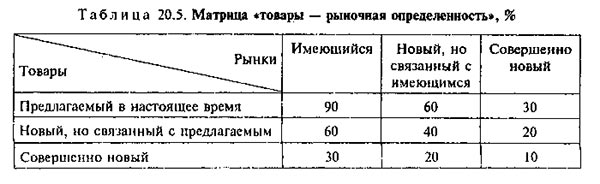

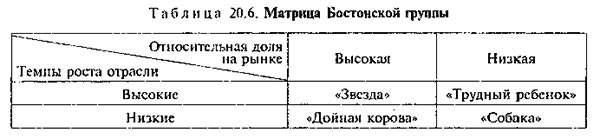

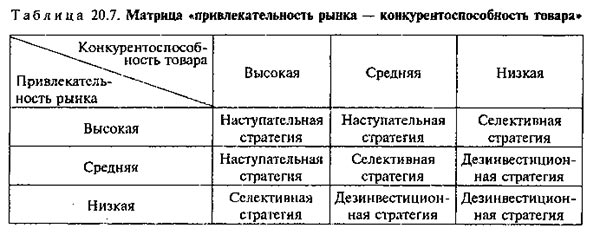

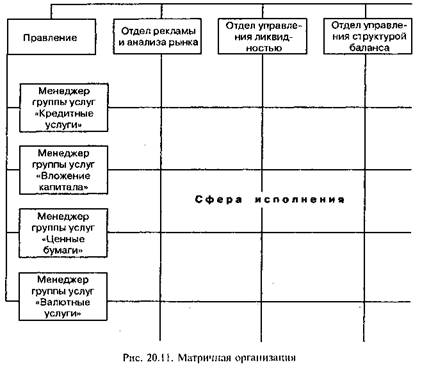

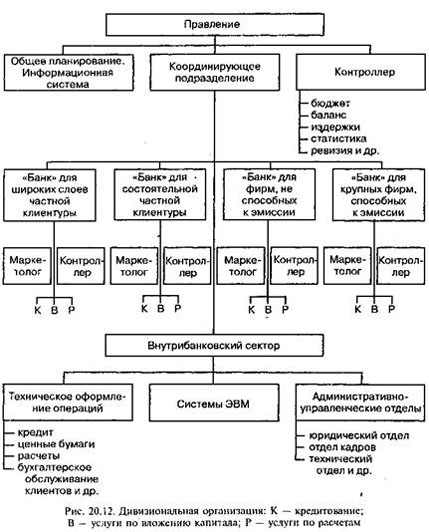

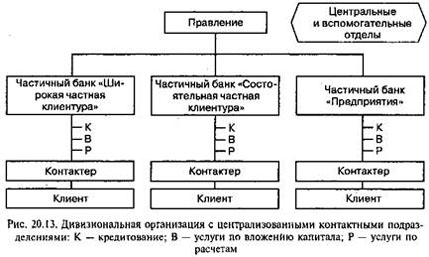

Наблюдение за рынком представляет собой систематическое отслеживание рыночной ситуации для выявления конъюнктурных изменений, рыночных тенденций и т.д. Наблюдение за динамикой имущественного положения потребителей банковских услуг позволяет выяснить, каковы размеры и периодичность возникающих к ходе кругооборота излишков и недостатков денежных средств, и сделать выводы о том, нужно ли данной целевой группе в первую очередь предлагать возможности вложения свободного капитала или возможности привлечения заемных средств.